Banksector: gevolgen van de Russische invasie

Uit het departement: “Bank(en) achteruit”

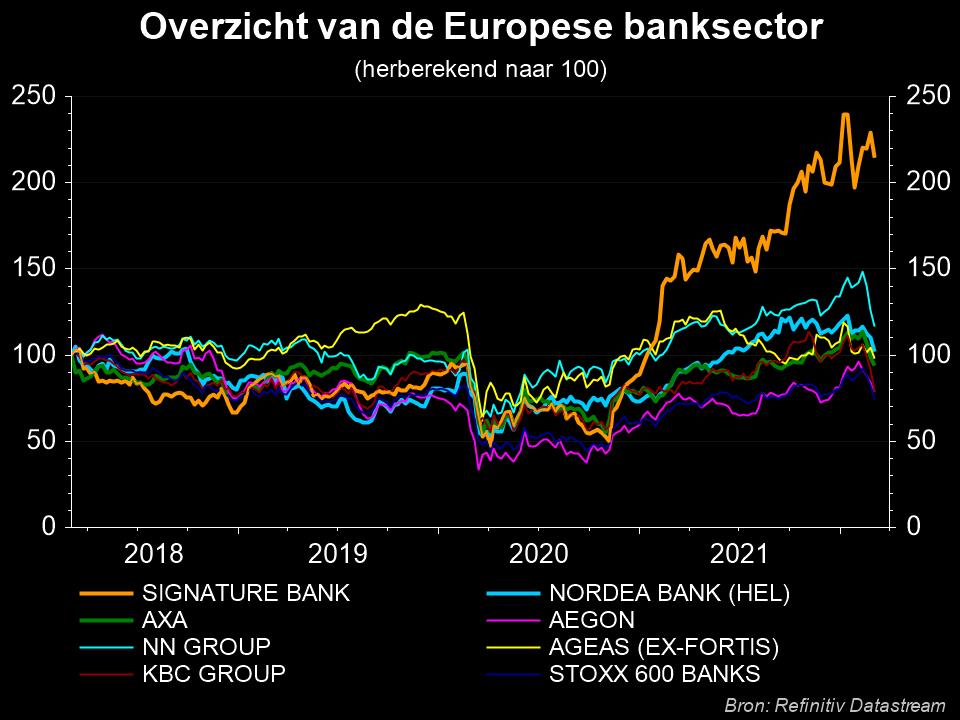

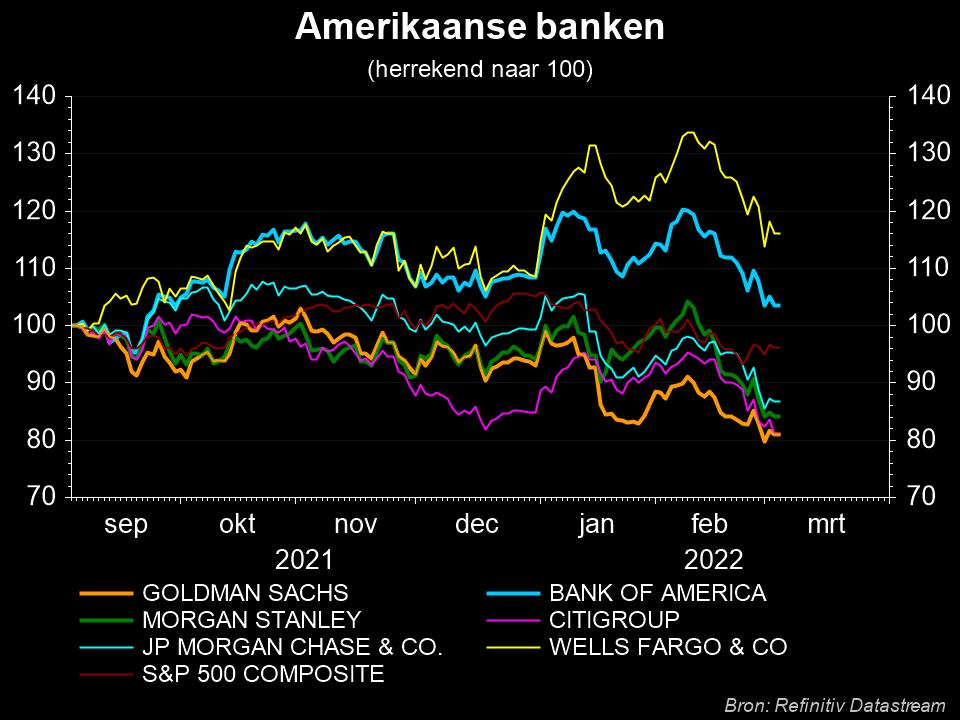

Na een sterke prestatie in 2021 begon de wereldwijde bankensector zeer sterk aan het nieuwe jaar, geholpen door stijgende rentevoeten, een waarde-rotatie en een gezonde fundamentele positie na de COVID-crisis. De wereldwijde bankensector steeg begin februari tot 10% en bereikte zelfs een relatieve outperformance van 15% t.o.v. de bredere markten een week voordat Rusland Oekraïne binnenviel. Sinds vanmorgen hebben de wereldwijde banken al hun jaarlijkse winsten en meer dan de helft van hun relatieve outperformance t.o.v. de aandelenmarkten verloren. Europese banken, die in het begin van het jaar de toon aangaven, hebben sinds hun piek in februari zelfs 20% verloren.

Impact van sancties op het Russische financiële systeem

De westerse sancties tegen Rusland zullen leiden tot een aanzienlijke verstoring van het Russische banksysteem en de financiële stromen. 80% van de activa van de Russische banksector is in meer of mindere mate aan sancties onderworpen. Bovendien worden bepaalde banken afgesloten van SWIFT. Deze uitsluiting zal gevolgen hebben voor grensoverschrijdende betalingen, aangezien ongeveer 85% van de uitvoer en meer dan 70% van de invoer in vreemde valuta wordt afgewikkeld. Russische banken kunnen een alternatief systeem gebruiken, maar dit is zeer klein en voornamelijk voor binnenlands gebruik. De uitsluiting van SWIFT kan ook leiden tot gemiste betalingen.

De sancties tegen de Russische centrale bank zorgden voor valutavolatiliteit, waardoor de belangrijkste rentetarieven in Rusland maandag tot 20% zijn opgetrokken. Aangezien de Russische beleidsreactie op deze sancties waarschijnlijk kapitaalcontroles zal omvatten, zullen alle Russische banken zwaar getroffen worden. Dit heeft al geleid tot berichten over massale opnames van deposito's bij Russische banken. De Russische banken hebben een totaal krediet uitstaan bij buitenlandse tegenpartijen van 180 miljard dollar, dat momenteel ontoegankelijk is. Een worstcasescenario zal resulteren in een recessie in Rusland en hogere financieringskosten, een tragere groei van de kredietverlening en een verslechtering van de kwaliteit van de activa van de Russische banksector. De Russische centrale bank zal evenwel maatregelen nemen om de gevolgen voor de balans en de kapitaalpositie van de Russische banken te beperken en het financiële stelsel te stabiliseren.

Blootstelling aan Rusland voor mondiale banken

Gemiddeld genomen is de rechtstreekse blootstelling aan de Russische economie en haar markten zeer gering. De totale blootstelling van buitenlandse banken aan Rusland bedraagt ongeveer 90 miljard dollar, waarvan 30 miljard dollar rechtstreekse blootstelling aan Russische banken. De Italiaanse, Franse en Oostenrijkse banken zijn samen voor iets meer dan 42,5 miljard dollar aan Rusland blootgesteld. Sommige Europese banken zijn blootgesteld via een Russische dochteronderneming. De Oostenrijkse bank Raiffeisen is het meest blootgesteld: 9% van de totale leningen en ongeveer 39% van de nettowinst is afkomstig van haar dochteronderneming. Société Générale, Unicredit en de Hongaarse bank OTP zijn ook relatief meer blootgesteld met leningen van hun plaatselijke dochterondernemingen die goed zijn voor ongeveer 2% van de totale kredietverlening en 6-7% van de nettowinst. ING en Intesa Sanpaolo hebben ook een lokale dochteronderneming, maar het aandeel van de lokale kredietverlening in de totale kredietverlening is bijna te verwaarlozen. Opgemerkt zij dat Raiffeisen en OTP ook een plaatselijke dochteronderneming in Oekraïne hebben met tot 4% van de totale kredietverlening, terwijl BNP Paribas, Credit Agricole en Intesa Sanpaolo een minder grote risicopositie hebben in hun plaatselijke dochteronderneming in Oekraïne.

De tot dusver door Amerikaanse banken bekendgemaakte blootstelling aan Rusland bedraagt 14,7 miljard dollar, waarbij de meeste banken een zeer beperkte rechtstreekse blootstelling hebben, met uitzondering van Citigroup, dat een blootstelling van bijna 10 miljard dollar bekendmaakte. Indirecte blootstellingen (bedrijven die blootgesteld zijn aan Rusland) zijn moeilijker te berekenen, maar zullen waarschijnlijk eveneens gering zijn, gezien de omvang van de grensoverschrijdende handel, zoals blijkt uit de internationale handelsvolumes. Sommige exportgerichte bedrijven, vooral in Europa, zullen echter door het conflict worden getroffen, hetgeen tot grotere verliezen op leningen voor banken kan leiden. Al bij al lijkt het onwaarschijnlijk dat potentiële problemen voor een handvol banken de normale financiële stromen dermate zouden kunnen verstoren dat de beleidsmakers dergelijke problemen niet gemakkelijk zouden kunnen verhelpen.

Globale economische impact

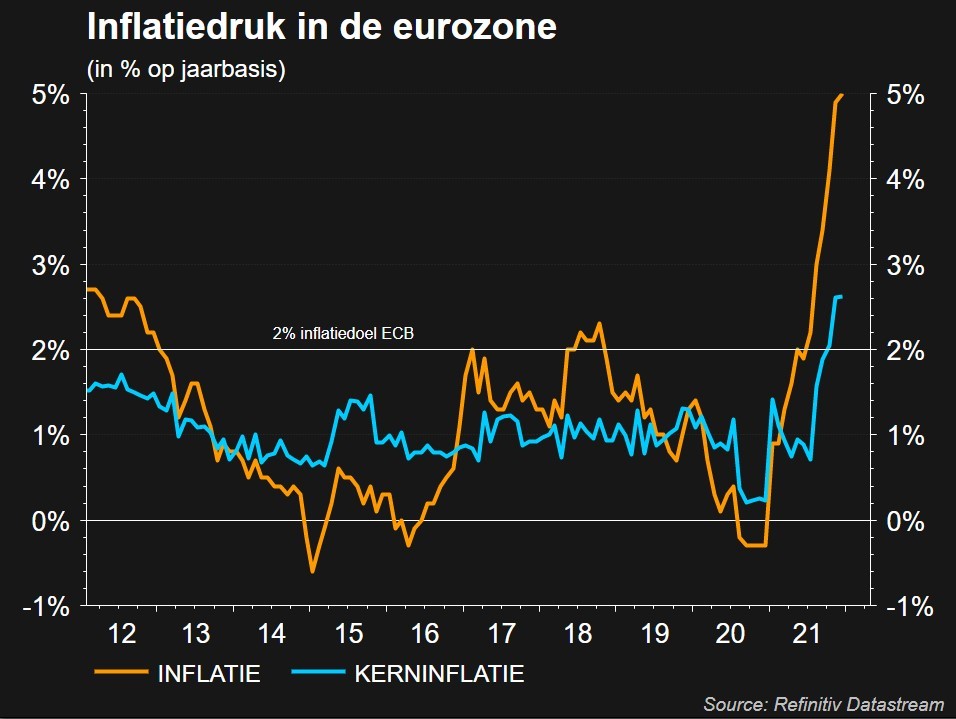

Naast mogelijke kredietverliezen moeten bankbeleggers ook afwegen hoe de vooruitzichten voor de economische groei, de inflatie en de rentevoeten zijn veranderd sinds de Russische invasie. Bankaandelen doen het goed in sterke economische omstandigheden dankzij de daaruit voortvloeiende groei van de kredietverlening, terwijl het renteklimaat uiteraard ook een belangrijke maatstaf blijft. Vóór de invasie rekenden de markten op meer dan 6 renteverhogingen in de VS voor 2022 en 2 renteverhogingen in de komende 12 maanden in Europa. Dergelijke renteverhogingen t.o.v. de huidige historisch lage niveaus zouden zeer positief zijn geweest voor de banksector, omdat dit hun nettorentemarge zou hebben verhoogd.

Hoewel de inflatie als gevolg van de Russische invasie waarschijnlijk verder zal oplopen, zijn de verwachtingen voor een renteverhoging door de ECB al teruggedraaid. In de VS wordt het aantal verwachte renteverhogingen ook verlaagd, hoewel beleggers nog steeds verwachten dat de Fed haar rente dit jaar 4 tot 5 keer zal verhogen. Bovendien kan de bbp-groei negatief worden beïnvloed door onzekerheid bij consumenten en bedrijven, maar ook door hogere energieprijzen en verdere verstoringen van de bevoorradingsketen als gevolg van het conflict. Fiscale steun van regeringen kan dit effect echter verzachten. Een verdere stijging van de inflatie zal gevolgen hebben voor de bedrijfslasten van de banken. In vergelijking met twee weken geleden zijn de macro-economische omstandigheden voor de banksector dus drastisch verslechterd, wat een impact heeft op de verwachte winstgroei. De reële economische impact is echter moeilijker in te schatten en zal pas na verloop van tijd duidelijk worden.

Beleggerssentiment keert om

In het vierde kwartaal van 2021 en begin 2022 hebben veel beleggers hun reeds lang bestaande onderwogen positie in de Europese bankensector afgebouwd. Met renteverhogingen in het verschiet, een aantrekkende economische groei, overtollig kapitaal dat zou vrijkomen en lage waarderingen, had het geen zin meer om onderwogen te zijn. Ook in de VS was er een verschuiving van groeiaandelen naar waardeaandelen zoals de banksector. Het conflict in Rusland heeft echter tot een herwaardering geleid nu de obligatierente is gekelderd, de credit spreads zijn gestegen en de economische risico's en een inflatiepiek hebben een risk-off klimaat gecreëerd. Dit is niet de omgeving waarin bankaandelen favoriet zijn. Dit heeft geleid tot een verkoopgolf van de bankaandelen zoals we de afgelopen week hebben gezien.

De visie van KBC Asset Management op Europese banken

Volgens KBC Asset Management loopt geen enkele Europese bank het risico failliet te gaan. Als we uitgaan van een worstcasescenario voor Raiffeisen waarbij alle lokale activa verloren zouden gaan, dan zou de bank nog steeds een kernkapitaalratio hebben die ruim boven de wettelijke minimumvereiste ligt. Voor de andere banken zou dit negatieve effect uiteraard veel kleiner zijn. Het financierings- en kredietrisico voor de sector lijkt op dit moment beperkt, terwijl het effect op de winst op dit moment moeilijk te beoordelen is. Het lijkt erop dat de reacties op de aandelenkoersen voor de Europese banken al uitgesprokener zijn dan in theorie nodig zou zijn.

De economische onzekerheid in Europa is echter vrij groot gezien de nabijheid van Oekraïne, terwijl lagere rentetarieven, vrees voor stagflatie en potentiële kredietproblemen op het sentiment wegen. De waardering van de Europese bankensector is terug naar zeer lage niveaus, zelfs als we uitgaan van enkele winstverlagingen. Onze analist denkt dat er een moment zal komen waarop deze aandelen hard zullen herstellen als de situatie stabiliseert en de renteverwachtingen worden bijgesteld. Timing is echter moeilijk aangezien de volatiliteit en de onzekerheid nog enige tijd kunnen aanhouden. Bijgevolg is de positionering van de EMU-banken in de KBC AM-strategie teruggebracht naar een neutrale positie ten opzichte van de referentiemarkt.

Visie op Amerikaanse banken

Amerikaanse banken zijn veel minder blootgesteld aan Rusland. De algemene impact op de Amerikaanse economie op korte termijn is wellicht gering en de bbp-groei kan profiteren van de heropening na de omikrongolf. Tenslotte zou een trager tempo van de renteverhogingen in de VS niet zo negatief zijn voor de nettorenteinkomsten van de banken, omdat te snelle verhogingen de gevoeligheid van de klanten voor stijgende rentevoeten kan verhogen. Bovendien zou de vrees van beleggers voor een beleidsfout van de Fed geringer zijn. Langdurige onzekerheid, lagere obligatierendementen en een klimaat waarin risico's worden afgebouwd, zijn uiteraard ook negatief voor de Amerikaanse banksector en de grootste Amerikaanse banken met een grotere mondiale blootstelling zouden iets meer schade kunnen ondervinden van het conflict. KBC AM denkt echter nog steeds dat de winstverwachtingen kunnen stijgen als de Fed in maart inderdaad aan een matig tempo de renteverhogingscyclus zou beginnen, aangezien dit nog niet volledig in de huidige vooruitzichten is verwerkt. Onze analist denkt dat Amerikaanse bankaandelen ook in een risicovoller klimaat sterk kunnen presteren, zolang de Amerikaanse economie standhoudt. Onze langdurige voorkeur voor Amerikaanse banken binnen de sector blijft dan ook overeind en de KBC AM-strategie heeft nog steeds een positieve visie op de Amerikaanse banken, hoewel de weging vorige week ook werd verlaagd.

Conclusie

Het Russische financiële systeem en de Russische economie zullen zwaar worden getroffen door de westerse sancties. De risico's voor de mondiale banksector zijn echter relatief beperkt en slechts een handvol Europese banken is in grotere mate blootgesteld. Een verandering van de economische verwachtingen, een overwogen positie in de bankensector en een risk-off sentiment hebben tot de verkoopgolf in de bankensector geleid. KBC Asset Management ziet potentieel voor bankaandelen, maar de onzekerheid blijft zeer groot, zeker voor de Europese banken. De risico/opbrengstverhouding voor Amerikaanse banken lijkt op korte termijn veel aantrekkelijker.