9,3 miljard dollar kwartaalwinst voor Warren Buffett

Uit het departement: “Boekhoudregels bedriegen de beleggers”

Berkshire Hathaway (-1,2% nabeurs) boekte een verlies van 43,8 miljard dollar in het tweede kwartaal. Het bedrijf dat geleid wordt door Warren Buffett boekte niettemin bijna 9,3 miljard dollar operationele winst, wat goed is voor een stijging met 38,8%, en een geconsolideerde omzet van 76,2 miljard dollar, meer dan de verwachte 72,5 miljard dollar. Het portfolio van Berkshire Hathaway bestaat na een ruige eerste jaarhelft, in termen van beurswaarde, nog voor het overgrote deel (69%) uit slechts 5 bedrijven: Apple (38,2%), Bank of Amerika (9,8%), Coca-Cola (7,7%), Chevron (7,2%) en American Express (6,4%).

Cijferoverzicht

De bedrijfswinst van Berkshire Hathaway steeg in het tweede kwartaal, ondanks de vrees voor een vertragende groei, maar het conglomeraat van Warren Buffett was niet immuun voor de algemene onrust op de markt. Concreet steeg de bedrijfswinst in het tweede kwartaal met 38,8% tot 9,28 miljard dollar terwijl analisten slechts op een operationele winst van 6,9 miljard dollar mikten. En daarmee is eigenlijk alles gezegd: de portefeuille blijft in bloedvorm, ook al moesten er omwille van dalende beurskoersen ook een forse 53 miljard dollar minwaarden worden geboekt. In hetzelfde kwartaal een jaar eerder was dat nog 21,4 miljard dollar winst. Die waarderingsresultaten zijn altijd heel erg tijdelijk, vooral voor een langetermijninvesteerder zoals Berkshire Hathaway.

Warren Buffett vroeg daarom beleggers eens te meer om niet te focussen op de kwartaalschommelingen van de beurswaarde van de aandelenbeleggingen. En terecht. Het bedrag van de meer- of minderwaarde in een bepaald kwartaal, zoals gedicteerd door Mister Market, is meestal nietszeggend: dat levert werk op voor boekhouders en een nettowinst per aandeel dat misleidend is voor beleggers die weinig of geen kennis hebben van boekhoudregels.

De bedrijfswinsten omvatten de resultaten van de talloze bedrijven die het conglomeraat in bezit heeft, zoals verzekeringen, spoorwegen en nutsbedrijven. Ze reflecteren de onderliggende sterke en tekenen voor de huidige en toekomstige winstgeneratie, wat vervolgens zou moeten worden gereflecteerd in hogere beurskoersen.

Het verzekeringstechnisch resultaat steeg vorig kwartaal met 54,5% tot 581 miljoen dollar, terwijl de winst uit verzekeringsbeleggingen 56,4% steeg tot 1,91 miljard dollar. Het resultaat van de afdeling “Spoorwegen” steeg met 9,8% tot 1,66 miljard dollar, terwijl dat van “Nuts- en energiebedrijven” met 3,5% aandikte tot 766 miljoen dollar. De “Overige activiteiten”, waaronder productie, dienstverlening en detailhandel, tekenden voor 8,2% groei tot 3,25 miljard dollar. De post "Overige" ging van een verlies van 169 miljoen dollar naar een winst van 1,12 miljard dollar, voornamelijk dankzij wisselkoerswinsten en -verliezen op schulden die niet in Amerikaanse dollar aangehouden worden.

Cash, balans en inkoop eigen aandelen

Berkshire kocht in het tweede kwartaal ongeveer 1 miljard dollar aan eigen aandelen in, wat het totaal in 2022 op 4,2 miljard dollar brengt. Het tweede kwartaal leverde zo een trager tempo op dan het eerste kwartaal, toen er voor 3,2 miljard dollar eigen aandelen werden teruggekocht. Ruimte op de balans is er alleszins genoeg, want Buffett en de zijnen beschikten eind juni over 105,4 miljard dollar cash. Opmerkelijk, want de groep zat recent allerminst stil voor wat betreft nieuwe deals en investeringen.

Het "Orakel van Omaha" is onder meer het belang in Occidental Petroleum sinds maart blijven uitbreiden, waardoor de groep per einde juni een belang aanhield van 19,4% met een waarde van ongeveer 10,9 miljard dollar. Occidental was dit jaar het best presterende aandeel in de S&P 500, omdat de koers meer dan verdubbelde dankzij de stijgende olieprijzen. Eind maart werd ook verzekeraar Alleghany gekocht voor 11,6 miljard dollar, goed voor de grootste deal van Buffett sinds 2016.

Koersverliezen op de beurs

De wereldwijde beurzen zijn in het tweede kwartaal in een dalende trend terechtgekomen omwille van agressieve renteverhogingen door onder meer de Federal Reserve. Maar ook andere centrale banken spannen zich via stijgende beleidsrente hard in om de stijgende inflatie te beteugelen, wat de vrees voor een recessie aanwakkerde. De S&P 500 boekte daarom in het tweede kwartaal een verlies van meer dan 16%, de grootste terugval in één kwartaal sinds maart 2020. In de eerste helft van het jaar daalde de bredere marktindex met 20,6%, de grootste daling sinds 1970.

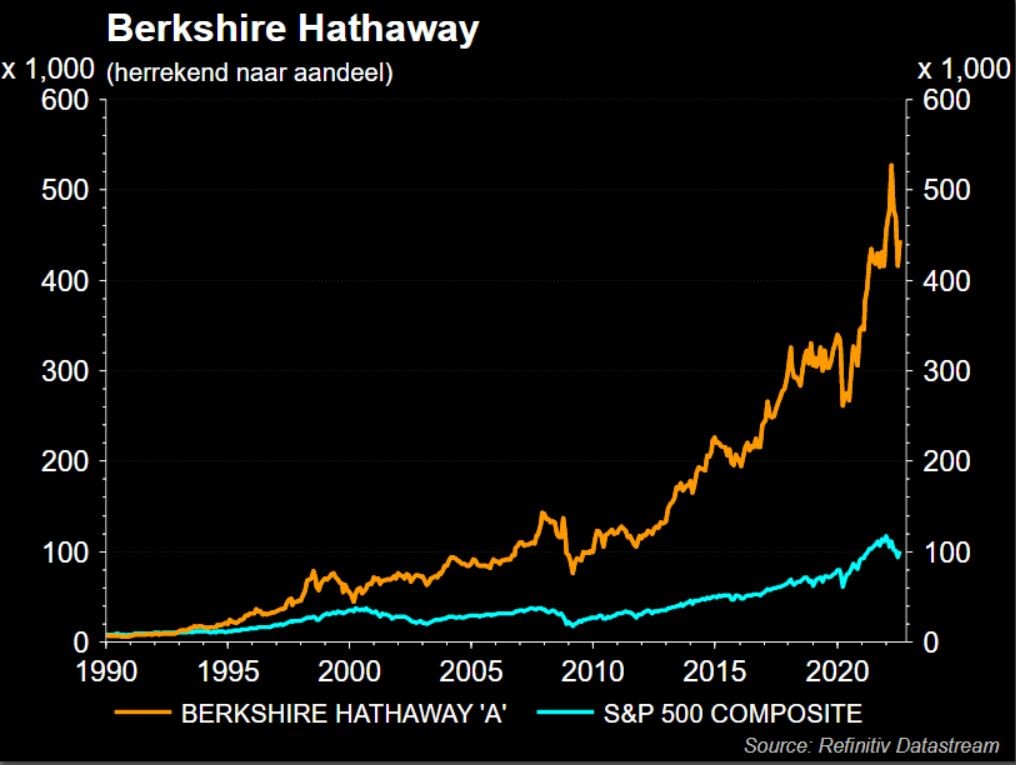

De klasse A-aandelen van Berkshire daalden in het tweede kwartaal met meer dan 22%, en zijn nu bijna 20% gedaald ten opzichte van het recordpeil op 28 maart. Toch presteert het Berkshire-aandeel aanzienlijk beter dan de S&P 500, met een daling van 2,5% tegenover het verlies van 13% van de aandelenbenchmark tot nu toe.

Over het afgelopen jaar, tot en met 5 augustus 2022, hebben de aandelen van Berkshire Hathaway een totaalrendement van 4,33% opgeleverd, beter dan het totaalrendement van de S&P 500 van -5,01%.