Perspectives Économiques janvier 2019

Lisez la publication complète ci-dessous ou cliquez ici pour ouvrir le PDF

- L'économie mondiale a connu un démarrage 2019 hésitant. L'affaiblissement global des indicateurs du sentiment et l'agitation sur les marchés financiers donnent à penser que l'effritement de la confiance pourrait peser sur les perspectives de croissance.

- Dans la zone euro, les données récentes continuent de décevoir, avec notamment une baisse de la production industrielle en Allemagne, en France, en Italie et en Espagne. La croissance du quatrième trimestre 2018 devrait donc être plus faible que prévu et la dynamique continuera de s'affaiblir en 2019. L'essoufflement de la confiance dans l'industrie manufacturière et le recul de la production industrielle s'inscrivent dans un contexte moins favorable au commerce international. Mais tout n'est pas négatif. La croissance économique de la zone euro devrait rester conforme à son niveau soutenable à long terme (la croissance potentielle) et l'exiguïté des marchés du travail devrait entraîner des hausses salariales.

- La confiance des producteurs dans l'industrie manufacturière s'est aussi nettement détériorée aux États-Unis. La croissance économique devrait toutefois y rester vigoureuse, tandis que le marché du travail continue de réaliser de très belles performances. Malgré cela, la baisse des prix du pétrole a freiné l'inflation et nous avons légèrement revu à la baisse nos prévisions d'inflation. Face à la décélération de l'inflation et à la modération notable observée récemment dans les commentaires de la Fed, nous avons également révisé à la baisse nos attentes quant à la poursuite du resserrement de sa politique à seulement deux relèvements de taux en 2019.

- À moins de dix semaines de la date prévue pour le Brexit, les relations futures entre le Royaume-Uni et l'UE et la forme qu'elles prendront sont toujours la grande inconnue. La défaite écrasante de la Première ministre Theresa May au Parlement britannique lors du vote sur l'accord qu'elle a conclu avec l'UE ne permet pas d'espérer une alternative cohérente. Les marchés financiers sont parvenus à la conclusion qu'un Brexit plutôt doux, probablement avec un certain retard, était maintenant le scénario le plus probable. Mais le mois prochain pourrait s'accompagner d'une intense volatilité.

- Dans l'ensemble, les perspectives économiques mondiales demeurent favorables, mais il n'empêche que l'incertitude liée à la situation économique continue de se renforcer. Étant donné que les investisseurs continuent de se réfugier dans les valeurs sûres, les taux de référence à long terme ont chuté et il est peu probable que cela change rapidement. Conjuguée à un léger abaissement des prévisions d'inflation, cette situation nous a incités à revoir à la baisse nos prévisions pour le taux des obligations d'État à dix ans aux États-Unis et en Allemagne à la fin de l'année 2019.

2019 commence prudemment

Après une fin d'année 2018 volatile, l'économie mondiale a débuté 2019 dans l'hésitation. L'affaiblissement global des indicateurs de confiance et l'agitation sur les marchés financiers donnent à penser que l'effritement de la confiance assombrit les perspectives de croissance. Des données économiques dures indiquent également que l'industrie manufacturière ralentit, étant donné l'incertitude persistante entourant le contexte commercial international. L'affaiblissement des perspectives de la demande économique mondiale s'est également traduit par une baisse des prix du pétrole et des prévisions à cet égard, même si la volatilité des marchés financiers a également joué un rôle dans les fluctuations récentes des marchés pétroliers.

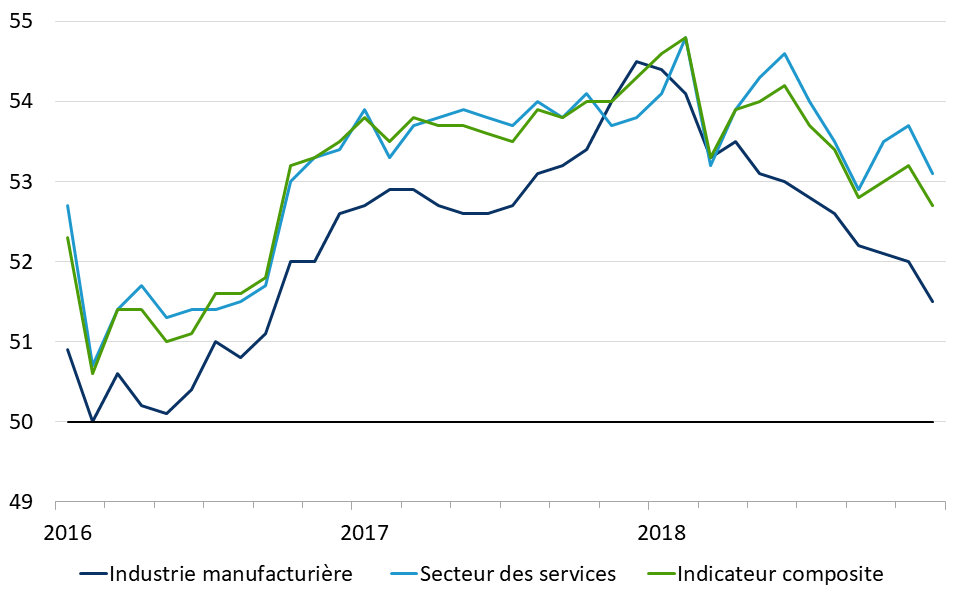

Tout n'est toutefois pas négatif. Bien que les indicateurs de confiance des producteurs (PMI) aient commencé à baisser depuis le début de 2018, ils sont toujours synonymes d'expansion économique dans la plupart des pays (figure 1). Et si l'on s'attend à ce que la croissance économique ralentisse à l’échelle mondiale jusqu'en 2020, elle devrait dans la plupart des grandes économies rester supérieure ou proche de la croissance potentielle, soit la croissance soutenable à long terme sans créer de tensions dans l'économie. En outre, les taux de chômage restent faibles et les marchés du travail demeurent exigus, ce qui va entraîner des hausses salariales. Mais face à ces différents vents contraires, une plus grande prudence s'impose en ce qui concerne les perspectives.

Figure 1 - Confiance des producteurs mondiaux (Indices PMI, au-dessus de 50 = expansion économique)

Pas encore de reprise dans la zone euro

Une série de données décevantes relatives à l'économie de la zone euro suggèrent que la croissance du PIB du quatrième trimestre a été plus faible que prévu et que 2019 commence faiblement. La confiance des entreprises continue de s'effriter et ce, pour le sixième mois consécutif dans l'industrie manufacturière. Bien que le secteur des services résiste mieux, il s'essouffle depuis cinq mois consécutifs. Toutefois, tant dans l'industrie manufacturière que dans les services, les niveaux de confiance restent synonymes d'expansion économique, même si le constat ne s'applique pas à tous les pays de la zone euro. En France et en Italie, la confiance est en effet tombée en-dessous de ce niveau.

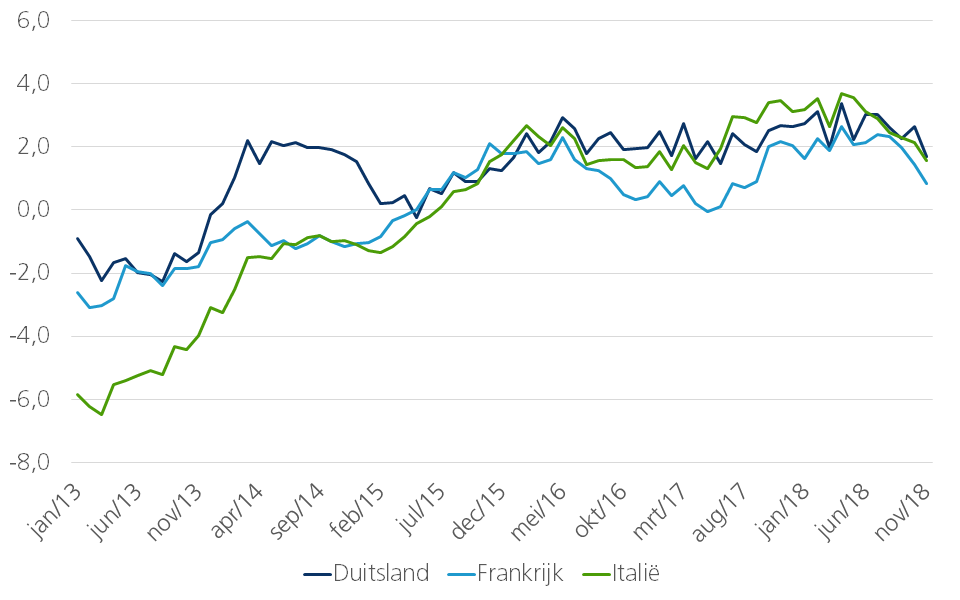

La baisse de confiance des entreprises n'est plus non plus le seul indicateur du ralentissement économique. Les données dures se détériorent également, ainsi que le montre la baisse notable de la production industrielle en novembre en Allemagne (-1,9% par rapport au mois précédent), en France (-1,3%), en Italie (-1,6%) et en Espagne (-1,5%) (figure 2). La confiance des consommateurs s'est également affaiblie dans la zone euro en décembre, bien qu'elle reste nettement plus forte que celle des entreprises. Elle trouve clairement un appui dans la création continue de nouveaux emplois et l'augmentation des salaires.

Figure 2 - Production industrielle (Variation annuelle en pour cent, moyenne mobile sur 12 mois)

L'affaiblissement de la confiance dans l'industrie manufacturière et la baisse de la production industrielle s'inscrivent dans un contexte moins favorable au commerce international. L'incertitude liée à la guerre commerciale américano-chinoise persiste. Jusqu'à présent, la trêve temporaire entre les États-Unis et la Chine n'a pas abouti à un accord qui permettrait de désamorcer le conflit commercial. La croissance économique dans l'UE, en particulier en Allemagne, souffre en outre depuis septembre de facteurs temporaires dans l'industrie automobile, ainsi qu'expliqué dans les Perspectives économiques de KBC du mois dernier. Malgré leur extinction, ces facteurs ont probablement encore comprimé la croissance au dernier trimestre 2018.

Les chiffres récents n'indiquent donc pas encore qu'au quatrième trimestre, une forte reprise a succédé à la morosité du troisième trimestre 2018 dans la zone euro. Le taux de croissance de l'Allemagne publié récemment pour l'ensemble de l'année 2018 confirme notre prévision d'un redressement de son économie au quatrième trimestre, après un maigre troisième trimestre, mais aussi l’extrême fragilité de cette reprise. En conséquence, nous avons révisé à la baisse nos prévisions de croissance 2018 pour l'ensemble de la zone euro, de 1,9% à 1,8%.

Au cours des prochains mois, l'incertitude accrue et la détérioration de la confiance des producteurs et des consommateurs vont encore peser sur la croissance. Au niveau mondial, l'incertitude entourant le Brexit et la guerre commerciale continuent d'y contribuer. Dans la zone euro, la protestation des 'gilets jaunes' en France fragilise désormais également la confiance et la croissance, sans perspective d'une issue rapide. Les troubles sociaux semblent plutôt s'étendre en Europe. De son côté, l'Italie reste confrontée à des défis structurels. Le gouvernement italien est parvenu à un accord avec la Commission européenne sur un déficit budgétaire de 2,04% du PIB en 2019, mais cela n'empêchera pas le problème de resurgir en fin d'année.

Vu que ces vents contraires soufflent de diverses directions, nous avons également légèrement abaissé nos prévisions de croissance pour 2019 à 1,5%, ce qui n'a toujours rien d'une sombre perspective. Ce taux de croissance reste conforme à la croissance potentielle, soit le taux de croissance soutenable à long terme sans provoquer de tensions dans l'économie. Le chômage est à son plus bas niveau depuis la crise financière et il continue de baisser. L'exiguïté croissante des marchés du travail va entraîner des hausses salariales, qui soutiendront à leur tour la consommation.

Un Brexit doux, mais qui ne va pas sans mal

Au Royaume-Uni, la croissance économique est restée légèrement positive, bien qu'elle se soit également ralentie. De nombreux indicateurs, tels que la confiance des consommateurs, les ventes de maisons et les investissements des entreprises, suggèrent que l'économie britannique souffre de l'incertitude liée au Brexit. Cette inquiétude persistante quant à ses modalités et à son calendrier rend également très incertaines les perspectives pour l'année à venir. Compte tenu de la défaite écrasante au Parlement lors du vote sur l'accord conclu entre la Première ministre Theresa May et l'UE, le Royaume-Uni devrait - le 29 mars - en principe quitter l'UE sans accord. Les marchés financiers sont toutefois convaincus que cela ne se produira pas, car le Parlement britannique est majoritairement opposé à un 'no deal' (un Brexit sans accord). Le problème réside cependant dans le fait qu'il semble également y avoir une majorité contre presque toutes les alternatives possibles.

Les 27 autres pays de l'UE devraient semble-t-il accepter un report temporaire de l'accord. Cela signifie que le Royaume-Uni ne devrait pas sortir de l'UE à la fin du mois de mars (la Cour de justice européenne a décidé que le Royaume-Uni pouvait annuler le Brexit sous certaines conditions). Mais de sérieux problèmes pratiques se posent, tels que les élections européennes de mai et l'absence totale d'une proposition acceptable au Parlement britannique. Les marchés financiers supposent que le Brexit sera 'édulcoré', c'est-à-dire reporté, car un Brexit sans accord serait très dommageable pour le Royaume-Uni. Il aurait également de graves conséquences pour les autres économies de l'UE, d'autant plus que la croissance économique ralentit déjà.

Au cours des prochaines semaines, les prévisions pourraient changer rapidement et de façon répétée. La difficulté de parvenir à un compromis acceptable pourrait encore attiser la volatilité sur les marchés financiers. Cette évolution s'inscrit toutefois totalement dans notre scénario d'un Brexit doux, mais qui ne va pas sans mal.

L'économie américaine reste sur les rails, malgré l'agitation des marchés

Ces derniers mois, l'économie américaine a été le maillon fort de l'économie mondiale, mais à présent, elle ne peut plus échapper à l'érosion de la confiance. L'indicateur ISM de confiance dans l'industrie manufacturière est passé de 59,3 en novembre à 54,1 en décembre. La volatilité récente des marchés financiers reflète également, entre autres, la crainte que le long cycle haussier de l'économie américaine n'ait atteint son sommet. Dans l'inversion temporaire de la courbe des taux aux États-Unis (le niveau des taux à long terme tombant au-dessous de celui des taux à court terme), certains ont vu le signe avant-coureur d'une détérioration économique aux États-Unis.

Malgré un certain ralentissement, la croissance de l'économie américaine devrait toutefois rester supérieure à son niveau potentiel en 2019 et 2020. Le marché du travail reste très exigu et l'accélération continue de la croissance salariale alimentera les dépenses des ménages. Malgré des risques baissiers de plus en plus importants (voir ci-dessous), nous laissons donc inchangées nos prévisions de croissance pour l'économie américaine à 2,9% pour 2018, 2,5% pour 2019 et 2,0% pour 2020. Ce ralentissement limité du taux de croissance moyen reflète la fin du cycle économique.

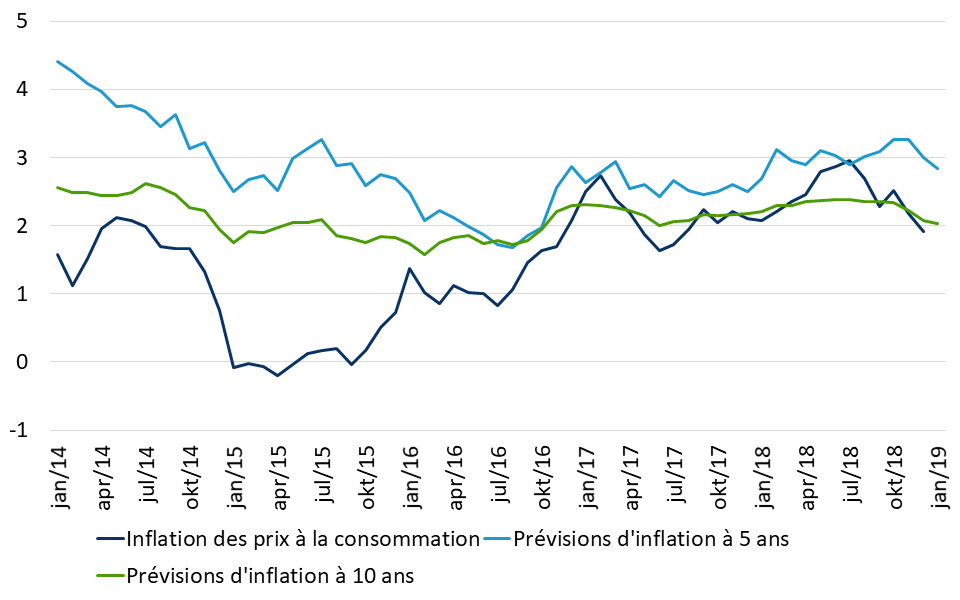

Malgré la vigueur de la croissance économique et la hausse des salaires, l'inflation et les prévisions d'inflation aux États-Unis ont diminué (figure 3). Cette évolution est en phase avec la baisse du prix du pétrole.

Figure 3 - Indicateurs d'inflation pour les États-Unis (variation annuelle de l'indice des prix à la consommation, en %)

Nous pensons que le prix du pétrole devrait plus ou moins se stabiliser, ce qui entraînera un léger recul de l'inflation en 2019, même si l'exiguïté du marché du travail stimulera légèrement l'inflation de base. Nous avons abaissé de 2,5% à 2,2% notre prévision pour la hausse annuelle moyenne de l'indice des prix à la consommation en 2019.

L'inflation devrait donc rester proche de l'objectif de la Fed. La banque centrale aura par conséquent tendance à resserrer sa politique avec moins d'agressivité que nous ne le pensions précédemment. Dans nos perspectives, nous avons de ce fait abaissé la trajectoire des nouvelles hausses des taux, conformément aux propres prévisions de la Fed. Concrètement, nous ne prévoyons plus que deux hausses de taux au lieu de quatre en 2019 (voir aussi Encadré 1: Pourquoi la Fed va se montrer moins agressive).

Encadré 1 - Pourquoi la Fed va se montrer moins agressive

Ces derniers mois, les perspectives économiques américaines sont restées favorables, même si certains risques sont aussi apparus. Les commentaires de la Fed sur la politique monétaire attendue ont en revanche évolué clairement d'une politique plutôt agressive à une politique plus accommodante. En octobre 2018, le président de la Fed, Jerome Powell, a suggéré que le taux directeur était loin du niveau neutre. Il a donc laissé entendre qu'une hausse de taux considérable se préparait encore. En janvier 2019, il a en revanche signalé qu'une pause dans le resserrement de la politique monétaire pourrait être indiquée. Les marchés financiers ont ajusté leurs prévisions en conséquence. Pour 2019, ils ne s'attendent pas à un relèvement du taux directeur et jugent même une baisse encore plus probable qu'une hausse.

Plusieurs raisons expliquent le changement de ton de Jerome Powell. Premièrement, la perspective d'un ralentissement de la croissance économique a rendu les marchés nerveux à l'idée d'un resserrement agressif de la politique en 2019, même si la croissance économique devait rester supérieure à son niveau potentiel. Le durcissement des conditions financières et l'inquiétude entourant la réduction des liquidités dans l'économie mondiale pourraient avoir contribué à l'agitation des marchés financiers. Même les commentaires de Jerome Powell, laissant entendre que la réduction du bilan de la Fed se poursuivrait, ont entraîné une baisse des marchés d'actions. Jerome Powell a nuancé cette déclaration en indiquant que la Fed n'hésiterait pas à ajuster la réduction si les circonstances l'exigeaient.

Outre les craintes suscitées par la réaction des marchés financiers, le changement dans les commentaires de la Fed sur la politique monétaire future pourrait également refléter des prévisions d'inflation plus modérées. Tant les chiffres de l'inflation réelle que les prévisions d'inflation ont récemment été abaissés aux États-Unis. Cet ajustement est le résultat de la décrue du prix du pétrole et de la révision à la baisse des prévisions à cet égard. Et ce, malgré le marché du travail exigu et la perspective de voir celui-ci continuer d'alimenter la croissance des salaires. Si l'inflation reste proche de l'objectif de la Fed, la banque centrale dispose en effet d'une marge de manœuvre lui permettant de marquer une pause dans le cycle de resserrement. Elle pourrait même y mettre fin plus vite qu'initialement prévu.

Compte tenu des changements survenus dans les commentaires de la Fed et de l'ajustement de nos prévisions d'inflation, nous ne prévoyons plus que deux hausses du taux directeur au lieu de quatre: une au premier trimestre et une au troisième, ce qui marquerait la fin du cycle de resserrement. Si la confiance continue de fléchir, la Fed risque d'y mettre un terme plus rapidement.

Ces dernières semaines, un certain nombre de risques baissiers pesant sur l'économie américaine se sont toutefois précisés. Premièrement, il devient de plus en plus évident que l'économie américaine n'est pas insensible à l'affaiblissement des indicateurs économiques dans le reste du monde, de la zone euro à la Chine (voir Encadré 2 : Espoir grandissant d'un accord dans la guerre commerciale). Cette situation, conjuguée à l'incertitude entourant les tensions commerciales, freine également la croissance des exportations et des investissements américains. Deuxièmement, l'effet des réductions d'impôts, qui ont donné un coup de fouet à l'économie en 2018, s'estompe progressivement. À l’inverse de l’effet de relance des réductions d'impôts, les problèmes de politique intérieure, comme, par exemple, le shutdown actuel de certaines administrations, pourraient aujourd'hui affecter l'économie. Ce shutdown est d'ores et déjà le plus long de l'histoire américaine et plus il se prolonge, plus il risque d'éroder la confiance. Actuellement, 800 000 fonctionnaires et 1,3 million de contractuels ne sont pas rémunérés et plusieurs agences fédérales ont restreint la plupart de leurs activités normales, une situation qui pourrait entraîner des effets domino dans l'économie. Dans le passé, les shutdowns n'ont eu que des effets temporaires, la plupart des fonctionnaires (pas les contractuels) ayant été payés par la suite. La durée du shutdown actuel est toutefois sans précédent. Il reste à voir quel impact il aura sur la confiance des consommateurs et des producteurs.

Encadré 2 - Espoir grandissant d'un accord dans la guerre commerciale

L'impact négatif de la guerre commerciale entre les États-Unis et la Chine commence à gagner l'économie mondiale. La confiance des producteurs s'effrite dans le monde entier. Son fléchissement pèse lourd dans l'industrie manufacturière. Le ralentissement de la croissance en Chine renforce encore la crainte entourant le contexte économique international. En décembre 2018, les deux parties ont convenu de ne pas augmenter les tarifs pendant trois mois. Cette trêve a levé une partie de la tension, mais n'a certainement pas mis fin à l'incertitude. Si aucun accord n'est conclu avant le 2 mars 2019, les États-Unis porteront de 10% à 25% les droits de douane sur 200 milliards USD d'importations chinoises. Les autorités chinoises pourraient prendre des mesures de rétorsion, qui incluraient probablement aussi des mesures non tarifaires. Cette nouvelle escalade du conflit aurait un impact négatif sur la confiance et la croissance économique dans le monde.

Les négociations en cours entre les États-Unis et la Chine ont envoyé des signaux optimistes. Les pourparlers ont duré plus longtemps que prévu et un nouveau cycle de négociations commerciales est prévu à Washington. Le ralentissement de la croissance en Chine et la volatilité accrue des marchés financiers américains incitent les deux parties à éviter une nouvelle escalade du conflit et à trouver un accord.

Mais la conclusion d'un accord reste une entreprise délicate. La Chine peut difficilement accepter les exigences américaines. Les États-Unis appellent à une réduction du déficit commercial bilatéral avec la Chine, à un accès élargi au marché chinois et à un meilleur traitement des entreprises américaines en Chine. Un moyen de contrôler les concessions chinoises figure également dans les exigences. Les questions structurelles, liées à la technologie et à la propriété intellectuelle, sont en outre trop compliquées pour être réglées en seulement quelques semaines. Une nouvelle escalade de la guerre commerciale demeure donc un risque important pour l'économie mondiale.

Enfin, au cours des derniers mois, un certain nombre d'indicateurs donnent à penser que le marché immobilier américain s'essouffle quelque peu. Le dernier Livre beige de la Fed souligne également que l'économie américaine continue de croître à un rythme soutenu, mais qu'un léger ralentissement se profile et que des signes d'intensification des risques baissiers apparaissent ici et là. Il n'est donc pas totalement surprenant que la Fed emploie plus souvent les mots 'prudence' et 'patience', d'autant plus que les marchés financiers signalent également qu'elle ne doit pas aller trop loin dans le resserrement de sa politique monétaire.

Volatilité des marchés et fuite dans les valeurs refuges

Les perspectives économiques mondiales restent relativement bonnes, avec une croissance économique supérieure ou égale à son potentiel et des marchés du travail exigus entraînant des hausses de salaires. Or, les développements futurs suscitent un malaise grandissant, ainsi que l'intensification des turbulences et de la volatilité sur les marchés financiers l'a partiellement révélé ces derniers mois. La volatilité des prix du pétrole traduit également une incertitude croissante quant à la demande future (voir Encadré 3 : Baisse des prix du pétrole et essoufflement de la demande). Dans ce contexte, une plus grande prudence est de mise.

Encadré 3 - Baisse des prix du pétrole et essoufflement de la demande

Les marchés de l'énergie ont été caractérisés par une volatilité considérable ces derniers mois. Avec de fortes fluctuations intermédiaires, le prix du baril de pétrole brut Brent est passé de 85 USD début octobre 2018 à environ 60 USD actuellement. L'intense volatilité des marchés pétroliers reflète dans une certaine mesure la volatilité accrue des marchés financiers. L'effritement du sentiment, la nervosité croissante face à une éventuelle détérioration de l'économie, l'extinction de la politique monétaire non conventionnelle et la liste des risques pesant sur l'économie mondiale y contribuent.

Nous avons révisé à la baisse nos prévisions du prix du pétrole à long terme. D'ici fin 2019, le redressement du prix du baril devrait rester limité à 65 USD, avant un nouveau plongeon à 60 USD à la fin de l'année 2020. Un certain nombre de facteurs liés à l'offre jouent un rôle à cet égard. Mais la révision à la baisse et, en particulier, la décrue prévue en 2020 reflètent également l'essoufflement de la demande lié au ralentissement de la croissance du PIB mondial. La diminution du prix du pétrole ne peut donc être considérée que partiellement comme un choc exogène positif pour l'économie mondiale. Son impact positif sur la croissance économique sera donc assez limité.

Par rapport à 2018, la croissance économique 2019 sera plus faible aux États-Unis, dans la zone euro et en Chine. Maintenant que les banques centrales sont en train de normaliser leur politique monétaire ou envisagent tout au moins de le faire, l'excédent de liquidités de la politique monétaire non conventionnelle risque de se tarir. Simultanément, les risques baissiers, qui pèsent sur l'économie mondiale depuis un certain temps, persistent. Ils sont liés au Brexit, à la rhétorique guerrière et aux mesures commerciales des États-Unis, au creusement de la dette à l'échelle mondiale et à l'inquiétude entourant l'Italie.

Ainsi que nous l'avons déjà souligné le mois dernier, il n'est pas surprenant dans un contexte de risques baissiers nombreux et persistants que les investisseurs se réfugient dans des havres sûrs. Cette 'fuite vers la qualité' a de nouveau fait plonger le taux à dix ans aux États-Unis et en Allemagne.

La hausse attendue du taux à long terme, en phase avec les fondamentaux macroéconomiques, ne s'est donc pas concrétisée. La rémunération normale pour la longue durée d'un prêt reste donc artificiellement faible en Allemagne.

Cette tendance ne devrait pas changer rapidement, car divers facteurs vont l'entretenir. Les prévisions d'inflation sont légèrement revues à la baisse, la fuite vers les 'havres sûrs' va se poursuivre et des facteurs techniques et politiques alimentent la rareté de l'offre d'emprunts d'État allemands. Nous avons abaissé à 3,25% et à 0,8% nos prévisions pour la fin de 2019 en ce qui concerne le taux des emprunts d'État américains et allemands à dix ans.

Economische update regio

Economische update individuele landen (enkel in het Engels)

All historical rates/prices, statistics and graphs are up to date, up to and including 10 December 2018, unless otherwise stated. The views and forecasts provided are those prevailing on 10 December 2018.