Un euro numérique : des opportunités mais aussi des pièges

Plus de 80 % des banques centrales sont à la recherche d’une monnaie numérique. La BCE a également terminé sa consultation publique en janvier 2021 et devrait décider d’ici la mi-2021 si et comment elle développera un euro numérique. La conception exacte dépendra des objectifs de la banque centrale elle-même (tels que la robustesse et l’efficacité du système de paiement, la stabilité financière et l’autonomie de la politique monétaire) et des besoins des utilisateurs potentiels (tels que le respect de la vie privée, la sécurité et une portée paneuropéenne). Outre les opportunités, il existe également des pièges, tels que l’impact potentiel sur l’intermédiation financière du système bancaire et sur la relation des différentes monnaies numériques en concurrence pour le statut de monnaie de transaction et de réserve mondiale.

Le 12 janvier 2021, la consultation publique de la BCE sur l’introduction éventuelle d’un euro numérique a pris fin. La BCE publiera les conclusions au cours du printemps de cette année, et décidera d’ici la mi-2021 si elle poursuivra ses projets d’euro numérique et, si oui, sous quelle forme précise.

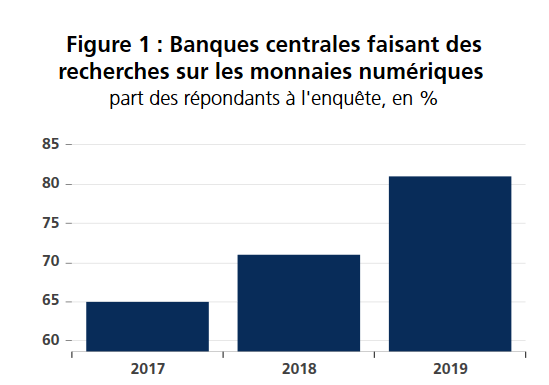

L’idée d’une monnaie numérique n’est pas nouvelle. Dès 1987, par exemple, Tobin a proposé que la Réserve fédérale (Fed) offre une forme de dépôt propre au grand public. Ces dépôts seraient totalement sans risque en tant que créance directe sur la Fed. Entre-temps, l’intérêt pratique des banques centrales du monde entier pour les versions numériques de leurs monnaies augmente également. Selon un récent document de la BRI, en 2019, environ 80 % des banques centrales du monde faisaient des recherches sur une telle monnaie (figure 1). Invariablement, l’intention est qu’une monnaie numérique soit un supplément, et non un remplacement, de l’argent liquide physique.

Qu’est-ce qu’une « vraie » monnaie numérique ?

Une monnaie numérique à part entière (Central Bank Digital Currency ou CBDC) est l’équivalent numérique de l’argent liquide, c’est-à-dire une créance directe sur la banque centrale. En ce sens, cette monnaie numérique est totalement sans risque. Une CBDC peut également recevoir un paiement d’intérêts, éventuellement même négatif ou avec un système à plusieurs niveaux basé sur le montant détenu.

Les « devises » privées telles que le Bitcoin ne sont pas des devises à part entière. Le bitcoin n’est pas une créance sur qui que ce soit et n’est pas garanti par une banque centrale ou tout autre organisme qui surveille la valeur de l’argent. Une CBDC, tout comme sa contrepartie physique, a indirectement une valeur intrinsèque grâce à son statut de monnaie ayant cours légal. Au minimum, l’utilisateur est certain de pouvoir l’utiliser pour payer sa dette fiscale envers le gouvernement.

Pourquoi une monnaie numérique ?

Selon la récente enquête de la Banque des règlements internationaux (BRI), les banques centrales étudient le concept d’une monnaie numérique pour plusieurs raisons. Une première motivation est d’assurer la sécurité et la robustesse du système de paiement. Une monnaie numérique peut contribuer à garantir l’accès à la monnaie de la banque centrale en cas de force majeure, comme les catastrophes naturelles.

Deuxièmement, une monnaie numérique peut promouvoir l’efficacité du système de paiement national et international en utilisant pleinement la nouvelle technologie et en répondant au déclin progressif de l’utilisation des espèces physiques pour les paiements. Une monnaie numérique peut également promouvoir l’inclusion financière des parties de la population qui n’ont actuellement pas accès au système de paiement traditionnel. C’est particulièrement, mais pas exclusivement, le cas dans les économies émergentes.

Une troisième motivation importante qui ressort de l’enquête de la BRI est la stabilité financière au sens large. Il s’agit avant tout de protéger l’autonomie et la souveraineté de la politique monétaire au sein de l’économie nationale, dans le contexte des alternatives qui peuvent devenir facilement disponibles sous forme numérique. Ces alternatives numériques peuvent être de nature privée, comme le Bitcoin, mais aussi, par exemple, émises par des banques centrales étrangères. Cette motivation défensive va donc au-delà du système de paiement lui-même. Elle prend également en compte les conséquences possibles lorsque des dépôts, et éventuellement aussi des prêts, peuvent être détenus dans une autre monnaie numérique. Pour l’instant, toutes les banques centrales concernées excluent les dépôts de la CBDC. Néanmoins, à l’avenir, cela pourrait changer et conduire à un mécanisme de transmission de la politique monétaire moins efficace.

En outre, la perte de contrôle de la masse monétaire nationale peut entraîner des dangers pour la stabilité financière. Par exemple, il n’est pas clair qui assumera le rôle de prêteur en dernier ressort si des problèmes de liquidité surviennent en rapport avec les dépôts sous des formes numériques alternatives.

Selon les premiers résultats de la consultation de la BCE, la principale préoccupation des utilisateurs potentiels d’un euro numérique est la protection de la vie privée (41 % des réponses). Viennent ensuite la sécurité de son utilisation (17 %) et son caractère paneuropéen (10 %).

Des implications d’une portée potentiellement considérable

Indépendamment de sa conception pratique, un euro numérique pourrait avoir des implications économiques importantes. Par exemple, la question se pose de savoir si une CBDC restera complémentaire aux espèces, ou si elle remplacera éventuellement les espèces, au moins de facto. Grâce aux économies d’échelle du système de paiement (les « effets de réseau »), une telle évolution pourrait se produire rapidement. En outre, le gouvernement est incité à soutenir une telle tendance dans le cadre de la lutte contre la fraude et le blanchiment d’argent. Un effet secondaire positif pour la politique monétaire d’une disparition de l’argent liquide physique serait que la limite inférieure effective du taux d’intérêt directeur deviendrait moins stricte. Le taux d’intérêt pour l’euro numérique, qu’il soit ou non dans un système à plusieurs niveaux en fonction du montant, joue un rôle crucial à cet égard.

L’introduction d’un euro numérique sans risque pourrait également faciliter la désintermédiation bancaire. La collecte des dépôts et les prêts qui y sont liés par les banques commerciales pourraient être affectés. Dans leurs projets de CBDC, toutes les banques centrales indiquent que la monnaie numérique serait uniquement conçue comme un moyen de paiement et non comme une forme d’épargne ou d’investissement. Cela peut être réalisé, par exemple, en imposant une limite supérieure à la détention d’euros numériques. Toutefois, le rôle de réserve de valeur est, à côté de celui de moyen d’échange, une caractéristique déterminante d’une monnaie qui fonctionne correctement. Si un euro numérique potentiel devient une réussite, il n’est pas inconcevable que la banque centrale réponde favorablement à la demande des utilisateurs de pouvoir utiliser l’euro numérique comme moyen d’épargne également.

Enfin, l’arrivée éventuelle des CBDC aurait également des implications potentielles pour le système monétaire international. Il n’est pas exclu que les monnaies numériques se disputent à l’avenir le rôle dominant sur les marchés financiers mondiaux. En particulier, les banques centrales qui encouragent déjà ouvertement un plus grand rôle international pour leurs monnaies pourraient s’engager dans cette voie. Un ordre mondial monétaire numérique devrait donc clarifier le cadre d’interaction des différentes monnaies (coopératives ou concurrentes). Les avantages d’une telle concurrence sont les bénéfices de l’émission de la première monnaie de transaction et de réserve internationale. Pour le dollar américain – l’actuel titulaire – les enjeux sont les plus importants.