Perturbations de la chaîne d’approvisionnement : pas encore sorti de l’auberge

La reprise post-pandémique est en bonne voie. Cependant, elle est confrontée à des vents contraires croissants dus aux perturbations de la chaîne d’approvisionnement. Dans un contexte de forte demande, l’offre est lente à rattraper son retard pour plusieurs raisons, notamment les réductions de production, les pénuries d’intrants et l’envolée des tarifs de transport. Ces importants déséquilibres entre l’offre et la demande freinent non seulement la reprise dans les économies avancées, mais alimentent également les pressions inflationnistes à court terme. Nous maintenons l’idée que la plupart des goulets d’étranglement du côté de l’offre sont transitoires – de même que les pressions à la hausse sur les prix qui y sont liées – bien que probablement plus durables que prévu initialement en raison des retombées négatives de la propagation du variant Delta en Asie. Dans l’ensemble, nous pensons que les frictions du côté de l’offre pourraient entamer la reprise, mais pas la faire dérailler fondamentalement, en supposant que la plupart des déséquilibres entre l’offre et la demande se réduiront progressivement au cours des prochains trimestres.

Bien que l’économie mondiale se remette fortement de la pandémie, elle est confrontée à des vents contraires croissants. Outre la propagation rapide de la variante Delta, certains signes indiquent que des perturbations généralisées de la chaîne d’approvisionnement freinent la reprise dans les économies avancées. Dans un contexte de forte demande – en particulier une hausse de la demande de certains biens de consommation due à la pandémie – de nombreuses entreprises manufacturières ne sont pas en mesure d’augmenter leur production assez rapidement, ce qui crée d’importants déséquilibres entre l’offre et la demande dans de nombreux domaines de l’économie, notamment dans le secteur des biens.

Des chaînes d’approvisionnement sous tension

L’offre mondiale est lente à rattraper son retard, et ce pour plusieurs raisons. Tout d’abord, certains fabricants ont réduit leur production en prévision d’une baisse de la demande lorsque la crise du Covid-19 a éclaté au début de 2020, et d’autres ont dû réduire leur production en raison de restrictions sanitaires strictes. Dans le même temps, le secteur manufacturier mondial a été touché par des pénuries d’intrants, notamment de matières premières essentielles (bois, caoutchouc, plastique ou acier) et surtout de semi-conducteurs (figure 1). La perturbation de la chaîne d’approvisionnement des semi-conducteurs a eu des répercussions négatives sur la production dans de nombreux segments industriels, les constructeurs automobiles étant particulièrement touchés. Enfin, les coûts d’expédition ont bondi et les délais de livraison se sont allongés de façon spectaculaire en raison d’une série de facteurs, notamment la pénurie de conteneurs d’expédition, le blocage de Suez et la fermeture des ports où se sont déclarées les épidémies de Covid-19.

Tout cela semble freiner la production industrielle dans les principales économies, comme le montrent les données du PIB du deuxième trimestre, ce qui constitue un ralentisseur de la reprise post-pandémique. Les données à haute fréquence les plus récentes montrent que l’activité industrielle reste limitée par des goulets d’étranglement du côté de l’offre des deux côtés de l’Atlantique. En outre, les perturbations de la chaîne d’approvisionnement ont également un impact important sur les prix à la consommation ; l’inflation du coût des intrants s’est fortement accélérée (après le plongeon initial induit par la pandémie), les entreprises payant désormais plus cher les matières premières et les composants, ainsi que les services de transport, ce qui alimente les pressions inflationnistes à court terme.

Nature transitoire des pressions sur l’offre

Nous soutenons depuis longtemps que la plupart de ces perturbations de la chaîne d’approvisionnement sont transitoires. Certaines devraient s’atténuer relativement rapidement à mesure que la production augmente pour répondre à la demande, ce que l’on constate déjà dans des produits de base tels que le bois, dont les prix sont maintenant revenus à des niveaux pré-pandémiques. Il est vrai qu’un tel degré d’autocorrection (c’est-à-dire des prix plus élevés encourageant une production plus importante) peut prendre plus de temps dans d’autres secteurs. Dans l’industrie des semi-conducteurs, l’offre est relativement lente à s’ajuster et l’utilisation des capacités est déjà relativement élevée. Sur une note positive, la pénurie de semi-conducteurs devrait avoir atteint son pic au deuxième trimestre 2021, d’après les commentaires des dirigeants du secteur, mais il faudra probablement plusieurs trimestres pour que l’offre se normalise complètement.

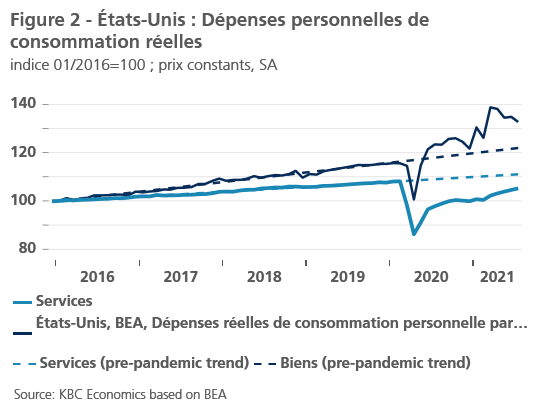

En outre, avec la réouverture des économies, les dépenses se déplacent progressivement des biens de consommation vers les services, ce qui contribue à améliorer l’inadéquation entre l’offre et la demande (figure 2). Parallèlement à la réduction des frictions dans la chaîne d’approvisionnement, cela devrait atténuer certaines pressions sur les prix, notamment sur l’inflation de base des biens. Aux États-Unis, la récente flambée des prix à la consommation a été principalement alimentée par une poignée de catégories telles que les voitures et camions d’occasion, ce qui semble refléter une augmentation temporaire des prix due aux bouleversements liés à la pandémie. Il est encourageant de constater que certains signaux indiquent que les prix de certaines de ces catégories pourraient avoir atteint ou sont sur le point d’atteindre un sommet ; par exemple, le marché américain des voitures d’occasion est déjà en train de se refroidir (comme l’indique l’indice de valeur des véhicules d’occasion de Manheim).

Le variant Delta crée de nouvelles incertitudes

Malgré les signes indiquant que les perturbations de la chaîne d’approvisionnement ont atteint un pic dans plusieurs secteurs, nous pensons que les contraintes d’approvisionnement vont probablement durer plus longtemps que prévu initialement. Cela est notamment dû à la propagation rapide du variant Delta en Asie, où les mesures de confinement ont été réintroduites ou renforcées au cours des derniers mois. Dans le contexte d’une faible couverture vaccinale, et alors que certains pays asiatiques poursuivent des politiques de » zéro Covid « , de nouveaux foyers ont entraîné la fermeture temporaire d’usines et de ports. Cela dit, chaque recul dans la réouverture augmente le risque de retombées négatives sur d’autres régions de l’économie mondiale, ce qui pourrait entraîner des perturbations plus longues, voire plus intenses, de la chaîne d’approvisionnement.

Dans l’ensemble, la propagation du variant Delta et les perturbations de la chaîne d’approvisionnement restent des risques majeurs pour nos perspectives économiques, soulignant à quel point la trajectoire de la pandémie est critique pour le fonctionnement des chaînes d’approvisionnement. Dans le même temps, nous maintenons l’idée que les frictions du côté de l’offre peuvent entamer la reprise, mais pas la faire dérailler fondamentalement, en supposant que les déséquilibres entre l’offre et la demande se réduiront progressivement au cours des prochains trimestres. De même, alors que la pression sur les prix restera probablement ferme jusqu’à la fin de l’année (et que les risques de prix à court terme sont orientés à la hausse), nous considérons les pressions inflationnistes à la hausse comme transitoires, soutenues par le fait que la récente poussée de l’inflation n’a pas (jusqu’à présent) bouleversé les anticipations d’inflation.