Perspectives économiques mai 2020

Lisez la publication complète ci-dessous ou cliquez ici pour ouvrir le PDF.

- L'ampleur du choc économique de la crise du coronavirus est de plus en plus évidente, les données du PIB du premier trimestre ayant révélé que les économies de la zone euro, des États-Unis et de la Chine se sont toutes fortement contractées au début de l'année. Nous continuons à nous attendre à de graves récessions dans la plupart des pays cette année, suivies de fortes reprises en 2021. En particulier, pour le deuxième trimestre, nous prévoyons un important déclin économique dans les économies occidentales. Toutefois, étant donné que de nombreux pays ont déjà entamé un processus progressif de levée des mesures de verrouillage et de réouverture de leurs économies, le risque d'une issue encore plus défavorable s'est accru, en particulier si une nouvelle vague de Covid-19 entraîne la nécessité d'un nouveau verrouillage.

- Dans la zone euro, la levée plus précoce que prévu des mesures de verrouillage pourrait signifier que le creux de la récession sera légèrement moins profond que prévu. Dans le même temps, cependant, plusieurs facteurs liés à l'investissement des entreprises, au marché du travail, à la consommation privée et au commerce international laissent penser que la reprise sera moins vigoureuse par la suite. Nous nous attendons donc à une reprise plus faible en 2021 que ce qui avait été envisagé précédemment et constatons qu'il faudra plus de temps pour que le PIB de la zone euro retrouve son niveau d'avant la crise.

- Aux États-Unis, de nombreux États rouvrent leurs portes, même si le nombre de nouveaux cas ou de décès dus au syndrome Covid-19 n'a pas encore diminué de façon constante. Le risque que les États-Unis aient besoin de réimposer des mesures de verrouillage dans un avenir proche a donc clairement augmenté. En outre, l'impact très sévère sur le marché du travail américain, avec un taux de chômage qui a grimpé à 14 %, suggère que la reprise aux États-Unis pourrait également être assez progressive.

- Les turbulences sur les marchés financiers semblent s'être atténuées depuis la fin mars, parallèlement aux importantes mesures prises par la Fed et la BCE. Toutefois, les écarts intra-UEM restent élevés, reflétant l'incertitude liée à la solidarité européenne, qui a été alimentée par la récente décision de justice allemande sur les achats d'actifs de la BCE. De telles préoccupations vont probablement maintenir les écarts à un niveau élevé et peser sur l'euro par rapport au dollar américain à court terme. Les petites banques centrales ont également renforcé leurs mesures de relance monétaire. La Banque nationale tchèque a encore abaissé le taux des dépôts en mai 2020, de 1 % à 0,25 %.

- Le marché mondial du pétrole a subi les graves conséquences de la crise du coronavirus, les prix du pétrole s'étant effondrés pour atteindre leur niveau le plus bas depuis plusieurs années. Au cours des deux dernières semaines, le marché du pétrole a montré quelques signes de stabilisation, mais il n'est pas encore sorti d'affaire, car le surplus de l'offre reste sans précédent. La dislocation record actuelle entre l'offre et la demande de pétrole pourrait être partiellement freinée par un nouvel accord OPEP+ visant à réduire la production de 10 % de l'offre mondiale à partir du mois de mai, mais un véritable rééquilibrage du marché nécessite une reprise significative de la demande.

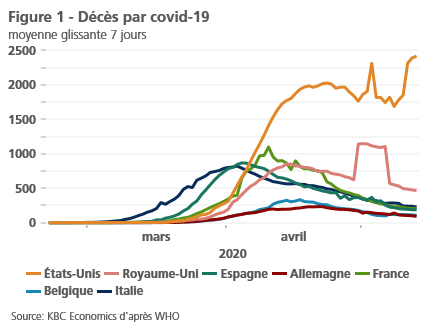

La crise du coronavirus et ses retombées économiques restent le thème principal qui motive les développements dans le monde. Crise sanitaire et tragédie humaine majeure, la propagation du virus Covid-19 provoque également de graves perturbations de l'économie mondiale et de ses perspectives. Heureusement, de nombreux pays européens semblent avoir dépassé le pic en termes de nombre de nouveaux cas ou de nouveaux décès causés par le virus, ces chiffres étant en baisse constante. On ne peut pas encore en dire autant des États-Unis, où le nombre de nouveaux décès quotidiens est stable, mais pas encore en nette diminution (figure 1).

Nos perspectives économiques mondiales restent à peu près les mêmes, avec de graves récessions dans la plupart des pays cette année, suivies de fortes reprises en 2021. Nous nous attendons également à une baisse des prix du pétrole à court terme en raison de l'offre excédentaire sans précédent résultant de l'effondrement de la demande de pétrole (voir encadré 1). Toutefois, deux développements importants depuis la publication de nos dernières Perspectives économiques nous ont amenés à affiner nos perspectives, qui restent très incertaines. Premièrement, des données économiques supplémentaires ont été publiées, qui nous donnent une idée de l'ampleur de la perturbation économique initiale due à la crise du coronavirus, notamment les chiffres du PIB du premier trimestre dans de nombreux pays. Deuxièmement, un certain nombre de pays ont entamé un processus progressif de levée des mesures de verrouillage et de réouverture de leur économie.

Encadré 1 - Le marché du pétrole frappé par une surabondance sans précédent de l'offre

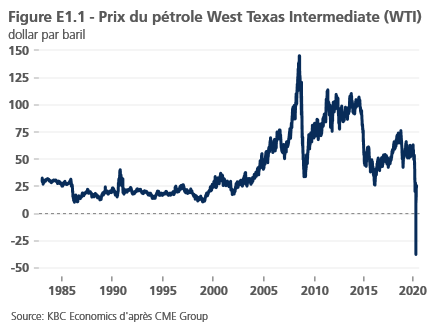

Le marché mondial du pétrole a été écrasé par la pandémie de Covid-19, les prix du pétrole s'étant effondrés à leur niveau le plus bas depuis plusieurs années. Le pétrole brut américain de référence, le West Texas Intermediate (WTI), a été particulièrement touché à la mi-avril lorsque, pour la première fois dans l'histoire, les prix à terme ont plongé en territoire négatif (figure B1.1). Des facteurs techniques, tels qu'un manque de liquidités avant l'expiration du contrat en mai, ont joué un rôle, mais l'effondrement des prix a finalement reflété la faiblesse sous-jacente du marché physique.

Comme le WTI est un prix de référence du pétrole réglé physiquement, c'est-à-dire nécessitant une livraison physique à Cushing, en Oklahoma, à l'expiration du contrat, il existe un lien direct entre le marché à terme, dit marché papier, et le marché physique, dit aussi marché humide. Par conséquent, le marché physique étant massivement saturé et les capacités de stockage à Cushing étant effectivement épuisées, les négociants qui manquaient d'espace de stockage étaient essentiellement prêts à payer d'autres personnes pour se débarrasser du pétrole, ce qui a fait chuter les prix du pétrole jusqu'à -40 dollars le baril.

Pendant ce temps, le Brent, la référence internationale en matière de pétrole, a également subi de fortes pressions à la baisse et a atteint son niveau le plus bas depuis 1999, mais a évité les prix négatifs. Il y a au moins deux bonnes raisons pour lesquelles le Brent est, selon nous, moins susceptible de connaître le même épisode que le WTI à la mi-avril. Premièrement, contrairement à la référence américaine, le brut Brent est réglé en espèces, ce qui signifie qu'aucune cargaison physique de brut n'est prise à l'expiration du contrat, ce qui atténue les pressions immédiates sur les installations de stockage. Deuxièmement, alors que le WTI est enclavé, le Brent est un brut transporté par voie maritime, ce qui signifie que les négociants peuvent utiliser des (super)pétroliers et être effectivement moins affectés par les contraintes de stockage.

Au cours des deux dernières semaines, le marché pétrolier a montré quelques signes de stabilisation ; cependant, il n'est pas encore sorti de l'auberge. L'excédent de l'offre reste sans précédent, en grande partie à cause de l'effondrement de la demande de pétrole déclenché par les mesures de confinement prises au niveau mondial pour atténuer la propagation du coronavirus. En avril, la baisse de la demande de pétrole a été estimée entre 25 et 30 millions de barils par jour, soit plus d'un quart de la consommation mondiale de pétrole. Cette dislocation historique entre la demande et l'offre de pétrole devrait être partiellement réduite par le nouvel accord OPEP+ qui prévoit de réduire la production de 9,7 millions de barils par jour, soit environ 10 % de l'offre mondiale, à partir du mois de mai.

Ces baisses de production record devraient contribuer à éviter que le stockage mondial de pétrole n'atteigne son maximum dans les semaines à venir ; toutefois, elles ne suffisent pas à déclencher un rééquilibrage significatif des fondamentaux du marché. Pour que l'offre excédentaire se transforme en déficit, la reprise de la demande de pétrole est essentielle, ce qui dépend de l'assouplissement des mesures de verrouillage dans le monde entier. En d'autres termes, si la demande ne se rétablit pas, les prix du pétrole resteront volatils et déprimés à des niveaux relativement bas.

Étant donné l'énorme incertitude qui règne actuellement dans le paysage mondial, nous continuons à travailler avec de multiples scénarios auxquels nous attribuons différentes probabilités. Plus précisément, en plus de notre scénario de base, nous présentons également un scénario plus optimiste et un autre plus pessimiste. Compte tenu des récents développements, nous avons légèrement ajusté les probabilités que nous attribuons à chaque scénario ainsi que leurs définitions. Dans le scénario optimiste, une période d'immobilisation plus courte entraîne une reprise économique rapide, car les entreprises rouvrent, les employés sont rapidement réembauchés (s'ils étaient licenciés) ou retrouvent leur emploi (s'ils étaient temporairement au chômage), et les dépenses de consommation reprennent. Cependant, dans un tel scénario, de nouvelles percées dans les traitements ou les tests qui contribuent à réduire la menace du virus seraient probablement nécessaires pour voir ce genre de rebond. Bien que cela reste une possibilité, nous la considérons comme plutôt improbable, et n'attribuons toujours qu'une probabilité de 15 % au scénario optimiste.

Dans le scénario de base, les mesures de verrouillage sont progressivement levées à partir du milieu du deuxième trimestre, comme nous le voyons actuellement, mais les dommages économiques immédiats sont plus importants et la reprise économique est un peu plus lente. Les consommateurs pourraient être plus réticents à retourner dans les magasins même si les mesures de verrouillage sont levées, les entreprises seront probablement plus prudentes dans leurs décisions d'investissement et la réembauche des travailleurs temporairement sans emploi pourrait ne pas se faire sans heurts. En outre, dans la plupart des cas, la levée de l'immobilisation s'accompagne d'une poursuite des mesures de distanciation sociale, ce qui signifie que nous ne verrons pas un retour automatique à la normale. En outre, le commerce international risque d'être perturbé par la poursuite des restrictions au commerce et à la mobilité transfrontalière. Nous attribuons une probabilité de 45 % au scénario de base, contre 50 % le mois dernier, car nous constatons maintenant une probabilité accrue que nous nous rapprochons du scénario pessimiste.

Dans le scénario pessimiste, le virus reste une menace permanente, car de nouvelles vagues font surface et les systèmes de soins de santé restent soumis à une pression excessive jusqu'à ce qu'un vaccin soit trouvé et largement distribué. Cela signifie que nous devrions nous attendre à des périodes de blocage on-off à l'avenir, ce qui entraînerait une stagnation à plus long terme et retarderait toute reprise. Nous attribuons une probabilité de 40 % à ce scénario, contre 35 % le mois dernier. En effet, certains pays dans le monde commencent déjà à voir des deuxièmes vagues du virus (voir encadré 2).

Encadré 2 - L'expérience japonaise d'une deuxième vague d'infection par le Covid-19

L'expérience japonaise avec le Covid-19 a impliqué deux vagues d'infections. Elle illustre les risques graves auxquels le reste du monde est également confronté, notamment en Europe, après que la première vague d'infections se soit atténuée dans de nombreux pays grâce à des mesures de confinement de grande envergure.

Selon l'Institut national japonais des maladies infectieuses (NIID), la première vague d'infections au Japon a été provoquée par des voyageurs et des personnes revenant de Chine et d'Asie de l'Est en janvier 2020, le premier cas signalé datant du 16 janvier. Il y a également eu une épidémie de Covid-19 sur le navire de croisière Diamond Princess, qui a été mis en quarantaine le 5 février. Après avoir causé quelques grappes d'infections locales, cette première vague de la pandémie a largement disparu au début du mois de mars.

Il y a eu depuis lors une deuxième vague d'infections, datant de la période comprise entre le 11 et le 23 mars, provenant cette fois de voyageurs rentrant au Japon en provenance des États-Unis et d'Europe. Trois facteurs fondamentaux semblent avoir facilité cette deuxième vague. Premièrement, la fermeture des frontières après la première vague n'a été que sélective, laissant la possibilité d'une réintroduction de la pandémie en provenance d'autres pays et régions. Deuxièmement, pendant une longue période, les décideurs politiques ont été relativement réticents à imposer des mesures très strictes afin de ne pas causer trop de dommages en termes économiques. Cela a peut-être été accompagné d'une sous-estimation de la souche Covid-19 que le système de santé japonais allait subir. Troisièmement, dans le contexte juridique spécifique du Japon, il est difficile d'imposer des mesures préventives et obligatoires strictes aux citoyens qui ne sont pas diagnostiqués comme étant positifs au Covid-19.

La deuxième vague a été beaucoup plus grave que la première. Elle a obligé le gouvernement à déclarer l'état d'urgence le 7 avril, qui a été prolongé à plusieurs reprises, et qui doit actuellement rester en vigueur jusqu'au 31 mai. Compte tenu de la situation juridique et constitutionnelle spécifique du Japon, cet état d'urgence ne peut pas inclure un "verrouillage" général de la population. Cependant, outre les recommandations de distanciation sociale et de suspension des événements qui risquent de propager le virus, tous les patients testés positifs peuvent être hospitalisés.

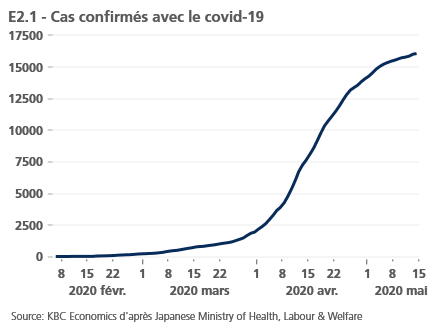

Grâce à un nombre important de mesures politiques, notamment la fermeture de la frontière à un grand nombre de pays, la deuxième vague d'infections semble maintenant avoir dépassé son point culminant. Au 11 mai, le Japon avait signalé 15 798 cas confirmés de Covid-19 et 621 décès. Le nombre de cas d'infection confirmés semble proche de son pic (figure B2.1), tandis que le nombre de patients hospitalisés nécessitant un ventilateur ou se trouvant en soins intensifs est à nouveau en baisse depuis début mai.

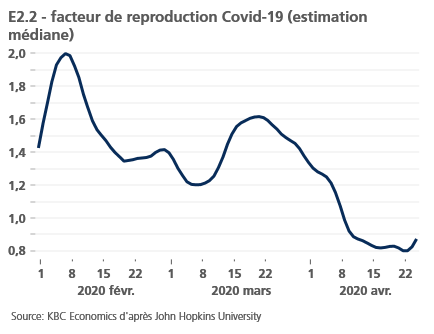

Plus important encore peut-être, le taux de reproduction du virus est tombé en dessous de 1 en avril (figure B2.2), ce qui indique que la pandémie va progressivement s'estomper sous l'effet des mesures politiques actuelles. Toutefois, une légère augmentation du taux de reproduction indique que la prudence est toujours de mise pour éviter une troisième vague d'infections. Dans ce contexte, les Jeux olympiques prévus en juillet 2020 ont été annulés.

Un premier trimestre désastreux pour l'Europe

Les chiffres préliminaires de la croissance au premier trimestre pour plusieurs pays de la zone euro confirment que la crise du coronavirus a un impact sans précédent et très fort sur l'économie européenne. Le PIB réel de la zone euro a chuté de 3,8 % par rapport au premier trimestre, la majeure partie de cette faiblesse n'étant survenue qu'à la toute fin du trimestre, les principaux blocages ayant commencé vers la mi-mars. Ce chiffre est pire que prévu et indique que la crise du coronavirus a frappé durement l'économie européenne à un stade précoce. Cela pourrait s'expliquer par des retombées négatives plus importantes au niveau international, notamment en raison des distorsions dans les chaînes de valeur mondiales après l'apparition du virus en Chine. Par ailleurs, l'arrêt soudain de l'économie européenne pourrait avoir entraîné un recul plus spectaculaire de l'activité économique. Bien que les estimations du PIB des pays européens pour le premier trimestre soient soumises à une grande incertitude, et que nous puissions donc assister à des révisions plus importantes que la normale à l'avenir, les chiffres montrent clairement que certains pays ont été confrontés à un impact plus grave que d'autres. La France, par exemple, qui génère normalement une proportion relativement élevée de son PIB à partir des services, a connu un déclin beaucoup plus marqué que l'Allemagne (comme le suggère le chiffre de la zone euro), qui tire généralement une plus grande partie de son PIB du secteur industriel. Cela est conforme aux signaux des enquêtes auprès des entreprises qui suggèrent que les secteurs des services ont été beaucoup plus durement touchés par la crise du coronavirus.

Ces enquêtes de conjoncture, ainsi que d'autres indicateurs mensuels tels que la confiance des consommateurs, continuent à indiquer une faiblesse persistante au deuxième trimestre. L'indice PMI du secteur manufacturier pour la zone euro, par exemple, a encore baissé, passant de 44,5 en mars et 49,2 en février à 33,4 en avril (où plus de 50 indique une expansion). Comme mentionné, le secteur des services a connu une situation encore plus difficile, l'indice des prix à la consommation dans les services pour la zone euro étant tombé à un niveau très bas de 12 en avril, contre 26,4 en mars et 52,6 en février. Le chômage temporaire a également augmenté dans un certain nombre de pays, et bien que ces chiffres ne soient pas entièrement pris en compte dans les statistiques officielles du chômage, la crise du coronavirus pèse clairement très lourdement sur le marché du travail. La hausse du chômage et l'augmentation de la précarité de l'emploi qui en découle ralentiront la reprise.

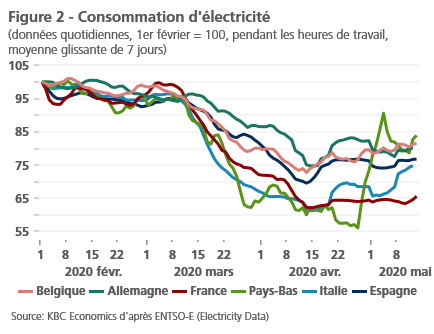

D'un point de vue plus positif, les données à haute fréquence telles que la consommation d'électricité suggèrent qu'il pourrait déjà y avoir un creux dans l'activité économique et peut-être même une certaine reprise dans les pays qui ont levé les mesures de verrouillage (figure 2). En effet, la levée anticipée des blocages en Europe pourrait signifier que le creux de la récession sera légèrement moins profond que prévu. Toutefois, plusieurs facteurs laissent à penser que la reprise qui suivra pourrait être moins vigoureuse. Des enquêtes récentes indiquent que les entreprises réduisent leurs investissements et prévoient de le faire sur une plus longue période. La forte hausse du chômage temporaire pourrait se répercuter et causer des problèmes plus structurels sur le marché du travail, ce qui signifie que certains de ces emplois ne seront pas immédiatement récupérés. En outre, il est peu probable qu'il existe un rapport de 1 à 1 entre les mesures de verrouillage et l'économie. En d'autres termes, même si les mesures de verrouillage sont levées, il n'est pas certain que les consommateurs revitalisent leurs dépenses, surtout compte tenu de la hausse du chômage temporaire et des problèmes de santé persistants. Enfin, les perspectives se détériorent rapidement sur le front extérieur également, car les frontières restent fermées, les problèmes de transport maritime continuent de s'aggraver et les risques de guerre commerciale semblent refaire surface. En particulier, les nouveaux affrontements entre les États-Unis et la Chine sont très préoccupants, car ils pourraient ralentir la reprise économique mondiale.

Alors que la pandémie du Covid-19 a inévitablement détourné l'attention de Brexit, il semble que très peu de progrès aient été réalisés dans les discussions entre les fonctionnaires de l'UE et du Royaume-Uni qui sont censées guider une décision d'ici la fin juin quant à savoir si le Royaume-Uni cherchera à obtenir une nouvelle prolongation de la date de sortie effective actuelle du 31 décembre 2020. Les spéculations des médias suggèrent que le Royaume-Uni pourrait s'en tenir à une position précédemment très ferme et ne pas demander de prolongation à ce moment-là. Au lieu de cela, le Royaume-Uni pourrait chercher à obtenir des concessions supplémentaires dans le cadre d'un accord de départ précipité au cours du second semestre de l'année. La priorité accordée au coronavirus au niveau officiel, tant au Royaume-Uni que dans l'UE, signifie que des indications claires quant au calendrier de sortie du Royaume-Uni de l'UE et à la nature de ses relations ultérieures avec le bloc pourraient rester floues pendant un certain temps.

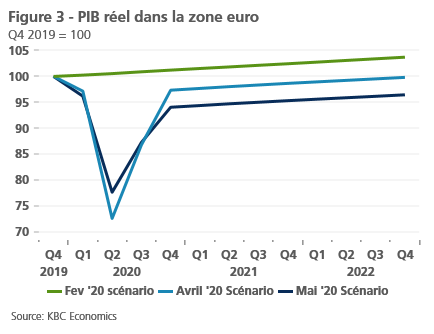

Tout cela suggère que si nous prévoyons toujours que la reprise économique commencera au troisième trimestre dans le scénario de base, cette reprise sera un peu plus progressive ou en forme de U. Cela signifie que le PIB mettra plus de temps à revenir à son niveau d'avant la crise. En effet, à la fin de 2021, nous prévoyons que le PIB de la zone euro sera encore inférieur d'environ 5 % à ce qu'il était à la fin de 2019 (figure 3). Ainsi, alors que notre prévision de croissance annuelle pour 2020 reste relativement constante à -11 %, nous avons révisé à la baisse notre chiffre de croissance pour 2021 à 6,9 %.

Un choc sans précédent aux États-Unis

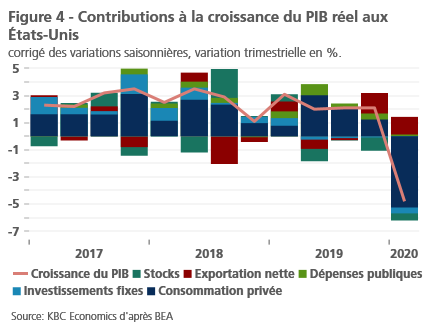

Comme dans la zone euro, les chiffres du PIB des États-Unis pour le premier trimestre ont été beaucoup plus faibles que prévu, malgré les mesures d'austérité qui n'ont été appliquées qu'à la toute fin du mois de mars dans la majeure partie du pays. Le PIB réel a chuté de 4,8 % en glissement trimestriel annualisé, entraîné notamment par une forte baisse de la consommation privée (figure 4). Et si la fin du mois de mars a vu une forte augmentation du nombre de demandeurs d'allocations de chômage, le mois d'avril a été encore pire pour le marché du travail américain, avec 20,5 millions de pertes de salaires non agricoles et un bond du taux de chômage de 4,4 % à 14,7 %. Les enquêtes auprès des entreprises continuent également de signaler une faiblesse persistante au deuxième trimestre, l'enquête ISM sur l'industrie manufacturière ayant encore reculé à 41,5 en avril et l'enquête ISM sur les secteurs non manufacturiers à 26,0.

Bien que la propagation du virus n'ait pas encore atteint son point culminant dans de nombreux endroits aux États-Unis, plusieurs États ont déjà commencé à lever les mesures de confinement. Peut-être plus encore qu'en Europe, où l'on observe au moins une diminution du nombre de cas, les États-Unis risquent de voir d'autres vagues du virus qui obligeront alors les États à réimposer des mesures de confinement dans un avenir proche. En outre, nous continuons à voir des signes que la reprise aux États-Unis ne sera pas rapide et en forme de V. Le taux de chômage élevé, en particulier, menace de causer des dommages plus durables à la reprise car la consommation privée continuera probablement à être freinée. En outre, le fait que la courbe ne se soit pas encore aplatie signifie que de nombreux consommateurs pourraient encore hésiter à sortir et à reprendre leur consommation comme d'habitude. Nous ne nous attendons donc pas à une reprise économique simultanée avec la levée des mesures de verrouillage. C'est pourquoi nous maintenons nos prévisions de croissance du scénario de base, à savoir -8,0 % en 2020, suivi d'une reprise de seulement 6,5 % en 2021.

Signaux mitigés dans le contexte de la reprise en Chine

La Chine semble avoir passé le pire de la crise, les nouveaux cas de Covid-19 restant relativement limités et la majeure partie de l'économie chinoise étant à nouveau ouverte. Après avoir chuté de 9,8 % d'un trimestre à l'autre au premier trimestre, la croissance du PIB devrait se redresser au deuxième trimestre. Toutefois, des données plus fréquentes fournissent des signaux mitigés sur la solidité de la reprise. Du côté positif, certains indicateurs mensuels, comme l'investissement en actifs fixes et la production industrielle, ont montré une nette reprise mensuelle en mars, tandis que les ventes de véhicules en avril ont même indiqué une croissance positive en glissement annuel (+4,5 %). D'après ces indicateurs, le choc économique provoqué par le Covid-19 semble en effet avoir été temporaire. Toutefois, les enquêtes de conjoncture pour le mois d'avril brossent un tableau un peu plus préoccupant. Le PMI des services Markit, par exemple, est resté en territoire de contraction tant en mars (43) qu'en avril (44,4). Du côté de l'industrie manufacturière, les nouvelles commandes à l'exportation, en particulier, restent faibles, avec une détérioration de 46,4 en mars à 33,5 en avril. Cela pourrait indiquer que l'impact négatif mondial de la crise du coronavirus pèsera sur la reprise chinoise. Compte tenu de la faiblesse du PIB au premier trimestre, des retombées mondiales et des récentes indications selon lesquelles les tensions commerciales entre les États-Unis et la Chine pourraient continuer à s'accentuer cette année, nous avons revu à la baisse nos perspectives de croissance chinoise à 1 % en 2020. La reprise attendue en 2021 devrait toutefois être encore assez forte, à 8,8 %.

Un moment éprouvant pour le Japon

Le Japon est une autre économie avancée qui subit de plein fouet la crise du coronavirus. Qui plus est, elle survient à un moment particulièrement difficile pour l'économie japonaise. Elle est toujours aux prises avec l'impact de l'augmentation d'une taxe sur les ventes à la consommation de 8 % à 10 % au 1er octobre 2019. En conséquence, la croissance trimestrielle a presque stagné au troisième trimestre 2019 (+0,1 % en termes annualisés) et s'est fortement contractée (-7,1 % en termes annualisés) au quatrième trimestre 2019. Cela signifie que l'économie japonaise était déjà proche d'une récession dite technique avant le début de la crise du Covid-19.

Pour atténuer l'impact économique, le gouvernement a adopté le 7 avril le paquet économique d'urgence contre le Covid-19, avec un volume total de 21,1 % du PIB. Ce paquet prend également en compte la partie restante des paquets précédemment annoncés (le paquet de relance de décembre 2019 et les deux paquets de réponse au Covid-19 annoncés respectivement le 13 février et le 10 mars). La majeure partie des fonds concernés sera consacrée à l'objectif de protection de l'emploi et des entreprises (16 % du PIB) et à la "relance et la reconstruction" d'une activité économique résiliente après la fin de la phase de confinement du virus (4,3 % du PIB).

La Banque du Japon a également pris des mesures politiques de soutien. Après avoir pris des mesures pour faciliter le fonctionnement des principaux marchés financiers (notamment des marchés de financement en dollars américains), la Banque du Japon a décidé, lors de sa réunion de politique monétaire du 27 avril, d'acheter tout montant nécessaire de JGB (dans le cadre de sa politique de contrôle de la courbe de rendement) sans fixer de limite supérieure à ses orientations sur les achats de JGB. Ce faisant, la Banque du Japon facilite en effet le programme de dépenses du gouvernement en lui offrant de facto un financement monétaire.

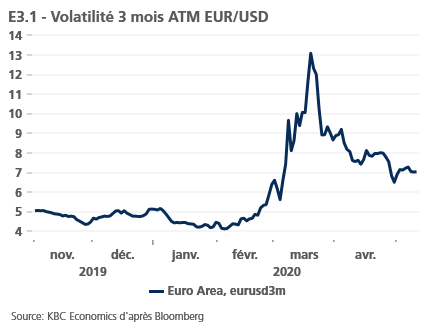

L'action de la Banque centrale atténue la volatilité

La volatilité des marchés des actions, des marchés monétaires (du moins aux États-Unis), des marchés de la dette des entreprises et des marchés des changes s'est clairement atténuée depuis la fin mars (voir encadré 3). Une grande partie de cet assouplissement peut être attribuée aux importantes mesures introduites par les banques centrales pour améliorer la liquidité et élargir leurs facilités de prêt, notamment en acceptant une plus grande variété de garanties. Les banques centrales de plus petite taille ont également intensifié leurs mesures de relance monétaire. La Banque nationale tchèque, par exemple, a encore abaissé le taux des dépôts en mai 2020, de 1 % à 0,25 %. La Banque centrale norvégienne a également réduit son principal taux directeur à un niveau record de zéro.

Néanmoins, il y a plusieurs raisons de s'inquiéter. Tout d'abord, les écarts intra-UEM restent sous pression, l'élargissement de l'écart étant particulièrement net en Italie et dans les autres pays qui ne font pas partie du noyau dur. Les marchés restent fondamentalement préoccupés par la capacité de l'Italie et des autres pays à financer leur dette publique supplémentaire à l'avenir. La communication initiale de la BCE a peut-être contribué involontairement à ces préoccupations, bien que les interventions effectives de la BCE sur le marché indiquent un fort soutien en faveur de l'Italie et d'autres États membres très endettés de la zone euro. Deuxièmement, la récente décision de justice allemande sur les achats d'actifs de la BCE a également provoqué une réaction négative sur les marchés nerveux. L'impact durable de cette décision est difficile à prévoir à ce stade.

Comme le tribunal allemand a fait valoir qu'il avait des préoccupations concernant la "proportionnalité" ainsi que la motivation claire des décisions d'achat d'actifs de la BCE, cela pourrait en théorie soulever des questions concernant l'indépendance de la BCE par rapport aux gouvernements nationaux et donc peser sur sa crédibilité. Cependant, la BCE et les autres institutions européennes ont rapidement fait savoir que la BCE n'est soumise qu'aux décisions de la Cour européenne de justice. Enfin, l'importance de l'arrêt de la Cour allemande est notamment amplifiée par la solidarité limitée de la réponse budgétaire européenne à la crise du coronavirus. La récente décision de soutenir les États membres de l'UE par le biais du mécanisme de stabilité européen est clairement décevante en termes de portée et d'échelle et insuffisante pour les économies du sud de l'Europe durement touchées par la crise.

Étant donné qu'il est peu probable que ces préoccupations disparaissent à court terme, nous pensons que les écarts intra-UEM pourraient même s'élargir davantage avant de se réduire modérément. Ces préoccupations devraient également peser sur l'euro par rapport au dollar, et nous avons donc revu à la baisse nos prévisions concernant le taux de change de l'euro jusqu'en 2020.

Encadré 3 - Les marchés des changes retrouvent des eaux plus calmes

Au début de cette année, la volatilité des taux croisés des principales devises, y compris l'EUR/USD, est tombée à des niveaux historiquement bas. L'orientation relative de la politique monétaire des principales banques centrales, un moteur important pour les marchés des changes, devait rester inchangée pendant un certain temps. La crise du coronavirus a réussi à débloquer l'impasse. Début mars, le dollar a d'abord piqué du nez car les marchés ont compris que l'incertitude sur la pandémie de Covid-19 obligerait la Fed à supprimer l'avantage du dollar en matière de taux d'intérêt. Cependant, le marché des changes est rapidement passé en mode "alerte rouge". Et en période de stress extrême, la liquidité et la volatilité sont les principaux moteurs interconnectés du marché mondial des changes.

Le dollar américain reste la référence pour le financement international, indépendamment de la performance économique des États-Unis. Dans le contexte d'une visibilité extrêmement faible sur l'économie et l'évolution des marchés, la plupart des agents économiques commencent à thésauriser le dollar pour être en mesure de faire face à leurs prochains engagements financiers. Dans le même temps, les banques américaines peuvent être réticentes à fournir des liquidités en USD à des contreparties étrangères. Enfin, en période de tensions extrêmes sur les marchés, les prix des actifs les moins liquides (y compris les devises) sont souvent fortement perturbés. Seuls les marchés profonds et liquides permettent d'exécuter des transactions à des prix de marché élevés. C'est le dollar qui répond le mieux à ces critères, ce qui déclenche une ruée vers la devise américaine à la mi-mars.

De nombreux actifs et devises ont été victimes de ventes à découvert sans que les évaluations ou les prix soient pris en compte. Les devises des marchés émergents ont été particulièrement touchées. La liquidité de ces marchés est plus réduite que celle des marchés développés. La dépendance de certains marchés émergents à l'égard du financement en USD constitue un inconvénient supplémentaire. Les monnaies des petits pays dont les fondamentaux économiques sont solides (par exemple les monnaies scandinaves) n'ont pas non plus échappé à la dynamique du marché mondial et ont été vendues sans discrimination. Même l'or n'a pas souvent répondu au critère de liquidité suffisante du marché. Les pertes des grandes monnaies plus liquides comme l'euro et le yen ont été beaucoup plus limitées, mais les primes sur les marchés des options ont augmenté.

La question de la disponibilité des liquidités en USD en dehors des États-Unis est, au moins partiellement, résolue. La Fed a sensiblement étendu ses lignes de swaps de change aux banques centrales étrangères. Par le biais d'une nouvelle facilité de mise en pension, elle a également fourni des liquidités en dollars (contre des garanties) à un plus grand nombre de contreparties internationales. Ces mesures et un relâchement congruent des tensions mondiales ont finalement ralenti le resserrement de la liquidité en dollars. Pour l'instant, le dollar reste fort et les primes sur les marchés des options de change restent bien au-dessus des niveaux du début de l'année 2020. Malgré cela, plusieurs devises ont connu un solide retour en force, comme les couronnes suédoise et norvégienne. Le dollar australien a également renversé une grande partie de sa "liquidation du coronavirus".

La politique monétaire et, a fortiori, les écarts de taux d'intérêt n'ont actuellement aucun rôle majeur à jouer en tant que moteur du commerce des devises. Dans la plupart des économies développées, les taux directeurs ont été réduits à la "limite inférieure effective". Cela ne changera pas de sitôt. Avec le temps, les dommages économiques et le rythme de la reprise économique après la crise du coronavirus pourraient devenir importants pour la performance des devises. À cet égard, ce n'est pas une coïncidence si les monnaies des pays disposant d'une grande puissance de feu (fiscale et/ou monétaire) pour soutenir leur économie ou leur monnaie (interventions sur le marché des changes) ont surperformé. En cas de flambée d'incertitude, la demande de liquidités en dollars sera toujours en jeu, mais nous ne nous attendons pas à un retour aux niveaux de stress enregistrés à la mi-mars. Néanmoins, la crise du coronavirus restera une source d'incertitude sur les marchés internationaux du financement. Les monnaies des marchés émergents, en particulier celles qui présentent un profil de crédit plus faible (par exemple les déficits extérieurs), resteront donc vulnérables.

Alle historische koersen/prijzen, statistieken en grafieken zijn up-to-date, tot en met 9 april 2020, tenzij anders vermeld. De verstrekte standpunten en prognoses zijn die van 9 april 2020.