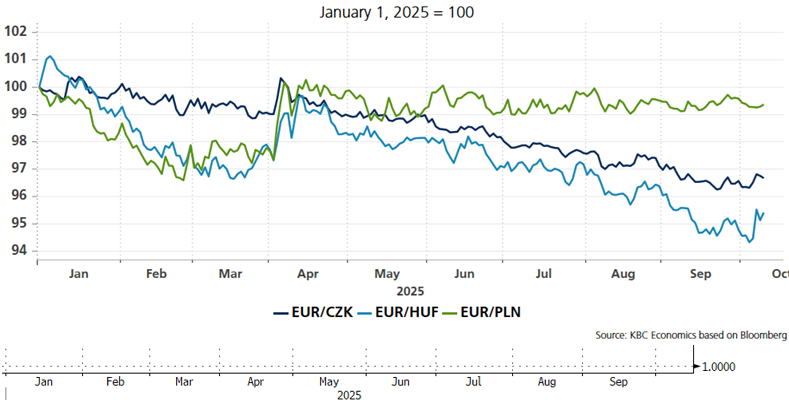

PLN stable et correction de la CZK et du HUF

Hier, la banque centrale polonaise (NBP) a fait passer son taux directeur de 4,75 % à 4,50 %. Avant l'annonce de cette décision, le marché était partagé entre le statu quo et la baisse de taux. L'inimitable président de la banque, Adam Glapinski, donnera plus d'explications cet après-midi. Si l'on en juge par le bref communiqué de politique, la BNP s'attend à ce que l'inflation évolue un peu plus favorablement dans un avenir proche et voit des signes de diminution de la pression salariale au niveau des entreprises. Ces observations ne sont cependant étayées par aucune nouvelle prévision d'inflation. Pour cela, il faudra attendre le rapport trimestriel détaillé du 5 novembre. Pour comprendre la véritable raison de cette diminution, il faut remonter à la conférence de presse de Glapinski en septembre, au cours de laquelle il avait suggéré qu’une prolongation du plafonnement des prix de l’énergie (500 PLN/MWh) pourrait laisser de la place à une nouvelle baisse de taux. Le gouvernement a finalement décidé de reporter la date d'expiration de cette mesure de soutien budgétaire de fin octobre à la fin de l’année. La banque centrale a vraisemblablement profité de cette fenêtre d’opportunité plutôt que d’entamer une série d'assouplissements consécutifs après septembre et octobre. Cela aide à comprendre la réaction plutôt stoïque du zloty polonais (PLN). Depuis le "Liberation Day" et ses conséquences début avril, le cours EUR/PLN est coincé dans une fourchette latérale comprise grosso modo entre 4,25 et 4,30.

Les autres monnaies d’Europe centrale, la couronne tchèque (CZK) et le forint hongrois (HUF), ont connu une semaine plus chahutée. Le cours EUR/CZK a ainsi quitté ses plus bas depuis fin 2023 (24,20), pour rebondir à 24,40. La couronne a perdu un peu de son éclat après les élections législatives du week-end dernier. Le parti ANO, du controversé Andrej Babis, demeure le parti le plus important du pays et a, contrairement à il y a quatre ans, réussi à prendre les rênes du pouvoir. Babis entend mener une politique budgétaire plus stimulante. Il avance ainsi un déficit budgétaire de 286 milliards de couronne, contre la proposition actuelle de 226 milliards. Rapporté au PIB, le déficit tchèque s'élèverait toujours à "seulement 3 %". Si l'orthodoxie de la banque centrale offrira un contrepoids suffisant (politique monétaire relativement plus restrictive avec, en l'occurrence, une pause plus longue des taux), le marché reste pour l'instant prudent et attend de voir comment les plans de Babis se concrétiseront et s'ils se traduiront par une prime de risque plus élevée.

Le forint hongrois a, lui aussi, laissé ses meilleurs niveaux depuis mi-2024 derrière lui. Le cours EUR/HUF est passé de 386 à 391. C'est une fois de plus une manœuvre politique qui se trouve à la base de ce mouvement. Le Premier ministre hongrois Viktor Orban est toujours à la traîne dans les sondages d’opinion relatifs aux élections législatives d’avril prochain. Le temps joue contre lui et il espère encore renverser la tendance grâce à des mesures de relance économiques. Le volet budgétaire relève de sa responsabilité. Quant au volet monétaire, il tente, à la manière de Trump, de peser dans la balance en incitant la banque centrale hongroise à abaisser son taux directeur (actuellement à 6,5 %), malgré les pressions inflationnistes persistantes. Le marché se pose subitement des questions quant à la détermination de la banque centrale qui n'a, dans le passé, déjà pas rechigné à l'une ou l'autre manœuvre opportuniste. Dans une première réaction, le vice-président Zoltan Kurali a indiqué que la banque ne céderait pas à la pression politique et qu’elle s'en tiendrait à son mandat de stabilité des prix.

La CZK et le HUF quittent leurs sommets suite à des manœuvres politiques.