QE 2.0 et inflation: cette fois, c'est différent

Les grandes banques centrales ont réagi

à la pandémie de Covid-19, comme elles l'ont fait à la Grande crise financière

et à la crise de la dette européenne, par une nouvelle série d'assouplissements

quantitatifs à grande échelle. Le premier cycle de création de liquidités avait

surtout stabilisé le secteur financier et renforcé, mais de manière limitée, la

demande de biens et de services dans l'économie réelle. Il n'avait donc pas

engendré le sursaut inflationniste redouté par certains économistes, bien au contraire.

Dans ce contexte, on estime aujourd'hui que le cycle actuel d'assouplissements

quantitatifs n'aura donc pas d'effet sur l'inflation. Or, il existe aujourd'hui

de grandes différences: la coordination explicite des politiques monétaires et

budgétaires expansionnistes, la soif d'inflation accrue des banques centrales,

la tendance à la déglobalisation et à la perturbation des chaînes de production

internationales et le rôle que la hausse de l'inflation pourrait jouer dans la

résolution du problème global de la dette. À plus long terme, l'ère de

l'inflation (très) basse pourrait céder la place à une période d'inflation

durablement plus élevée.

La réaction de la politique macroéconomique à la pandémie de Covid-19 a été sans précédent. Si les autorités budgétaires des États-Unis et de la zone euro ont adopté des programmes de relance d'une ampleur inédite, la BCE et la Fed ont elles aussi apporté leur pierre à l'édifice. Outre l'Asset Purchase Programme existant, la BCE a lancé un nouveau programme d'achat, le Pandemic Emergency Purchase Programme (PEPP). En mars 2020, la Fed a même déclaré

ouvertement qu'elle interviendrait sur les marchés obligataires pour tout

montant nécessaire à la sauvegarde de la stabilité de l'économie.

La nature et l'ampleur de ces mesures sont remarquables. Avec le PEPP, la BCE abandonne la clé de répartition traditionnelle des achats d'obligations d'État, s'engageant ainsi sur la voie d'un financement monétaire ciblé de certains États membres en difficulté financière. La promesse de la Fed - le 'whatever it takes' - confère également une dimension totalement nouvelle à la politique monétaire américaine, tant par son timing que par son ampleur. Nous y voyons un financement monétaire des incitants budgétaires, sans que cela ne soit clairement exprimé.

Impact sur l'inflation

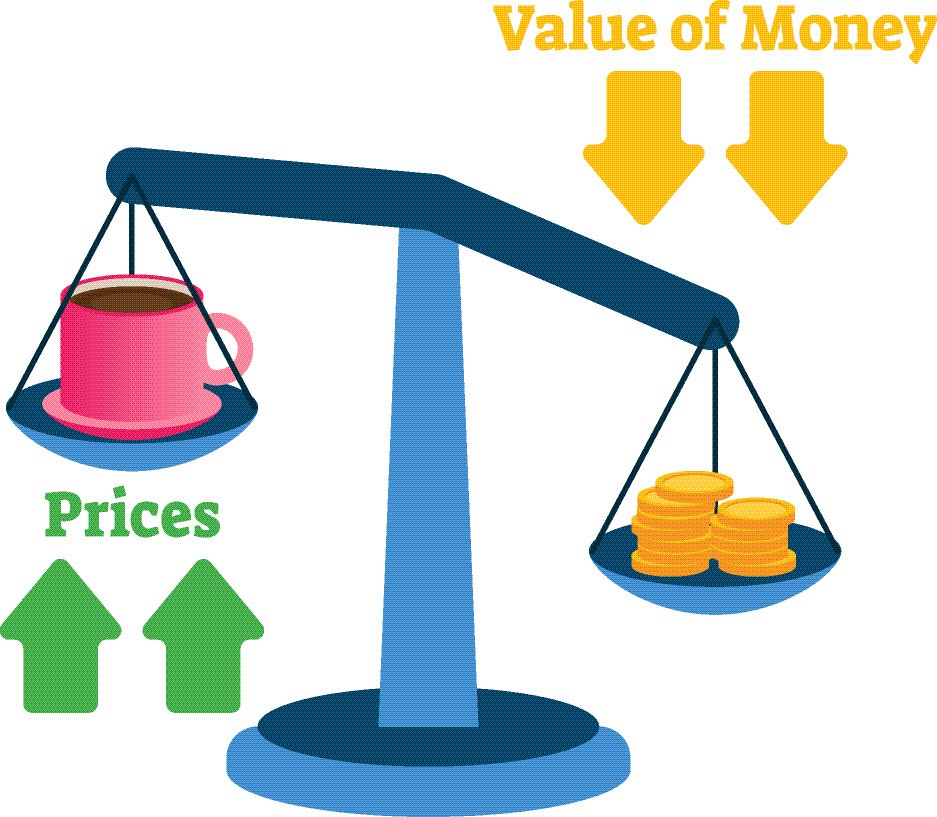

Dans ce contexte, il est important de s’arrêter un instant sur les conséquences à plus long terme. Il existe un large consensus sur la nécessité à court terme des mesures monétaires adoptées pendant la pandémie de Covid-19. À plus long terme, ce nouveau cycle d'assouplissements quantitatifs devrait cependant engendrer une accélération de l'inflation, ce qui n'est pas forcément négatif. Pour résoudre le problème de l'endettement croissant à l'échelle mondiale, les titres de créance sont en effet 'parqués' dans un premier temps dans les bilans des banques centrales.

Si, à plus long terme, une inflation plus élevée réduit la valeur réelle de ces dettes, cela est une bonne chose.

Il est souvent avancé que le premier cycle d'assouplissements quantitatifs n'a pas engendré une poussée inflationniste (au contraire), et donc que le problème ne se posera pas non plus avec l'actuel QE 2.0. La différence est toutefois de taille aujourd'hui. La figure 1 montre l'évolution de la masse monétaire au sens large (M2), qui aboutit effectivement dans l'économie réelle et est utilisée pour acheter des biens et des services, contribuant ainsi à déterminer l'inflation. Même durant le premier cycle QE, la masse monétaire M2 n'avait pas augmenté de manière excessive. Les liquidités abondantes alors injectées par les banques centrales dans le marché étaient restées en grande partie dans le secteur financier et n'avaient pratiquement pas atteint l'économie réelle. C'est l'une des raisons pour lesquelles l'inflation était restée résolument basse.

Il en va autrement cette fois

La situation est différente aujourd'hui. Aux États-Unis, la variation annuelle de la croissance de la masse monétaire au sens large est désormais supérieure à 20%, ce qui représente le taux de croissance le plus élevé de ces dernières décennies. Bien que ce taux de croissance reste beaucoup plus faible dans la zone euro, une tendance à la hausse y est également perceptible. Une explication majeure réside dans l'étroite coordination actuelle des politiques monétaires et budgétaires. En effet, les liquidités créées ne servent pas à stabiliser le secteur financier, mais trouvent aisément leur chemin dans l'économie réelle, notamment par le biais des dépenses publiques, ce qui stimule la demande de biens et de services et soutient l'inflation.

L'horizon temporel considéré est important. À court terme, le choc de la Covid-19 engendrera d'abord une basse inflation à l'échelle mondiale. Il faudra en effet un certain temps pour que l'activité économique retrouve son niveau pré-Covid-19. Ensuite, l'inflation s'accélérera toutefois progressivement. Pour 2023, nous prévoyons une inflation de respectivement 2,1% et 1,3% pour les États-Unis et la zone euro, ce qui reste modéré par rapport à l'objectif des banques centrales.

Cela se produira alors que la soif d'inflation des banques centrales a également augmenté. Dans sa stratégie actualisée, la Fed fixe désormais explicitement un objectif d'inflation moyenne de 2%. Cela signifie que la période passée de recul de l'inflation pourrait pour la Fed être suivie par une période d'augmentation des prix. La BCE tend également dans cette direction. Elle ne finalisera probablement pas l'update de sa stratégie avant le second semestre 2021, mais nous avons déjà une idée de la direction que prendra le nouvel objectif d'inflation. Dans son communiqué de presse, la présidente de la BCE, Christine Lagarde, fait en effet déjà systématiquement référence à la symétrie souhaitée de l'objectif d'inflation. À plus long terme (à partir de 2025), la BCE serait donc probablement prête à

tolérer un 'dépassement' temporaire de l'inflation au-dessus de 2% dans la zone

euro.

Combien de temps un tel 'dépassement de l'inflation' pourrait-il durer et jusqu'où pourrait-il aller? Cela dépend avant tout de la communication de la banque centrale elle-même. Un objectif d'inflation moyenne est en effet assez vague. La période sur laquelle la banque centrale calcule cette moyenne n'est pas très claire. En outre, cela pourrait engendrer l'incertitude pour les marchés financiers dans la formation de leurs prévisions d'inflation. Si l'incertitude entraîne une forte hausse des prévisions d'inflation, le 'dépassement effectif de l'inflation' risque aussi de se prolonger et d'être beaucoup plus marqué. L'ère actuelle de basse inflation pourrait céder la place à plus long terme à une période d'inflation durablement plus élevée.