Perspectives économiques octobre 2021

Lisez la publication complète ci-dessous ou cliquez ici pour ouvrir le PDF.

- À la lumière de la récente flambée des prix de l'énergie, nous prévoyons désormais que le prix du baril de Brent restera autour de son pic actuel d'environ 80 USD jusqu'au premier trimestre 2022. La flambée du prix du pétrole est due à la combinaison d'une forte demande d'énergie pendant la réouverture post-pandémie de l'économie mondiale, des retombées sur les prix du marché du gaz actuellement très tendu (en particulier dans un contexte européen) et de la gestion disciplinée de l'offre par l'OPEP+. Comme la plupart de ces facteurs devraient être temporaires, nous pensons que le niveau élevé actuel des prix du pétrole ne sera pas durable et qu'il sera de nature transitoire. Par conséquent, nous nous attendons à ce que le prix du pétrole redescende progressivement au cours des trimestres suivants pour atteindre 65 USD par baril d'ici la fin de 2022.

- Conformément à la hausse prévue des prix de l'énergie, nous avons également revu à la hausse notre estimation de l'inflation pour les États-Unis, la zone euro et la plupart des marchés domestiques de KBC pour 2021 et 2022. Outre la hausse des prix de l'énergie, les perturbations continues de la chaîne d'approvisionnement entraînent toujours des pénuries de composants de production critiques spécifiques tels que les semi-conducteurs. L'industrie automobile européenne en est particulièrement affectée, non seulement en Allemagne, mais aussi sur les marchés domestiques d'Europe centrale de KBC qui sont spécialisés dans ce secteur. Jusqu'à présent, les anticipations d'inflation basées sur le marché se normalisent plutôt vers l'objectif d'inflation de la Fed et de la BCE, sans se désancrer.

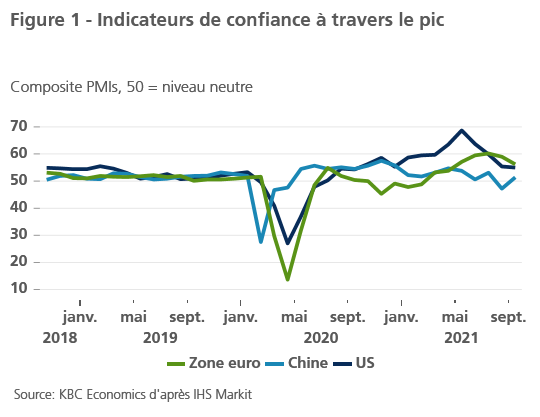

- Nous avons revu à la baisse nos prévisions de croissance générale pour 2021 et 2022. Le pic dynamique du cycle de réouverture aux États-Unis et dans la zone euro semble avoir été atteint au deuxième trimestre de 2021. La dynamique de croissance trimestrielle des trimestres suivants devrait ralentir, mais restera toujours supérieure au taux de croissance potentiel. Le moment commun du pic cyclique indique également que le cycle économique mondial redevient plus synchronisé.

- Nous continuons de penser que la Fed commencera à réduire progressivement ses achats d'obligations avant la fin de cette année. La première hausse des taux de la Fed devrait intervenir en 2022, une fois le processus de réduction progressive achevé. Ce scénario est cohérent avec les prévisions de la Fed elle-même, les performances globalement favorables de l'économie américaine sur le marché du travail et la forte dynamique actuelle de l'inflation.

- Pour tenter de ramener l'inflation dans sa bande de tolérance symétrique autour de l'objectif d'inflation de 2 %, la Banque nationale tchèque (CNB) a relevé son taux directeur de 75 points de base. Cette hausse a été plus forte que prévu. Nous pensons que la CNB ajoutera 50 points de base supplémentaires d'ici la fin de 2021 et deux autres hausses de 25 points de base chacune en 2022. Cela revient à un cycle de resserrement plus fort et plus concentré sur le début.

- Nous nous attendons à une réaction plus rapide des rendements obligataires américains et allemands au cycle de politique plus expansionniste de la Fed. Une fois que les marchés obligataires en auront pleinement tenu compte, la poursuite de la hausse des rendements obligataires restera plus modérée. Les rendements allemands devraient également augmenter, en corrélation avec les rendements américains. En outre, la fin imminente du PEPP de la BCE (prévue pour mars 2022), la nécessité de clarifier la nature future de l’APP et le débat sur les orientations concernant une première étape vers la normalisation des taux directeurs de la BCE en 2023 devraient également soutenir les rendements obligataires allemands.

Le rythme de l'amélioration de la reprise économique mondiale semble avoir atteint un pic au deuxième trimestre, les dernières données d'activité montrant un recul par rapport aux sommets atteints après la pandémie (figure 1). Le ralentissement des taux de croissance séquentiels exceptionnellement élevés reflète, en partie, l'affaiblissement de l'impulsion donnée par la réouverture et le pic de l'impulsion donnée par le soutien des politiques fiscales et monétaires. Cela dit, le rattrapage économique de la récession induite par la pandémie est désormais largement terminé, l'activité étant supérieure (aux États-Unis et en Chine) ou proche (dans la zone euro) des niveaux antérieurs à la pandémie. Dans le même temps, l'économie mondiale est confrontée à un certain nombre de vents contraires transitoires qui pèsent sur la dynamique de la reprise, qu'il s'agisse de la propagation du variant Delta, des perturbations persistantes de la chaîne d'approvisionnement ou, plus récemment, de la crise énergétique mondiale.

Des obstacles sur la route de la reprise

Dans ce contexte, nos perspectives globales restent favorables, mais nous avons revu à la baisse nos prévisions de croissance pour les principales économies. En d'autres termes, nous sommes convaincus que la reprise reste sur les rails, mais son rythme est soumis à des pressions croissantes dues à des vents contraires importants à l'approche de 2022. Nous avons revu à la baisse nos prévisions de croissance du PIB réel des États-Unis, à 5,7 % en 2021 et à 3,6 % l'année prochaine. Dans la zone euro, nous prévoyons maintenant une croissance modérément plus faible de 4,8 % en 2021 et de 4,4 % en 2022. Enfin, nos perspectives pour la Chine ont fait l'objet de la révision à la baisse la plus importante, avec une croissance du PIB réel de 8,2 % cette année et un ralentissement à 5,1 % en 2022.

Les problèmes de la Chine sur le devant de la scène

Bien que ces taux de croissance annuels soient encore impressionnants d'un point de vue historique et indiquent une reprise en cours, nos révisions à la baisse de la croissance soulignent les vents contraires importants qui se sont accumulés au cours des derniers mois. En particulier, la Chine a vu s'accumuler les points de pression, alimentant les inquiétudes quant à ses perspectives.

Plusieurs facteurs pèsent actuellement sur l'activité économique chinoise, le dernier en date étant les pénuries d'électricité et les interruptions planifiées qui se sont accélérées fin septembre et se sont poursuivies en octobre. Les pénuries d'électricité résultent de la coalescence de plusieurs facteurs, notamment la réduction de la production de charbon et d'électricité en raison des nouveaux objectifs de la Chine en matière d'efficacité des émissions, la réduction des importations de charbon en raison des conflits géopolitiques et la flambée des coûts du charbon qui, combinée au plafonnement des prix de l'électricité, a réduit les bénéfices des producteurs d'électricité. Étant donné que la Chine tire toujours environ 60 % de son électricité du charbon, la production d'électricité ne peut pas suivre le rythme de la croissance économique chinoise, qui reste assez élevée, bien qu'en ralentissement (en particulier dans le secteur industriel). Les pannes planifiées (ainsi que certaines pannes imprévues) pèseront considérablement sur la production industrielle au quatrième trimestre et auront probablement aussi un impact sur l'activité au troisième trimestre. La réduction des capacités de production en Chine pourrait alimenter davantage les perturbations actuelles de la chaîne d'approvisionnement mondiale. Bien que le gouvernement intervienne pour améliorer la flexibilité de la production d'électricité, les pénuries pourraient durer jusqu'au premier trimestre 2022. En outre, la nature à long terme des efforts de décarbonisation signifie que ce n'est peut-être pas la dernière fois que nous entendons parler de perturbations du marché de l'énergie en Chine.

Outre ces pénuries d'électricité, la Chine est également confrontée à des vents contraires dans le secteur de l'immobilier, d'autant que la saga Evergrande n'est toujours pas résolue et que d'autres promoteurs immobiliers fortement endettés rencontreraient également des problèmes de liquidités. L'effondrement potentiel d'Evergrande, le plus grand promoteur immobilier de Chine, dont le passif est estimé à 300 milliards de dollars, est à l'origine d'un stress financier croissant. Cette situation s'inscrit dans le cadre des efforts accrus déployés par les autorités réglementaires pour maîtriser un marché immobilier surendetté, en partie pour atténuer les risques pour la stabilité financière.

Si les marchés chinois ont clairement réagi, du côté de l'économie réelle, les données à haute fréquence ne font pas encore état d'impacts importants. Toutefois, des turbulences généralisées dans l'ensemble du secteur pourraient peser davantage sur l'activité économique en Chine, car les investissements en actifs fixes dans le développement immobilier représentent 12 % du PIB chinois. Il pourrait également y avoir des retombées sur la confiance des consommateurs et la production de certains intrants tels que l'acier et le ciment.

Compte tenu de ces vents contraires, nous avons abaissé la croissance du PIB réel de 2021 à 8,2 %, contre 8,8 % précédemment. Compte tenu des effets de surcharge et de la possibilité que les pénuries d'électricité durent jusqu'au premier trimestre 2022, nous avons également revu à la baisse la croissance du PIB réel pour 2022, à 5,1 % contre 5,4 % précédemment.

Bien que les vents contraires mentionnés ci-dessus aient augmenté le risque d'un ralentissement plus sévère en Chine, il est important de noter que le gouvernement chinois accorde toujours une grande importance à la stabilité économique et interviendra pour contrecarrer toute pression à la baisse significative sur l'économie. En effet, outre l'intervention du gouvernement pour remédier à la pénurie d'énergie, il est également de plus en plus probable que la PBoC assouplisse encore modérément les conditions de sa politique dans les mois à venir, probablement en combinant une réduction du ratio de réserves obligatoires, une augmentation des opérations de liquidité et une réduction potentielle du taux d'intérêt de la facilité de prêt à moyen terme. Dans ce contexte, la convertibilité limitée du Renminbi et l'intégration incomplète des marchés financiers chinois dans le système financier mondial qui en résulte contribuent également à réduire le risque de contagion potentielle au système financier mondial en cas de crise financière en Chine.

La crise mondiale de l'énergie frappe l'Europe

Outre l'envolée des prix du charbon, le marché mondial de l'énergie a connu une flambée des prix du gaz naturel, de l'électricité et du pétrole brut ces dernières semaines. L'Europe est au centre du dernier choc des prix de l'énergie, les prix du gaz naturel ayant grimpé en flèche de plus de 600 % par rapport à l'année précédente pour atteindre un niveau record juste au début de la saison de chauffage (figure 2). La flambée des prix du gaz en Europe reflète un bouleversement majeur du marché du gaz naturel, notamment des stocks exceptionnellement bas (en partie à cause de la saison hivernale extrêmement froide dans l'hémisphère nord au début de l'année), des approvisionnements moins accommodants de la part de la Russie, un marché mondial tendu pour le gaz naturel liquéfié et une faible production des énergies renouvelables en Europe (en particulier l'énergie éolienne).

Pour l'avenir, les perspectives du marché européen du gaz restent très incertaines. En particulier, si la saison hivernale devait s'avérer exceptionnellement froide, le déséquilibre entre l'offre et la demande pourrait s'accentuer et les prix rester élevés. Cela suscite des inquiétudes quant à la vigueur de la reprise économique dans la région, ce qui pourrait peser sur le revenu disponible des ménages, ainsi que sur les industries en aval (avec de probables fermetures temporaires d'usines). D'un autre côté, nous pensons que la plupart des gouvernements européens interviendront pour amortir le choc en prenant des mesures d'atténuation, ce qui devrait contribuer à contenir le frein à la croissance dans la région.

Il est important de noter que le choc des prix de l'énergie est un autre facteur lié à l'offre qui assombrit les perspectives d'inflation à court terme. Avec les perturbations persistantes de la chaîne d'approvisionnement, la hausse des prix de l'énergie devrait se traduire par des pressions inflationnistes accrues, bien que certaines mesures réglementaires et contractuelles soient susceptibles de limiter la répercussion immédiate en Europe. Nous avons néanmoins relevé nos prévisions d'inflation à court terme pour la zone euro et les États-Unis, en grande partie en raison de la hausse des coûts énergétiques. Et si nous maintenons notre opinion selon laquelle l'inflation globale devrait progressivement diminuer dans les économies avancées l'année prochaine, les risques pour l'inflation au cours des prochains trimestres sont clairement orientés à la hausse.

Zone euro : jusqu'à présent, tout va bien

La zone euro a connu un rebond d'une ampleur inattendue au deuxième trimestre, et les dernières données d'activité indiquent que la reprise se poursuit après la pandémie. Bien que le coup de fouet donné par la réouverture des magasins soit désormais derrière nous, nous pensons qu'il est possible de normaliser davantage l'activité économique, la demande refoulée des consommateurs devant se matérialiser à l'approche de la fin de l'année. En conséquence, nous maintenons notre opinion selon laquelle la production de la zone euro reviendra au niveau d'avant la crise au dernier trimestre de 2021.

Dans le même temps, des signaux clairs indiquent que la dynamique de croissance est en train de s'essouffler dans la zone euro. Du côté de la consommation, après une forte baisse de 2,6 % en juillet, les ventes au détail ont augmenté de 0,3 % en août, soulignant l'affaiblissement de l'effet de réouverture. En septembre, l'activité dans le secteur des services est restée fermement établie en territoire expansionniste comme le suggère le PMI de la zone euro, mais le sentiment se détériore progressivement (figure 3). Étant donné que nous supposons que les services ont joué un rôle essentiel dans le soutien de la croissance au troisième trimestre, le rythme de la reprise a très probablement ralenti.

En ce qui concerne la production, la production industrielle de la zone euro s'est redressée en juillet avec une hausse de 1,4 %, après des résultats faibles en mai et juin. Toutefois, la chute de 4,0 % de la production industrielle allemande en août a été très décevante et a entraîné une baisse de 1,6 % de la production dans l'ensemble de la zone euro, ce qui témoigne de la persistance de la morosité. En fait, le secteur manufacturier allemand est l'une des principales victimes des perturbations de la chaîne d'approvisionnement mondiale, à savoir les pénuries de semi-conducteurs. Ces frictions du côté de l'offre sont les plus graves dans le secteur de l'automobile, comme en témoigne la chute significative de 17,5 % de la production automobile en août.

Les goulets d'étranglement de l'offre sont restés le principal obstacle en septembre, comme l'indique l'indice PMI de l'industrie manufacturière de la zone euro. L'indice s'est quelque peu tassé, passant de 61,4 en août à 58,6, dans un contexte de ralentissement généralisé de la croissance de la production, de la demande et de l'emploi. Au niveau national, l'impact sur l'activité s'est concentré dans une large mesure en Allemagne. Sur une note plus encourageante, l'indice manufacturier de la zone euro reste élevé par rapport aux normes historiques et indique une expansion continue, bien qu'à un rythme plus lent.

Dans l'ensemble, nous pensons que la croissance à court terme restera saine, mais un peu plus lente que prévu, car le contexte extérieur est devenu moins favorable. Cela se traduit par une révision modérée à la baisse de nos perspectives de croissance annuelle pour 2021, de 5,0 % à 4,8 %. En supposant que les vents contraires actuels, notamment les perturbations de la chaîne d'approvisionnement, s'atténuent au cours des prochains trimestres, nous prévoyons une croissance du PIB réel nettement supérieure au potentiel de 4,4 % (contre 4,5 % précédemment) en 2022, grâce à la consommation privée qui devrait bénéficier de l'épargne élevée accumulée par les ménages pendant la crise de la pandémie. En outre, il existe encore une certaine marge de rattrapage de la croissance par rapport à la trajectoire de croissance potentielle de la zone euro.

En outre, la politique budgétaire devrait continuer à soutenir la croissance l'année prochaine, notamment grâce aux décaissements des fonds du Next Generation EU. Alors que les règles budgétaires de l'UE resteront suspendues en 2022, le résultat des élections fédérales allemandes de septembre est crucial pour l'avenir des politiques budgétaires nationales et de la zone euro. Un bloc de centre-gauche, appelé coalition "traffic-light", composé du SPD, des Verts et du FDP, semble être l'issue la plus probable en Allemagne, même si les pourparlers de coalition prendront du temps étant donné les divergences de vues entre les partis, en particulier sur la politique fiscale. Nous pensons que la coalition dirigée par le SPD apportera probablement plus de continuité qu'un changement radical de la politique budgétaire, y compris un appétit limité pour une révision fondamentale des règles budgétaires actuelles de l'UE. Dans l'ensemble, cependant, le nouveau gouvernement de coalition devrait être un peu plus accommodant sur le plan fiscal que le précédent, avec des augmentations du salaire minimum et des pensions probablement à l'ordre du jour. Si le frein à l'endettement en tant que tel ne sera probablement pas touché, puisqu'il faut une majorité des deux tiers pour modifier la constitution à cet égard, la nouvelle coalition envisagera toutefois plus favorablement de futurs projets fiscaux européens communs dans la lignée de l'actuel Next Generation EU. Le probable prochain chancelier Scholz est, après tout, l'actuel ministre des finances qui a soutenu sans réserve ce projet européen comme moyen de créer une couche de politique fiscale européenne.

États-Unis : la croissance se refroidit

Après une forte reprise au premier semestre de l'année, les données du troisième trimestre indiquent une perte de vitesse de l'économie américaine. En particulier, les données relatives aux dépenses de consommation ont été plus faibles que prévu, reflétant probablement un ensemble plus large de facteurs tels que l'effet décroissant des mesures de relance gouvernementales, les inquiétudes croissantes concernant le variant Delta et les goulets d'étranglement persistants au niveau de l'offre. Bien que les ventes au détail aient rebondi en août (0,7 % en rythme mensuel), ce résultat fait suite à un rapport de juillet décevant (-1,8 % en rythme mensuel). Dans le même ordre d'idées, la consommation réelle de biens durables a également déçu, ayant diminué pour le cinquième mois consécutif en août.

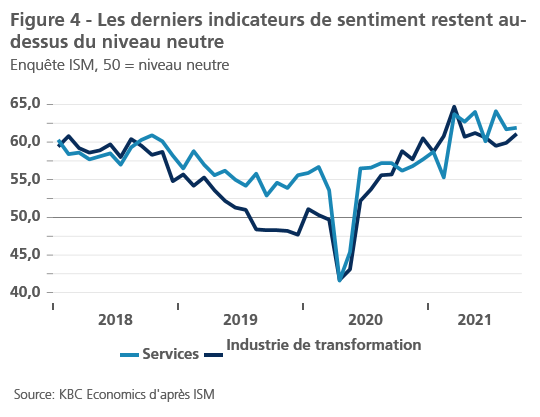

Les derniers indicateurs d'enquête brossent toutefois un tableau un peu plus optimiste. S'il est vrai que la dynamique sous-jacente semble s'essouffler, l'activité est bien ancrée en territoire d'expansion (figure 4). Dans le secteur des services, l'indice ISM a légèrement augmenté pour atteindre 61,9 en septembre, tandis que l'indice PMI a légèrement baissé à 54,9, ce qui suggère que le secteur a résisté à la récente vague d'infection du Delta. Par ailleurs, l'activité dans le secteur manufacturier témoigne également de la solidité globale du secteur malgré les goulets d'étranglement persistants du côté de l'offre, notamment les pénuries de matériaux et de main-d'œuvre. En effet, après trois mois de relâchement, les pressions sur les prix des intrants et les délais de livraison des fournisseurs se sont intensifiées en septembre.

Sur le marché du travail, les données sur l'emploi ont montré que l'économie américaine a créé 194 000 nouveaux emplois en septembre, ce qui est nettement inférieur aux attentes du marché. La faiblesse des gains d'emplois reflète des chiffres décevants pour le secteur des loisirs et de l'hôtellerie, qui sont les plus sensibles à la trajectoire de la pandémie, mais elle peut également avoir été affectée par des tendances non saisonnières dans l'embauche dans l'éducation. Sur une note plus encourageante, la hausse de l'emploi en août a été révisée à la hausse (+169 000), et certains détails de l'enquête sur les ménages de septembre semblent également meilleurs que le chiffre global décevant, notamment une baisse du taux de chômage de 5,2 % à 4,8 % (bien que reflétant partiellement une baisse du taux d'activité). Dans l'ensemble, malgré un rapport sur l'emploi de septembre plus faible que prévu, nous pensons que la Fed considérera les progrès cumulés sur le marché du travail comme suffisants pour annoncer le début de la réduction de ses achats d'actifs lors de la réunion du FOMC de novembre. Comme condition à une première hausse des taux, que nous prévoyons pour 2022, il reste encore du chemin à parcourir en termes de création d'emplois nécessaire.

Tout bien considéré, l'économie américaine a désormais clairement dépassé son pic de croissance séquentielle et nous prévoyons une modération du rythme d'expansion au cours des prochains trimestres. Compte tenu de la faiblesse récente des données sur la consommation, nous avons revu à la baisse nos prévisions de croissance du PIB réel pour 2021, de 6,0 % à 5,7 %. Nos perspectives de croissance pour 2022 ont également été revues à la baisse, passant de 3,9 % à 3,6 %. Il est important de noter que les perspectives pour 2022 et au-delà dépendront essentiellement de l'ampleur des dépenses budgétaires supplémentaires, ce qui reste l'une des plus grandes incertitudes en ce qui concerne les projections de l'année prochaine. Jusqu'à présent, le Congrès a évité de justesse une nouvelle fermeture du gouvernement et est parvenu à un accord sur un relèvement temporaire du plafond de la dette.

La flambée des prix de l'énergie stimule l'inflation mondiale à court terme, mais il ne faut pas craindre la stagflation

Après une forte baisse des prix après l'apparition de la pandémie au début de 2020, les pressions inflationnistes se sont considérablement accélérées au cours des mois d'été. L'inflation globale a atteint plus d'un sommet de la décennie tant dans la zone euro (3,4 % en glissement annuel en septembre) qu'aux États-Unis (5,4 % en glissement annuel en septembre), et a systématiquement surpris à la hausse les marchés financiers. Toutefois, la très faible inflation en 2020 (moyenne annuelle de 0,2 % dans la zone euro et de 1,2 % aux États-Unis) implique que l'inflation sous-jacente pendant tout le cycle pandémique 2020-21 se comporte encore relativement normalement.

Plusieurs facteurs expliquent les niveaux d'inflation élevés actuels, qui reflètent en grande partie la nature unique de la reprise économique post-pandémie. Depuis le début de l'année 2021, la hausse de l'inflation est principalement due à l'augmentation des prix de l'énergie (et aux effets de base dus à la faiblesse ou à la chute des prix en 2020), qui n'ont pas encore totalement suivi leur cours. Alors que le pétrole brut Brent est actuellement en hausse de 90 % en glissement annuel (et le plus élevé depuis trois ans), les prix du gaz en Europe (mesurés par le TTF néerlandais) ont fait un bond encore plus spectaculaire de plus de 600 % en glissement annuel en raison de certaines dislocations notables sur le marché mondial du gaz. Toutefois, comme la comparaison des prix d'une année sur l'autre met en relation les prix élevés actuels avec les prix de l'énergie extraordinairement bas de 2020, elle sert probablement à exagérer la dynamique sous-jacente des coûts énergétiques.

Enfin, des perturbations sans précédent de la chaîne d'approvisionnement ont entraîné une augmentation des pressions sur les prix des pipelines et une forte inflation des biens de base dans les économies avancées. En substance, dans un contexte de forte demande, de nombreux fabricants ne sont pas en mesure d'augmenter leur production assez rapidement à l'heure actuelle en raison des réductions de production dues aux pandémies, des pénuries d'intrants (par exemple, les matières premières essentielles et surtout les semi-conducteurs) et de la flambée des coûts d'expédition.

Si nous notons que l'inflation devrait rester élevée jusqu'à la fin de l'année 2021 et se maintenir un peu plus longtemps en 2022, nous maintenons l'idée que l'inflation est actuellement principalement due à des facteurs transitoires. En d'autres termes, nous pensons que les pressions sur les prix finiront par s'atténuer lorsque 1) les effets de base de l'énergie deviendront plus favorables (avec une stabilisation attendue des prix du pétrole en 2022), 2) les effets perturbateurs de la pandémie s'atténueront (c'est-à-dire une fois l'"ouverture" terminée) et 3) les goulets d'étranglement de l'offre commenceront à se résorber.

Dans le même temps, nous reconnaissons qu'un degré important d'incertitude entoure le profil de l'inflation à l'avenir et, bien que nous ne prévoyions pas d'inflation galopante, les risques pour l'inflation au cours des prochains trimestres sont clairement orientés à la hausse.

L'évolution des pandémies reste critique à cet égard, comme on l'a vu récemment avec la propagation rapide du variant Delta en Asie. Tout retard important dans la réouverture des marchés est susceptible d'entraîner une prolongation, voire une intensification, des perturbations de la chaîne d'approvisionnement et, partant, une hausse de l'inflation par les coûts. En outre, nous reconnaissons le risque que les pressions inflationnistes temporaires deviennent plus persistantes si elles se répercutent sur les anticipations d'inflation à long terme. Enfin, comme l'a mentionné la présidente de la BCE, M. Lagarde, il existe un risque que la tendance structurelle à la décarbonisation de l'économie augmente le taux d'inflation annuel dans les années à venir d'une manière non négligeable.

Il est important de noter que la récente flambée de l'inflation n'a pas délogé les anticipations d'inflation, ce que nous considérons - avec des capacités encore importantes et un écart d'emploi significatif dans la zone euro et aux États-Unis - comme des arguments cruciaux en faveur d'un jugement sur la nature temporaire des impressions d'inflation actuellement élevées. En outre, nous continuons à penser que les forces structurelles qui pèsent sur l'inflation, telles que la mondialisation et le vieillissement, n'ont pas été éliminées par la pandémie. Par conséquent, la thèse dite transitoire de l'inflation continue de dominer non seulement les évaluations des principales banques centrales, mais aussi celles de la plupart des acteurs des marchés financiers.

Nous continuons néanmoins à suivre de près l'évolution de l'inflation dans les économies avancées, en particulier celle susceptible d'entraîner des pressions inflationnistes plus fortes. Il s'agit en particulier de l'évolution des anticipations d'inflation basées sur le marché, par exemple celles impliquées par les swaps d'inflation. Conformément à nos attentes, les marchés financiers envisagent le scénario d'une poussée temporaire de l'inflation, qui devrait se normaliser à partir de 2022. En d'autres termes, les anticipations d'inflation restent bien ancrées. Dans le cas de la zone euro, ces attentes du marché suggèrent même que l'inflation à long terme pourrait à nouveau tomber à des niveaux inférieurs à l'objectif d'inflation symétrique de la BCE de 2 %.

Un deuxième élément critique que nous surveillons de près est l'apparition éventuelle d'une boucle de rétroaction négative entre les anticipations d'inflation et les salaires. Bien que cette situation ne soit pas observée actuellement dans la zone euro, ces développements restent au centre de nos préoccupations pour l'avenir. Nous sommes conscients de l'importance de ce risque de spirale négative de poussée des coûts, car les banques centrales seraient alors confrontées à un arbitrage douloureux entre le soutien de la croissance et la maîtrise de l'inflation. C'est précisément pour prévenir ce risque que la Banque nationale tchèque et la Banque nationale de Hongrie ont déjà entamé leur cycle de resserrement. Étant donné l'impact potentiellement important de ce risque sur nos perspectives économiques globales, nous le surveillons de très près.

Alle historische koersen/prijzen, statistieken en grafieken zijn up-to-date, tot en met 10 september2021, tenzij anders vermeld. De verstrekte posities en prognoses zijn die van 13 september 2021.