Le marché commence à miser sur une action de la Fed

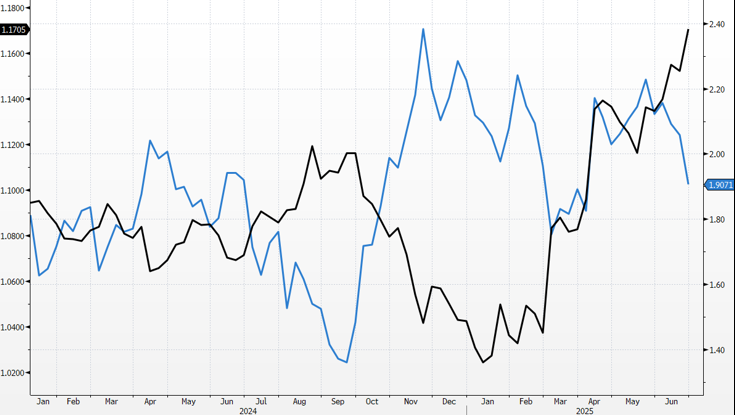

Depuis cette semaine, le dollar doit composer avec une nouvelle source de préoccupation, à savoir une perte relative du soutien des taux. En témoignent les nouveaux sommets pluriannuels des paires EUR/USD (juste au-dessous de 1,1750) et GBP/USD (juste au-dessus de 1,3750), ou le cours pondéré des échanges commerciaux le plus faible du billet vert (97) depuis mars 2022. Depuis début mai, le différentiel de taux entre les États-Unis et l’Allemagne sur l'échéance à 2 ans avait oscillé autour de 210 points de base (pb) en faveur du dollar. La semaine dernière, l'écart s'est contracté d’environ 20 pb à 190 pb, son niveau le plus bas depuis début avril. C'est la partie US de la comparaison qui détermine la vitesse et l'orientation du mouvement. Le taux à 2 ans européen, tout comme le taux directeur de la BCE, restera figé pendant une durée indéterminée. Sur le marché des changes, le scénario "sell on uptick" est toujours de mise pour le dollar.

Le message officiel de la Fed n'a pourtant pas changé la semaine dernière. Les risques de hausse de l'inflation l'emportent sur les risques de baisse de l'emploi dans un contexte où l’inflation se situe déjà au-dessus de l’objectif de 2 %, alors que le taux de chômage (4,2 %) correspond à l'image que se fait la Fed du plein emploi. C’est la raison pour laquelle la Fed maintient son taux directeur inchangé à 4,25 %-4,50 % depuis le début de l’année.

Et pourtant, à peine une semaine après les faits, nous vivons dans un autre monde. Pour commencer, le président Trump a ouvertement évoqué une nomination exceptionnellement rapide du successeur de Jerome Powell à la tête de la Fed (le mandat du nouveau président ne commencera qu’en mai 2026). On ne mord pas la main de celui qui vous nourrit. Et selon l’évangile de Trump, la baisse des taux d’intérêt est une priorité. Tout ce qui ressemble à de l'inflation doit être banni ! Une nomination anticipée permettrait de faire déjà passer Powell pour un homme du passé. Et Trump compte sur cela pour que les marchés s'alignent sur la vision de la personne qui le remplacera.

Tout ce ramdam politique n’est peut-être pas nécessaire. Des partisans d'une action plus rapide de la Fed se sont manifestés pour la première fois cette année. Les gouverneurs de la Fed, Waller et Bowman, sont déjà prêts à procéder à un premier assouplissement en juillet. Cela n'aura pas lieu, mais tout est ouvert pour la suite. Lors d’une audition devant le Congrès américain, Powell a évoqué pour la première fois la possibilité que le taux directeur soit réduit plus tôt que tard. Subtil, mais tout de même autre chose que le disque habituel de la "pause prolongée". Powell avait déjà auparavant suggéré que la Fed y verrait plus clair cet été sur les répercussions des droits de douane de Trump sur l’inflation (des marchandises). Si cet impact reste limité ou si le marché du travail craque, la Fed serait alors en mesure d’orienter sa politique monétaire restrictive actuelle vers une position neutre.

En gardant à l’esprit l’ADN de la Fed sous la direction de Powell, elle pourrait rapidement prendre la direction d'un taux neutre à 3 % : attendre que les preuves soient suffisamment solides, puis agir fermement. En contraste avec le processus de normalisation lent et progressif de la BCE. Powell entrouvre la porte pour la première fois et le marché des taux américain réagit en conséquence. Le taux américain à 2 ans (3,75 %) est exposé à une baisse (rapide) vers les planchers de 2023/2024/2025 autour de 3,50 %, et même 3 % par la suite. Désormais, nous observons d'importants risques asymétriques pour les chiffres économiques américains. Tout ce qui, même de loin, évoque un ralentissement de la croissance, un essoufflement du marché du travail ou une absence de pression supplémentaire sur les prix sera considéré comme une raison de miser sur des mesures accommodantes de la Fed. Nous pourrions nous retrouver au plancher de 3 % que les marchés monétaires américains anticipent, mais dans les scénarios décrits ci-dessus, nous pensons que ce plancher pourrait être atteint bien avant fin 2026. Prochains rendez-vous : les déflateurs de prix PCE (cet après-midi), mais surtout les "payrolls" jeudi prochain.

Mathias Van der Jeugt, salle des marchés KBC

Cours EUR/USD (noir, gauche) et différentiel des taux à 2 ans entre les États-Unis et l’Allemagne (bleu, droite) : sources d'inquiétude supplémentaires pour le billet vert.