Le dilemme de l’inflation verte pour la BCE

La hausse des prix de l’énergie dans le monde entier donne un avant-goût de la pression inflationniste que la transition verte pourrait créer. Comme un choc d’offre négatif, les taxes sur le carbone et les augmentations des prix de l’énergie sont en soi inflationnistes et pèsent sur l’offre de l’économie. Cependant, contrairement aux chocs pétroliers des années 1970, il existe désormais des recettes fiscales qui peuvent être recyclées, par exemple vers l’investissement ou les transferts aux ménages. Au total, pour autant qu’une bonne gestion macroéconomique soit en place, l’impact de la transition climatique se manifestera, non pas tant par la croissance que par une inflation plus élevée. Par conséquent, la BCE est confrontée à un dilemme. Si elle poursuit son objectif principal de stabilité des prix en resserrant sa politique monétaire, elle risque de le faire au détriment de ses objectifs secondaires implicites. Cela peut poser un dilemme à la BCE de lutter contre l’inflation, via un ralentissement de la croissance économique, à un moment où l’économie connaît une transition verte avec des prix plus élevés.

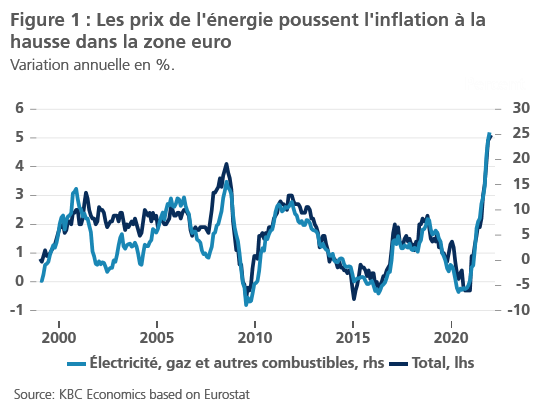

En décembre 2021, l’inflation dans la zone euro a atteint 5 % en glissement annuel. Outre les effets de réouverture et les distorsions du côté de l’offre, la forte hausse des prix de l’énergie a joué un rôle important (figure 1). Il semble que les produits de base plus chers, en particulier le pétrole, le gaz et l’électricité, soient un phénomène permanent. La transition énergétique avec le EU ETS et d’autres réglementations favorables au climat renforcent cette tendance. Cela pose un dilemme aux banques centrales telles que la BCE. Après tout, la période d’inflation systématiquement inférieure à l’objectif d’inflation semble être terminée. Pour la première fois depuis la crise financière, les banques centrales doivent à nouveau trouver un équilibre entre la recherche de la stabilité des prix et le soutien de la croissance économique, la garantie de conditions de financement favorables pour les gouvernements et les entreprises, et les objectifs liés au climat.

Le choc d’offre diffère de celui des années 1970

Les coûts de la transition verte en tant que tels constituent un choc d’offre négatif. L’augmentation des coûts de l’énergie par le biais du EU ETS et d’une série de réglementations, au moins dans une phase de transition, augmente les coûts de production et réduit la capacité de production de l’économie. Toutefois, le choc d’offre actuel diffère sur un point important du choc des années 1970 ((Schnabel (BCE), (2022)). La hausse des prix de l’énergie dans les années 1970 a entraîné une perte de richesse collective pour les pays importateurs de pétrole par le biais d’une détérioration de leurs termes de l’échange internationaux. En effet, l’argent de la facture énergétique plus élevée a été transféré vers les pays exportateurs de pétrole. Dans le cadre de la transition climatique actuelle, le produit des taxes sur le carbone et du “mécanisme d’ajustement à la frontière pour le carbone” reste disponible pour un “recyclage” national sous la forme d’investissements (verts), de transferts ou de réductions d’impôts. Cela entraîne un choc de demande positif qui se produit en même temps que le choc d’offre négatif.

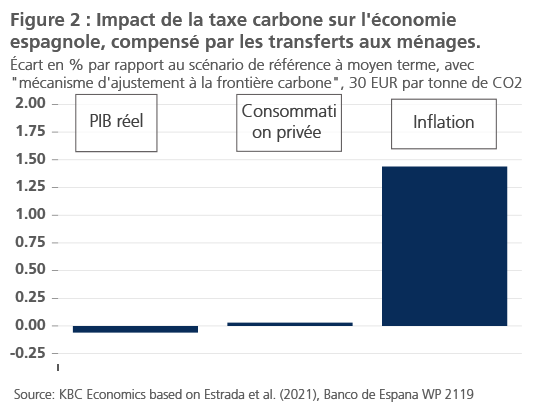

La banque centrale espagnole (document de travail 2119 (2021)) a simulé ce que pourrait être l’impact conjoint des deux chocs sur la croissance économique et l’inflation en Espagne. Le scénario simulé est celui d’une taxe sur le carbone immédiatement mise en œuvre dans son intégralité (y compris un “mécanisme d’ajustement aux frontières du carbone”), dont le produit est recyclé de diverses manières. La figure 2 montre les résultats si ce recyclage se fait par des transferts aux ménages.

Comme on pourrait s’y attendre en théorie, la simulation suggère que l’impact net d’un choc d’offre négatif et d’un choc de demande positif sur la consommation privée et le PIB réel est probablement faible. Cependant, l’impact sur l’inflation est particulièrement frappant. En effet, les deux chocs sont inflationnistes en soi, et se renforcent mutuellement.

Implications pour la politique monétaire

La transition verte représente donc un défi majeur pour la politique monétaire (voir également les avis économiques KBC du 24 octobre 2019 et du 7 janvier 2021). Pour compenser l’effet inflationniste de la transition verte, la banque centrale devra commencer à mener non seulement une politique neutre, mais même une politique restrictive assez rapidement. Cela vaut tant pour le taux directeur que pour les programmes d’achat. Ce faisant, la BCE doit mettre en balance des objectifs politiques mutuellement contradictoires. Son objectif principal reste sans équivoque la poursuite de la stabilité des prix dans la zone euro, traduite par un objectif d’inflation symétrique et prospectif de 2 % à moyen terme. Toutefois, la BCE considère également, par exemple, les facteurs liés au climat comme des objectifs (secondaires) de sa politique. Dans sa stratégie politique actualisée, elle fait explicitement référence au rôle que, entre autres, le programme d’achat pour le secteur privé (CSPP) peut jouer à cet égard à moyen terme. Au 21 janvier 2022, la BCE avait au bilan 315 milliards d’euros d’obligations d’entreprises qu’elle a achetées dans le cadre du CSPP.

La question centrale, cependant, est de savoir si la BCE est prête et capable de resserrer suffisamment sa politique si l’objectif de stabilité des prix l’exige. Après tout, la BCE ne devrait pas seulement relever son taux directeur, ce qui pourrait exercer une pression sur la viabilité de la dette souveraine de la zone euro à moyen terme. Pour rester cohérente avec ses politiques relatives au programme d’achat d’urgence en cas de pandémie (PEPP) et au programme d’achat d’actifs (APP), la BCE devrait également arrêter ses achats nets dans le cadre du CSPP à un moment donné et peut-être même revendre une partie de ces actifs. Cette décision pourrait devenir plus difficile dans la mesure où la transition verte deviendrait plus dépendante du financement du CSPP.

La règle de Tinbergen

Nous pouvons résumer le dilemme de la BCE par la règle de Tinbergen. Cette règle stipule que les décideurs politiques ont besoin d’au moins autant d’instruments de politique (indépendants) qu’ils ont d’objectifs (indépendants). Par conséquent, outre la politique monétaire, la politique budgétaire et les autorités réglementaires doivent également jouer leur rôle pour atteindre ensemble les différents objectifs de croissance élevée, de stabilité des prix et de transition écologique. La BCE ne peut pas systématiquement ajouter un autre objectif avec la même priorité à côté de la stabilité des prix. Cela mettrait tôt ou tard en péril la crédibilité de la stabilité des prix.