Perspectives économiques octobre 2018

- À la une

- Contexte international

- Une croissance à plusieurs vitesses

- Les États-Unis visent la Chine

- L'inflation dans la zone euro reste faible, mais les

- tensions sous-jacentes s'accumulent

- La vision des marchés et de la Fed

- Conflit sur le budget italien

- Économie belge

- Révision (technique) à la hausse du chômage

- Révision (technique) à la hausse du chômage

- Les prévisions les plus récentes

Lees de publicatie hieronder of klik hier om de PDF te openen

- L'économie mondiale tient la forme. Il n'empêche que l'écart s'est encore creusé entre les régions et les secteurs ces derniers mois. L'économie américaine est toujours en tête. La dynamique de croissance des économies européenne et japonaise reste saine, mais par rapport au pic de fin 2017, elle accuse un retard manifeste. Notre scénario pour la zone euro en 2018 prévoit par conséquent un taux de croissance inférieur à celui de 2017, alors qu'aux États-Unis, la croissance culminera à 2,9% en 2018.

- L'USMCA, un nouvel accord commercial qui remplacera l'ALENA, a été conclu entre les États-Unis, le Mexique et le Canada. Les entreprises l'ont accueilli avec soulagement. L'USMCA lève en effet l'incertitude entourant l'abolition de l'ALENA et la menace des droits de douane américains sur les voitures. Pour le président Trump, l'accord est une victoire, car la réforme de l'ALENA était un cheval de bataille de sa campagne électorale. Après quelques menaces stratégiques, les États-Unis et leurs principaux alliés semblent à présent chercher un cessez-le-feu sur le front du commerce international. Ils peuvent ainsi concentrer leur attention sur l'escalade de la confrontation économique avec la Chine.

- Dans la zone euro, l'inflation globale est proche de l'objectif d'un peu moins de 2% de la BCE, mais l'inflation de base reste très modérée pour l'instant. Le président de la BCE, Mario Draghi, a cependant évoqué un "redressement vigoureux de l'inflation de base". Cette déclaration est étayée par l'accélération progressive de la croissance salariale dans plusieurs pays de la zone euro. Cela pourrait être le signe d'une pression inflationniste imminente. La BCE change de ton. Peut-être faut-il y voir un signal aux marchés financiers de l’épuisement progressif des capacités de production inutilisées dans la zone euro et donc de la pertinence d'une normalisation de sa politique. Nous nous attendons donc à ce que la BCE relève son taux une première fois en septembre 2019.

- Conformément à notre scénario, les marchés financiers se sont montrés préoccupés par les négociations budgétaires en Italie ces dernières semaines. Aucun détail n'est encore disponible sur le projet de budget pour 2019, mais le gouvernement a déjà mis sur la table ses objectifs pour le déficit budgétaire en 2019-2021. Ceux-ci diffèrent largement des objectifs du gouvernement précédent et se heurtent au rejet de la Commission européenne. La tension entre l'Italie et la Commission européenne va se renforcer dans les semaines à venir. Sur les marchés financiers, cela alimentera la volatilité, avec des pics possibles du taux de la dette publique de l'Italie et des différentiels de taux d'intérêt avec l'Allemagne. Mais lorsque le budget 2019 sera approuvé par le Parlement italien, cette volatilité devrait quelque peu retomber.

- Les économies émergentes sont confrontées à un contexte économique difficile. Cette situation est imputable à la guerre commerciale qui oppose les États-Unis et la Chine, au resserrement de la politique de la Fed et aux problèmes internes de certains pays. Elle entraîne une hausse des taux et des primes de risque. Notre scénario ne prévoit pas de crise systémique dans les économies émergentes, mais prend en compte les risques spécifiques à chaque pays.

Une croissance à plusieurs vitesses

L'économie mondiale tient la forme. Il n'empêche que l'écart s'est encore creusé entre les régions et les secteurs ces derniers mois.

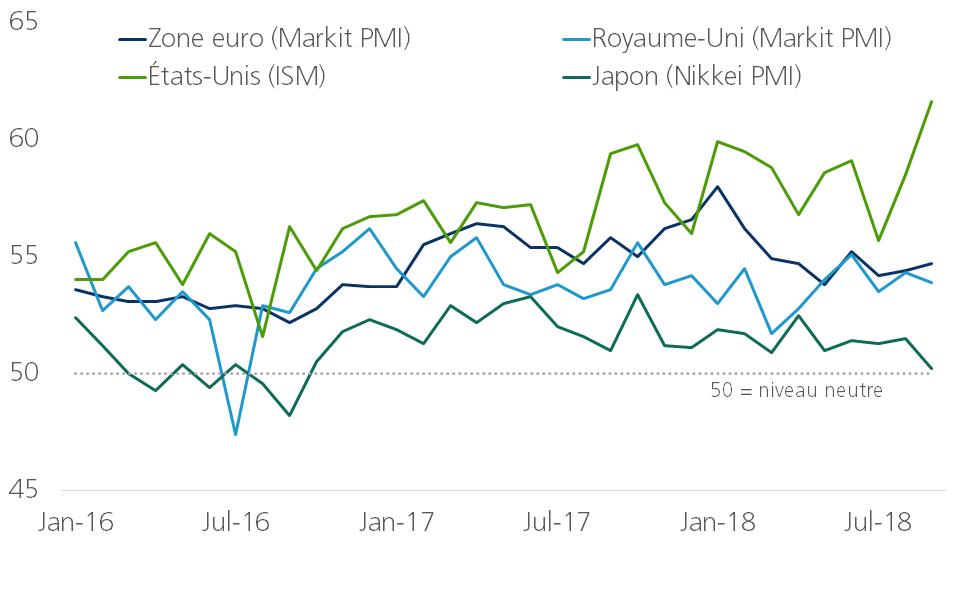

L'économie américaine est toujours en tête. La croissance continue de tourner à plein régime, sous l'impulsion des incitants fiscaux et de la vigueur persistante du marché du travail, ainsi que l'a confirmé en septembre l'indicateur de confiance des producteurs (ISM) (hors industrie manufacturière). L'ISM a atteint son plus haut niveau depuis les premières mesures en 2008. Il indique que les secteurs des services - de loin les plus importants de l'économie américaine - sont en plein essor (figure 1). L'optimisme règne quant à l'activité tant actuelle qu'escomptée. Le souci majeur réside dans l'exiguïté croissante des facteurs de l'offre, ce qui exerce une pression accrue sur les prix, bien que l'incertitude entourant la guerre commerciale et les tarifs douaniers ait également constitué une préoccupation majeure. Ceci confirme notre vision d’une économie américaine florissante, mais en phase finale de haute conjoncture, des risques internes et externes pouvant surgir.

Figure 1 - L'économie américaine est en plein essor, alors que la croissance ralentit ailleurs (confiance des entreprises hors industrie manufacturière)

Entre-temps, l'écart entre l'économie américaine et les autres économies se creuse. La dynamique de croissance des économies européenne et japonaise reste saine, mais par rapport au pic de fin 2017, elle accuse un retard manifeste. Le moteur de la croissance chinoise s'essouffle également. Avec de nouvelles mesures fiscales et des incitations au crédit, les autorités chinoises cherchent à maintenir une croissance conforme aux objectifs. Elles souhaitent ainsi éviter un atterrissage forcé. Mais le niveau d'endettement déjà élevé - en particulier des entreprises - limite leur marge de manœuvre.

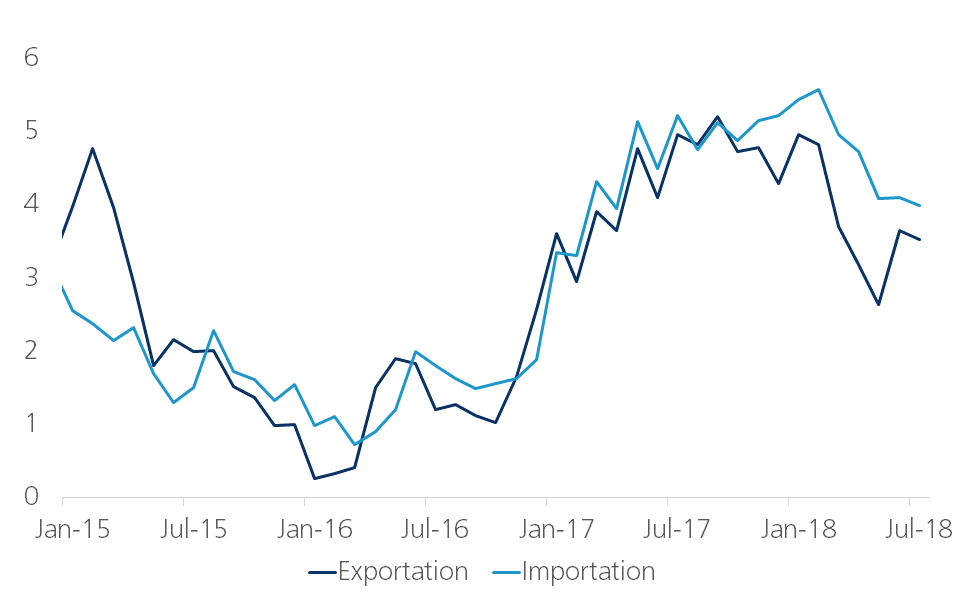

Le désarrimage de la croissance économique américaine de celle du reste du monde n'est pas seulement dû à la vigueur du marché du travail et à la politique budgétaire expansionniste des États-Unis. Il reflète également l'évolution de la situation sur le plan commercial. Ces derniers mois, l'industrie manufacturière et les secteurs étroitement dépendants du commerce international prennent du retard sur les secteurs des services. Cela s'explique par l'incertitude entourant les différends commerciaux internationaux. Cette incertitude a entraîné un ralentissement de la croissance du commerce mondial ces derniers mois (figure 2). Le retard des secteurs tributaires du commerce international se reflète dans les indicateurs tant de confiance que d'activité. Les États-Unis font ici exception. Pour l'instant, les effets positifs de la réduction d'impôt et d'autres mesures similaires compensent encore l'impact négatif de la guerre commerciale. Notre scénario suppose donc que la croissance économique américaine culminera à 2,9% en 2018, alors que la croissance de la zone euro sera inférieure à celle de 2017.

Figure 2 - La croissance du volume du commerce mondial ralentit (moyenne mobile avancée sur 3 mois de la variation annuelle en pourcentage)

Les États-Unis visent la Chine

Ces dernières semaines, le commerce international a fait la une de diverses façons. Les négociations entre les États-Unis, le Mexique et le Canada sont positives. Les trois parties se sont entendues sur une nouvelle version de l'ancien ALENA. Le nouvel accord a été renommé USMCA (US-Mexico-Canada Agreement). Il revoit les règles régissant les relations commerciales et prévoit également un certain nombre de nouveaux chapitres, qui le modernisent (un nouveau chapitre sur le commerce numérique y a été ajouté). En vertu de l'USMCA, les États-Unis auront un accès élargi au marché laitier canadien. Pour l'industrie automobile, les trois pays ont convenu que les voitures devraient contenir davantage de pièces locales. D'ici 2025, soit cinq ans après l'entrée en vigueur de l'USMCA, le pourcentage de pièces automobiles en provenance des États-Unis, du Mexique ou du Canada devrait être porté à 75%, contre 62,5% sous l'ALENA. En outre, 40 à 45% des salariés des usines automobiles devraient gagner au moins 16 USD de l'heure. Le Canada a également réussi à maintenir le mécanisme de règlement des conflits sur les droits compensateurs et antidumping américains (article 19). L'accord contient également une clause de caducité. L'USMCA est conclu pour 16 ans. Après six ans, l'accord sera réexaminé et sa durée pourra être prorogée. L'USMCA diffère ainsi de l'ALENA, qui n'avait pas de date de fin. Les droits d'importation américains sur l'acier et l'aluminium ne font pas partie de l'USMCA et restent donc en vigueur.

La signature de l'USMCA par les trois parties concernées est prévue pour le 30 novembre. L'accord devra ensuite être approuvé au niveau national. Des obstacles pourraient surgir aux États-Unis. Le Congrès américain ne devrait pas voter la loi d'exécution avant 2019. Compte tenu des élections de mi-mandat de novembre 2018, la composition du Congrès aura probablement changé d'ici là. Les sondages d'opinion actuels et l'expérience passée laissent présager des résultats mitigés. Au Sénat, les Républicains conserveraient leur majorité, mais les Démocrates s'empareraient de la Chambre des représentants.

Les Démocrates pourraient encore bloquer l'accord, mais son échec aurait de graves conséquences. Les candidats démocrates se trouveraient alors dans une position difficile pour les élections présidentielles de 2020. Quoi qu'il en soit, les nouvelles relatives à l'USMCA ont été un soulagement pour les entreprises. L'incertitude est en effet levée quant à l'abandon éventuel de l'ALENA et à la menace des droits de douane américains sur les voitures. La question de savoir si cela suffira lorsque de très gros investissements devront être décidés reste toutefois ouverte.

Pour le président Trump, l'accord est aussi une victoire politique, car la réforme de l'ALENA était l'une de ses grandes promesses électorales. En outre, le nouvel accord peut également être considéré comme une preuve du succès du positionnement de l'administration Trump dans les négociations commerciales. Le président américain pourrait être tenté d'afficher la même fermeté à l'égard d'autres partenaires commerciaux.

Après quelques menaces stratégiques, les États-Unis et leurs principaux alliés semblent à présent chercher un cessez-le-feu sur le front du commerce international. L’accord entre le président américain Trump et le président de la Commission européenne Jean-Claude Juncker ont permis l’ouverture de négociations avec l'UE. Les États-Unis ont également entamé des négociations commerciales bilatérales avec le Japon. Le représentant au commerce américain Robert Lighthizer a déclaré : "Si nous parvenons à un accord avec le Japon, force est de constater que nous parvenons au même résultat que le partenariat transpacifique, sans être confrontés à ses problèmes". L'armistice avec les principaux alliés permet aux États-Unis de se concentrer sur la confrontation économique avec la Chine. Fin septembre, des droits d'importation supplémentaires sur les produits chinois d'un montant de 200 milliards USD sont entrés en vigueur et la menace de nouveaux droits de douane plane. Une nouvelle escalade est donc très probable. L'impact sur l'économie américaine reste limité pour l'instant, mais il ne tardera pas à se faire sentir.

L'inflation dans la zone euro reste faible, mais les tensions sous-jacentes s'accumulent

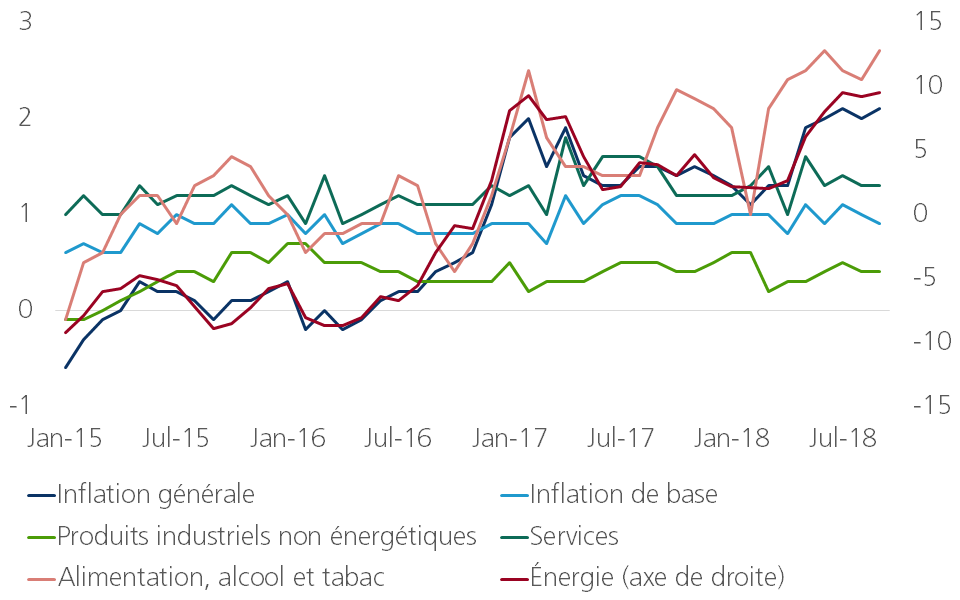

Dans la zone euro, les chiffres provisoires de l'inflation pour septembre s'avèrent décevants. L'inflation totale a légèrement augmenté, passant de 2% à 2,1% (en glissement annuel). Une nouvelle accélération de l'inflation des prix des denrées alimentaires et de l'énergie en est la cause. Mais l'inflation de base, qui ne tient pas compte des composantes volatiles, est extrêmement basse. Elle est même passée de 1% à 0,9% (figure 3). Cette maigre évolution de l'inflation est conforme à notre scénario. Elle explique également l'attitude prudente adoptée par la BCE lors de sa réunion de juin. Le président de la BCE, Mario Draghi, a alors déclaré que la première étape de la normalisation de la politique monétaire ne serait pas franchie avant l'été 2019 au plus tôt.

Figure 3 - Pas encore de rebond de l'inflation de base dans la zone euro (Variation annuelle en pourcentage des principales composantes de l'inflation)

Néanmoins, certains responsables de la BCE ont légèrement modifié le ton de leur récente communication. Devant le Parlement européen, le président de la BCE, Mario Draghi, a déclaré qu'une "forte accélération de l'inflation de base" était perceptible. À première vue, cette déclaration semble contredire les chiffres récents de l'inflation, mais elle portait probablement davantage sur les indicateurs avancés que sur les chiffres historiques. Elle s'appuie en effet sur la tendance haussière progressive des indicateurs de salaires dans plusieurs économies de la zone euro, indiquant que les pressions inflationnistes s'intensifient. L'économiste en chef de la BCE, Peter Praet, et le gouverneur Benoit Coeuré ont déclaré que la BCE communiquerait bientôt sur la rapidité de la normalisation de la politique, à mesure qu'approche son lancement. Peut-être faut-il y voir un signal aux marchés financiers de l’épuisement progressif des capacités de production inutilisées dans la zone euro et donc de la pertinence d'une normalisation de sa politique. Nous nous attendons donc à ce que la BCE relève son taux une première fois en septembre 2019.

La vision des marchés et de la Fed

Comme prévu, la Fed a augmenté en septembre son taux directeur de 25 points de base, le faisant passer de 1,75%-2% à 2%-2,25%. La Fed a également relevé ses perspectives de croissance du PIB réel de 2,8% à 3,1% pour 2018 et de 2,4% à 2,5% pour 2019. Il s'agissait essentiellement d'un ajustement à la vigueur actuelle de l'économie américaine. Nos perspectives sont légèrement moins optimistes pour 2018 (2,9%), mais similaires pour 2019. Sur cet horizon prévisionnel, l'inflation globale et l'inflation de base fluctueront légèrement au-dessus de l'objectif de la Fed (2%).

Le communiqué de la réunion du comité de politique monétaire de la Fed (FOMC) est en grande partie une copie de l'édition précédente. La réunion a uniquement supprimé la référence à la politique accommodante de la politique de la Fed. Mais son président, Jerome Powell, a souligné que cette suppression ne signifiait pas que la Fed serait plus réticente à l'avenir à encore relever son taux. Il a fait référence à la limite inférieure des projections de la Fed pour le niveau neutre du taux directeur, cette limite étant de 2,5%. La politique monétaire reste donc stimulante pour l'économie américaine, même si la Fed ne le dit plus en ces termes.

Les marchés financiers n'ont guère réagi à la réunion du FOMC, mais un puissant mouvement de marché a suivi au début d'octobre, le taux des obligations en dollar à dix ans atteignant son plus haut niveau depuis 2011. Plusieurs éléments y ont contribué : des chiffres macroéconomiques solides, avec une forte augmentation des créations d'emplois et de solides indicateurs pour les secteurs des services, une hausse du prix du pétrole et les déclarations très optimistes du président de la Fed, Jerome Powell. Celui-ci a déclaré que la Fed pourrait progressivement relever son taux au-dessus du niveau neutre. La politique deviendrait alors restrictive. Les marchés financiers ont commencé à en tenir compte, le taux réel dépassant 1% pour la première fois depuis 2011. Cela signifie également que l'opinion des marchés financiers sur l'évolution future des taux s'oriente vers la trajectoire de taux avancée par la Fed.

Conflit sur le budget italien

Conformément à notre scénario, les négociations budgétaires en Italie ont rendu les marchés financiers plus nerveux ces dernières semaines. Les détails du projet de budget pour 2019 n'ont pas encore été publiés, mais le gouvernement a déjà soumis une proposition de plan économique et financier pluriannuel (NADEF), avec un objectif pour les déficits en 2019-2021. Au départ, le gouvernement de coalition du Mouvement Cinq Étoiles et de la Lega souhaitait maintenir le déficit à 2,4% du PIB au cours des trois prochaines années. L'Italie dépasserait ainsi les déficits convenus entre les gouvernements précédents et la Commission européenne (CE) de 6,6 points de pourcentage du PIB au total. Cette situation est bien entendu inacceptable pour la CE. La proposition indiquait clairement que le gouvernement actuel comptait ignorer l'assainissement des finances publiques et les règles budgétaires de l'UE.

Le plan initial a entre-temps été actualisé. Dans sa dernière version, le déficit pour 2019 est estimé à 2,4% du PIB (après 1,8% en 2018), mais il diminuerait ensuite à 2,1% en 2020 et 1,8% en 2021. Le gouvernement prévoit également de mettre en œuvre un certain nombre de mesures budgétaires, telles que le revenu universel et la réforme des pensions.

Les objectifs budgétaires reposent sur des hypothèses de croissance du PIB plus optimistes que les nôtres. Ils semblent donc peu réalistes. Malgré la résorption graduelle du déficit, la trajectoire diffère encore largement de ce que visait le gouvernement précédent. Avec les nouveaux objectifs de déficit, le ratio de la dette publique ne diminuera plus.

L'Italie doit soumettre son projet de budget à la CE le 15 octobre. Le projet de budget doit contenir le détail des mesures budgétaires. Il doit être compatible avec l'objectif de croissance et de déficit fixé par le NADEF. La CE devrait réagir d'ici la fin du mois d'octobre. Il n'est pas improbable qu'elle rejette la proposition et réclame des ajustements afin que le budget soit en conformité avec le Pacte de stabilité et de croissance. Des tensions entre l'Italie et la CE sont donc probables dans les semaines à venir, ce qui alimentera la volatilité sur les marchés financiers. Le taux des emprunts d'État italiens culminera, de même que le différentiel de taux avec l'Allemagne. Une fois le budget approuvé par le Parlement italien, cette volatilité devrait s'atténuer.

Bien que les plans budgétaires italiens soient néfastes pour la dynamique de la dette publique et contraires aux règles européennes, leur risque à court terme n'est pas nécessairement désastreux. D'un point de vue macroéconomique, l'excédent d'épargne intérieur de l'Italie et ses actifs nets globalement équilibrés face au reste du monde limitent le risque. L'inconvénient du financement intérieur réside toutefois dans la forte exposition aux autorités italiennes des banques et autres institutions financières italiennes. Environ la moitié de la dette publique est détenue par le système financier italien, ce qui constitue un risque systémique potentiel. L'Italie peut également menacer le secteur bancaire d'autres pays de la zone euro, tels que la France, l'Espagne et le Portugal.

La focalisation actuelle sur le budget public italien ne doit d'ailleurs pas nous faire oublier que d'autres pays de l'UEM doivent également soumettre leur budget à la CE. Cela pourrait constituer une nouvelle source de volatilité dans les semaines à venir.

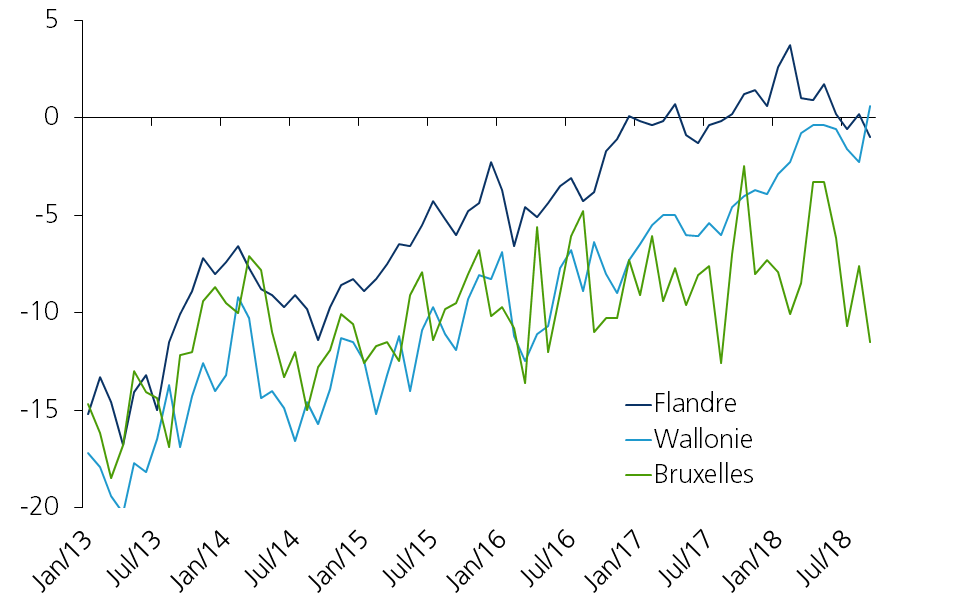

Bien que les indicateurs de confiance des consommateurs et des producteurs en Belgique conservent un niveau raisonnable, ils sont désormais bien en deçà des niveaux record observés à la fin de 2017. Depuis le printemps, les consommateurs belges oscillent entre pessimisme et optimisme. L'indicateur de confiance des consommateurs s'est à nouveau légèrement amélioré en septembre, ce qui a inversé la tendance baissière du mois précédent. La confiance des producteurs s'est également quelque peu renforcée en septembre. L'amélioration de ce baromètre de la BNB n'a cependant été observée qu'en Wallonie, alors que la tendance à la baisse du baromètre s'est poursuivie en Flandre et à Bruxelles. Le chiffre flamand est même tombé en dessous de celui de la Wallonie en septembre (figure 4), ce qui ne s'était plus produit depuis la crise financière et économique de 2008-2009.

Figure 4 - La confiance des producteurs flamands est inférieure au niveau wallon (Baromètre de conjoncture de la BNB)

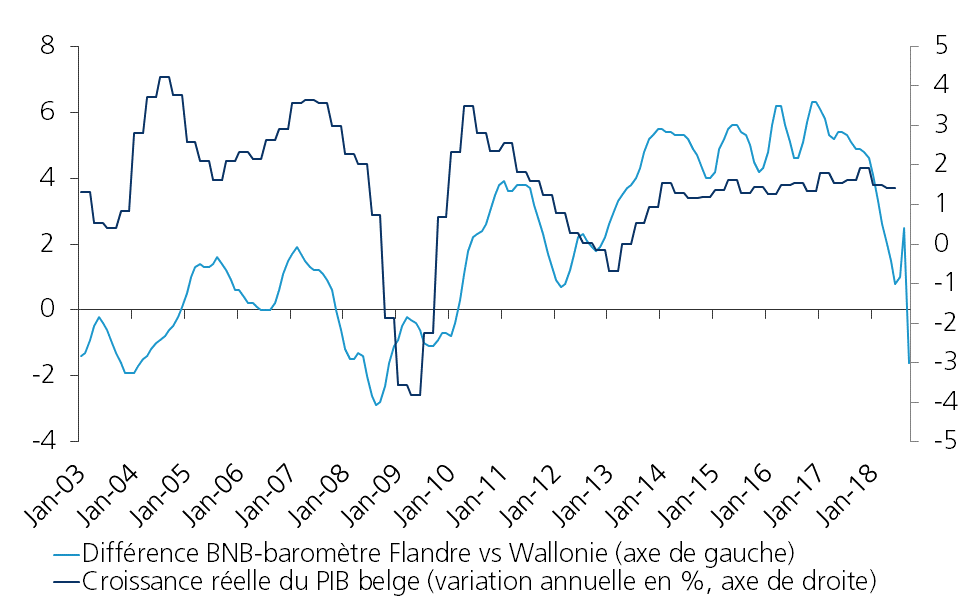

En tant qu'économie plus ouverte, la Flandre est traditionnellement vulnérable à une détérioration de l'environnement économique international. Dans le passé, une baisse du baromètre flamand de la BNB en deçà du chiffre wallon s'est souvent accompagnée d'un ralentissement, voire d'une récession, de l'ensemble de l'économie belge, et inversement (figure 5). Au premier semestre de cette année, l'activité économique en Belgique a encore été largement soutenue par les exportations nettes. Nous pensons que cela ne sera plus le cas au cours de ce trimestre et du suivant, car la dynamique des exportations ralentit graduellement. Pour l'ensemble de l'année 2018, la contribution des exportations nettes à la croissance restera positive, quoique inférieure à celle de 2017. En 2019, les exportations nettes devraient contribuer négativement à la croissance du PIB. Dans ce contexte, la croissance du PIB réel reculera dans notre scénario de 1,7% en 2017 à 1,5% cette année et 1,4% l'an prochain.

Figure 5 - L'évolution relative aux indicateurs régionaux de la BNB montre un ralentissement de la croissance du PIB belge (Différence baromètre de la BNB Flandre vs Wallonie (axe de gauche)

Révision (technique) à la hausse du chômage

Eurostat a récemment procédé à une nouvelle révision des chiffres du chômage en Belgique. Avant la révision, le taux de chômage harmonisé (sur la base d'une enquête) était de 6,2% en juillet. Dans la nouvelle série révisée récemment publiée, le taux de chômage est passé d'un plancher de 6,1% en janvier-mars à 6,6% en juillet. Le chiffre le plus récent, celui du mois d'août, s'élevait à 6,5%. Les chiffres du chômage belge publiés par Eurostat ont souvent été assez volatils dans le passé et ont fait l'objet de fréquentes révisions. Par conséquent, son évolution récente doit être interprétée avec prudence. Cela peut toutefois indiquer que le plancher du taux de chômage est derrière nous. L'évolution annuelle du nombre de chercheurs d'emploi inoccupés (une série de données sur le chômage fondée sur des recensements administratifs) a également connu récemment un revirement assez marqué. Le fait que le nombre de demandeurs d'emploi a soudainement semblé diminuer (en glissement annuel) est toutefois exclusivement dû à une révision technique de la catégorie "Autres demandeurs d'emploi inscrits obligatoirement" en Wallonie. Celle-ci fait partie du groupe des demandeurs d'emploi au chômage, mais ne percevant pas d'allocations de chômage.

Tous les cours historiques, statistiques et graphiques sont d’actualité jusqu’au 8 octobre 2018, sauf stipulation contraire. Les opinions et stratégies décrites sont telles qu'en vigueur le 8 octobre 2018.