Perspectives économiques octobre 2023

Lisez la publication complète ci-dessous ou cliquez ici pour ouvrir le PDF.

- L'économie mondiale continue de tourner à plusieurs vitesses : nettement plus forte que prévu aux États-Unis, faible mais avec les premiers signes d'amélioration en Chine et à la dérive entre croissance et contraction dans la zone euro, avec de timides signes d'apaisement, en particulier dans le secteur manufacturier. Pour les États-Unis, nous avons légèrement relevé nos prévisions de croissance du PIB réel de 2,2 % à 2,3 % pour 2023, mais nous les avons laissées inchangées à 0,9 % pour 2024, car les vents contraires qui s'accumulent, notamment en raison des grèves dans le secteur automobile et de l'incertitude politique, affaibliront la forte dynamique récente. Pour la zone euro et la Chine, les indicateurs économiques récents sont globalement conformes aux attentes, ce qui laisse nos prévisions de croissance inchangées pour 2023 et 2024 : 0,5 % en 2023 et 0,7 % en 2024 pour la zone euro et 4,9 % en 2023 et 4,1 % en 2024 pour la Chine.

- Aux États-Unis, l'inflation reste sur une trajectoire descendante, avec deux perturbateurs potentiels : la volatilité des prix des carburants et des prix des voitures d'occasion (et peut-être des voitures neuves). En ce qui concerne l'inflation de base, nous maintenons notre perspective d'une trajectoire relativement bénigne. Toutefois, en raison de la hausse des prix des carburants, nous avons légèrement revu à la hausse nos prévisions concernant l'inflation globale, de 4,1 % à 4,2 % en moyenne pour 2023 et de 2,5 % à 2,6 % pour 2024.

- Dans la zone euro, l'inflation a fortement chuté en septembre. Toutes les principales sous-composantes y ont contribué. Ainsi, l'inflation de base se ralentit également progressivement, mais il semble que ce ralentissement pourrait être un peu plus doux que ce qui avait été envisagé précédemment. Nous avons légèrement abaissé nos perspectives d'inflation pour la zone euro de 5,7 % à 5,6 % en moyenne en 2023 et de 3,1 % à 2,9 % en 2024.

- La Fed a laissé son taux directeur inchangé à 5,375 % en septembre, mais la BCE a relevé son taux de dépôt à 4,0 %. Nous estimons que les deux banques centrales ont terminé leur cycle de hausse des taux, même si la certitude est plus grande pour la BCE que pour la Fed, qui pourrait encore relever son taux directeur une dernière fois dans le courant de l'année. Nous prévoyons également que les premières baisses de taux interviendront plus tard et avec plus de prudence que prévu. Pour la Fed, nous prévoyons une première baisse du taux directeur (de 25 points de base) non plus au deuxième trimestre 2024, mais seulement au troisième trimestre, suivie de deux autres baisses au quatrième trimestre pour atteindre 4,625 % à la fin de 2024. La BCE ne devrait pas abaisser son taux de dépôt à 3,75 % avant le quatrième trimestre 2024.

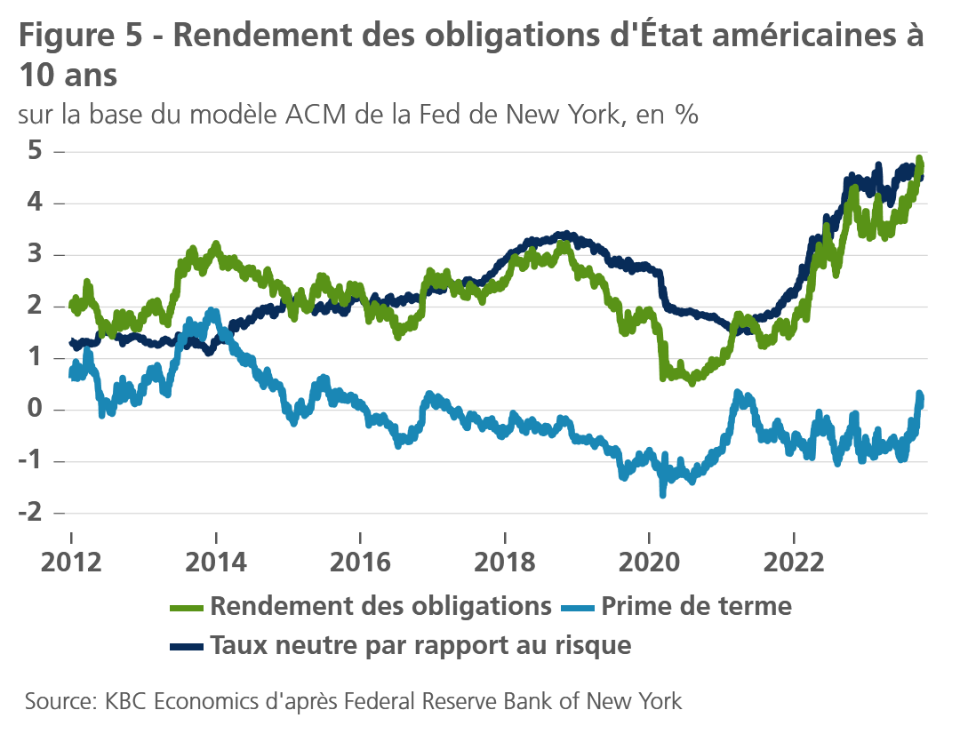

- L'observation la plus notable de ces dernières semaines est la forte hausse des rendements des obligations d'État américaines et allemandes à long terme. Cette hausse est due à la décompression de la prime de terme des taux d'intérêt. Celle-ci a été maintenue artificiellement basse pendant longtemps par la politique monétaire d'assouplissement quantitatif. Maintenant que le resserrement quantitatif se poursuit depuis un certain temps, cette prime se normalise. Cela signifie que les taux d'intérêt à long terme resteront plus élevés que ce qui a été estimé jusqu'à présent. Nous prévoyons des rendements de 2,95 % à la fin de 2023 et de 2,75 % à la fin de 2024 pour les obligations d'État allemandes à 10 ans et de 4,80 % à la fin de 2023 et de 4,20 % à la fin de 2024 pour les obligations d'État américaines à 10 ans.

L'économie mondiale continue de tourner à des rythmes différents : elle est nettement plus forte que prévu aux États-Unis, avec les premiers signes d'amélioration en Chine, et elle oscille entre croissance et contraction, avec de timides signes de stabilisation (en particulier dans l'industrie manufacturière) dans la zone euro. Dans le même temps, l'incertitude reste élevée. Les défis structurels pèseront sur la croissance économique en Chine et dans la zone euro, tandis que des vents contraires se lèvent également aux États-Unis.

Signes encourageants en provenance de Chine

Après plusieurs mois d'activité décevante en Chine, les données de septembre suggèrent une certaine dynamique de croissance à la fin du troisième trimestre. La production industrielle a augmenté de 0,5% en glissement mensuel, tandis que le commerce de détail a progressé de 0,31% en glissement mensuel. Les données sur le sentiment étaient plus mitigées, les PMI mondiaux de S&P pour les secteurs manufacturier et des services ayant baissé (à 50,6 et 50,2, respectivement) tandis que les PMI officiels (NBS) se sont légèrement améliorés (à 50,2 pour le secteur manufacturier et à 51,7 pour le secteur non manufacturier).

Le fait que les deux indices PMI du secteur manufacturier soient désormais positifs est un signal encourageant pour la reprise de l'activité industrielle. Cependant, les défis structurels de longue date que nous avons soulignés par le passé (en particulier le surendettement des ménages et des entreprises) restent un frein important à la croissance à l'avenir, et les diverses initiatives politiques introduites jusqu'à présent seront probablement insuffisantes pour donner un coup de fouet durable à la croissance. Nous maintenons donc nos prévisions de croissance du PIB pour 2023 à 4,9%, juste en dessous de l'objectif de 5,0% du gouvernement, et nos prévisions pour 2024 à 4,1%.

Une économie américaine étonnamment forte

L'économie américaine reste en très bonne santé. Tous les indicateurs relatifs à l'évolution de la demande et de l'offre suggèrent que la croissance est restée supérieure à son potentiel jusqu'à la fin du troisième trimestre. Sur la base de données économiques concrètes, nous estimons la croissance du troisième trimestre à 4.1% (en rythme trimestriel annualisé).

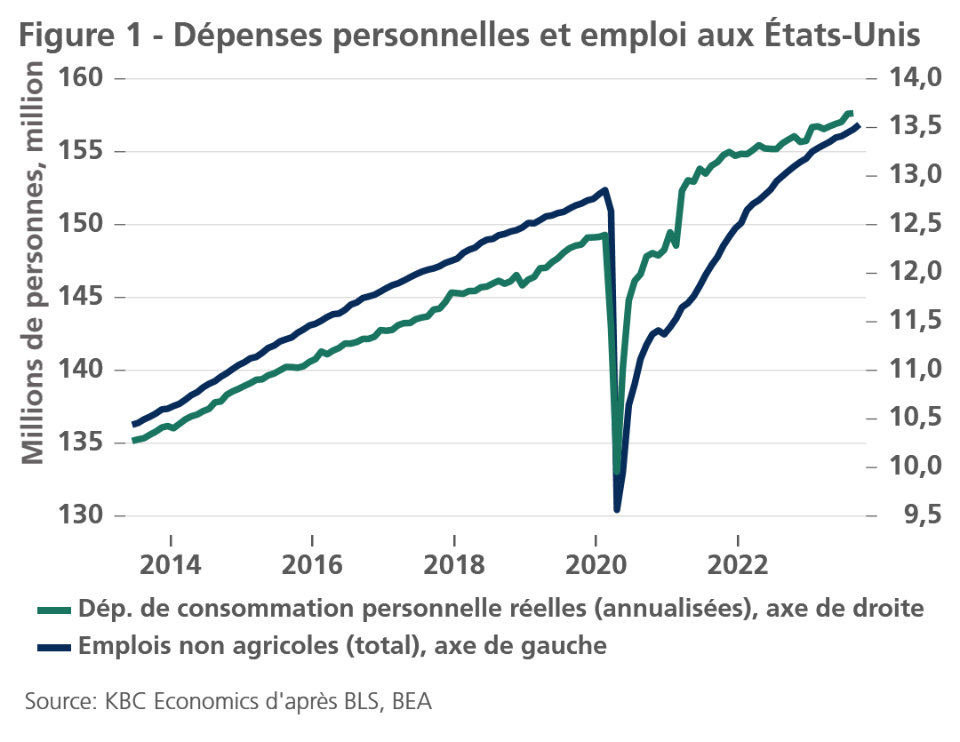

La bonne tenue du marché du travail joue un rôle clé à cet égard. Le dernier rapport sur le marché du travail illustre cette force. En septembre, 336 000 nouveaux emplois ont été créés, soit la plus forte augmentation depuis début 2023 (figure 1). Grâce à la vigueur de la création d'emplois, les ménages peuvent continuer à consommer avec dynamisme, ce qui soutient la croissance économique. En effet, malgré des taux d'intérêt réels très élevés et l'augmentation des prix de l'essence, la consommation privée a été le principal moteur de la croissance au troisième trimestre. En outre, l'investissement non résidentiel et les exportations nettes se sont également bien comportés.

Toutefois, il sera très difficile de maintenir ces bonnes performances au quatrième trimestre. Outre les taux d'intérêt réels élevés mentionnés ci-dessus, qui commenceront inévitablement à peser sur la croissance des investissements, nous voyons trois autres raisons de ralentir la croissance. Premièrement, une partie importante de la population recommencera à rembourser intégralement ses prêts étudiants en octobre. Cela pourrait constituer un choc négatif pour la consommation privée. Après tout, un remboursement mensuel complet représente 0,5% des dépenses personnelles. Deuxièmement, les principaux constructeurs automobiles américains (Ford, GM et Stellantis) sont confrontés à une grève ciblée des syndicats (affiliés à l'UAW) depuis la fin du mois de septembre. Les cinq entreprises concernées ne représentent "que" 16% de la production automobile américaine. Mais si les grèves durent plus d'un mois, elles auront sans aucun doute un impact négatif sur la production industrielle du dernier trimestre. Enfin, la menace d'une non-approbation du budget du gouvernement, entraînant une fermeture du gouvernement au quatrième trimestre, continue de freiner la croissance de l'économie américaine.

La fermeture de certains ministères a été évitée jusqu'à la mi-novembre. Mais l'éviction du chef de la majorité républicaine et du président de la Chambre des représentants au Congrès est un avertissement : il sera très difficile de trouver un consensus politique pour l'adoption du budget, même en novembre. Bien que nous ne nous attendions pas à ce qu'une fermeture du gouvernement fédéral dure longtemps ou cause des dommages directs importants à l'économie, l'incertitude entourant cette question politique pourrait avoir un impact négatif sur le moral des entreprises et des consommateurs et ainsi nuire indirectement à l'économie.

En résumé : compte tenu des nombreux risques, les performances de l'économie américaine au cours des prochains mois pourraient ne pas être aussi impressionnantes que celles observées au cours des trois premiers trimestres de cette année. C'est pourquoi nous continuons de prévoir un ralentissement significatif de la croissance, qui devrait s'approcher d'une stagnation de fait d'ici la fin de l'année et l'année prochaine. Compte tenu de la forte croissance récente, nous avons légèrement relevé notre prévision de croissance moyenne du PIB réel pour 2023 de 2,2% à 2,3%. Mais pour 2024, nous maintenons notre prévision de croissance de 0,9%.

La zone euro oscille entre croissance et contraction

Contrairement à l'économie américaine, l'économie de la zone euro reste terne. La confiance reste faible, bien que le déclin de la confiance des entreprises semble s'être quelque peu stabilisé en septembre. Après des mois de déclin, l'indice composite de confiance des directeurs d'achat (PMI) et l'indicateur de confiance des entreprises de la Commission européenne (CE) ont tous deux très légèrement augmenté en septembre : de 46,7 en août à 47,2 pour le PMI et de -0,41 à -0,36 pour l'indicateur de confiance de la CE. Le fait que la baisse se soit transformée en une hausse minime est encourageant, même si les niveaux restent nettement inférieurs à ceux du printemps (54,1 en avril 2023 pour le PMI, et 0,69 en janvier et février 2023 pour l'indicateur CE).

L'amélioration a été particulièrement sensible dans l'industrie manufacturière, dans une moindre mesure dans les services, et pas du tout dans la construction. Plus encourageant encore, selon l'enquête de la CE, les anticipations futures deviennent moins sombres, alors que c'est l'évaluation de l'activité dans le passé récent qui continue d'alimenter le pessimisme. Cela pourrait indiquer qu'une nouvelle récession économique de grande ampleur n'est pas imminente et que le creux du ralentissement de la croissance est en vue.

Dans le même temps, cependant, il reste des raisons de s'inquiéter, comme la nouvelle perte de confiance dans le secteur de la construction, sensible aux taux d'intérêt. La confiance des consommateurs s'affaiblit à nouveau. Au début de 2022, immédiatement après l'invasion de l'Ukraine par la Russie, elle a subi un brusque coup d'arrêt, dont elle s'est remise depuis l'été 2022. Cette reprise s'est interrompue durant l'été de cette année et s'est à nouveau inversée récemment, les consommateurs étant de plus en plus préoccupés par la situation économique et leur situation financière future. Toutefois, le marché du travail continue de bien résister à l'affaiblissement de l'économie. La légère augmentation du taux de chômage en juillet s'est inversée en août. Le taux de chômage a de nouveau atteint 6,4%, un niveau historiquement bas.

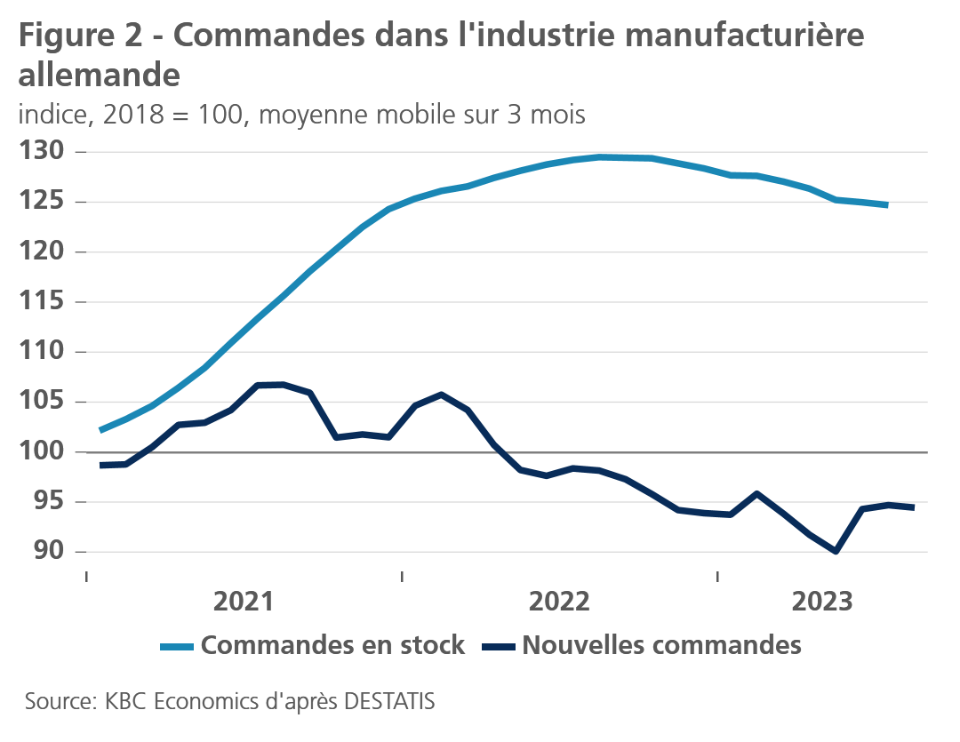

Les inquiétudes concernant l'industrie allemande ne faiblissent pas non plus. Elle est d'une grande importance pour l'économie allemande et, par extension, pour l'économie européenne, et continue de traverser des périodes difficiles. Selon les enquêtes de l'institut de recherche allemand Ifo, l'industrie allemande n'a pas encore vu ses prévisions s'améliorer, tandis que d'autres secteurs montrent au mieux des signes d'apaisement. Dans le même temps, le stock relativement élevé de commandes non traitées et la stabilisation - bien qu'à un faible niveau - des nouvelles commandes ne laissent pas présager un nouveau recul brutal de l'activité industrielle en Allemagne (figure 2).

Dans l'ensemble, l'économie de la zone euro continue donc de dériver sur une ligne de démarcation floue entre croissance et contraction. Nous pensons qu'il en sera ainsi pendant encore plusieurs mois. Certes, nous supposons que les hausses de taux de la BCE sont terminées (voir ci-dessous), mais il faudra encore quelques trimestres pour que l'économie digère les effets du récent resserrement monétaire. Nos perspectives restent inchangées. Pour la zone euro, nous prévoyons encore trois trimestres (du troisième trimestre 2023 au premier trimestre 2024) de faible croissance économique, à un niveau égal ou légèrement supérieur à zéro. Pour l'économie allemande, nous prévoyons une nouvelle légère contraction au quatrième trimestre 2023. En 2024, la poursuite du ralentissement de l'inflation permettra une reprise modérée, soutenue par la consommation. Par conséquent, la croissance du PIB réel dans la zone euro passerait à 0,7% en moyenne en 2024, après 0,5% en 2023.

Volatilité des prix de l'énergie

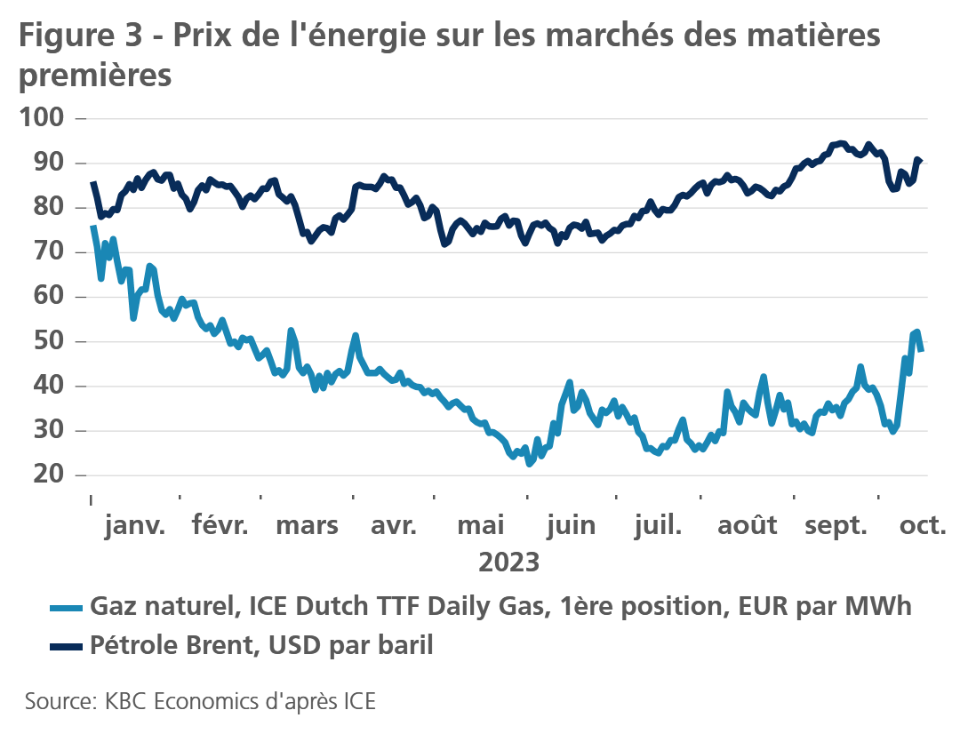

La hausse des prix du pétrole, qui avait commencé début juillet, s'est poursuivie sans relâche jusqu'à la mi-septembre, sous l'effet d'une croissance économique vigoureuse aux États-Unis et en Inde. La réouverture du marché chinois après la pandémie avait déjà stimulé la demande de pétrole par rapport à l'année précédente, tandis que les prix du pétrole sont restés sous pression en raison de la décision de l'Arabie saoudite et de la Russie de réduire l'offre de pétrole de 1 million et 300 000 barils par jour, respectivement. Le déséquilibre entre l'offre et la demande de pétrole a entraîné une forte baisse des réserves de pétrole. Les réserves américaines de pétrole ont chuté de près de 7% en août. Cependant, dans un contexte de hausse des taux d'intérêt à long terme, la flambée des prix du pétrole s'est brutalement interrompue dans les premiers jours d'octobre (avant l'éclatement des violences au Moyen-Orient). En quelques jours à peine, le prix du baril de Brent est revenu à son niveau de fin août (figure 3). L'évolution de la situation au Moyen-Orient rend très incertaine la poursuite de l'évolution du prix du pétrole.

À l'approche de l'hiver, les prix du gaz en Europe ont également augmenté légèrement en septembre : d'une moyenne de 33,7 euros en août, ils sont passés à une moyenne de 35,7 euros par MWh. Toutefois, cette hausse est principalement due à la maintenance prolongée des centrales gazières norvégiennes, qui a entraîné une forte baisse des exportations de gaz norvégien. Les prix avaient augmenté beaucoup plus fortement au cours de l'été en raison de grèves dans deux usines australiennes appartenant à Chevron. Heureusement, le syndicat et la direction de Chevron sont parvenus à un accord sur les salaires et les conditions de travail et la grève de deux semaines a pris fin. Entre-temps, le prix moyen du gaz en Europe en septembre 2023 représentait moins d'un cinquième de son prix un an plus tôt, grâce à la baisse de la consommation et à la reconstitution rapide des réserves de gaz de l'UE (désormais remplies à 96%), et a subi une correction à la baisse au début du mois d'octobre 2023, parallèlement au prix du pétrole.

Baisse de l'inflation aux États-Unis...

Aux États-Unis, l'inflation reste orientée à la baisse, avec deux facteurs potentiels de perturbation : la volatilité des prix des carburants et les prix des voitures d'occasion (et peut-être des voitures neuves). Les prix de l'essence et du diesel suivent clairement les prix du pétrole. Par conséquent, la contribution négative de la composante énergétique à la hausse annuelle des prix à la consommation est actuellement proche de zéro. L'incertitude quant à l'évolution à court terme des prix du pétrole rend également l'évolution des prix de l'essence et du diesel très difficile à prévoir. Néanmoins, la hausse des prix de l'énergie est la principale raison de la légère révision à la hausse de nos prévisions d'inflation pour 2023 (de 4,1% à 4,2%) et pour 2024 (de 2,5% à 2,6%).

En ce qui concerne l'inflation de base, nous maintenons notre perspective d'une trajectoire relativement bénigne. En particulier, l'inflation des services - la composante de l'inflation sur laquelle la politique monétaire a le plus d'impact - évolue favorablement, au point de rassurer la Fed. Les augmentations mensuelles, mesurées par la mesure des prix des dépenses de consommation personnelle (PCE) de la Fed, sont non seulement retombées à leur niveau le plus bas depuis 2020, mais sur une base annualisée, elles sont déjà inférieures à 2%. Comme la croissance des salaires ralentit également, nous nous attendons à ce que cette tendance favorable se poursuive.

Le risque pour l'inflation de base provient, au cours des deux prochains trimestres, des grèves dans le secteur automobile (voir ci-dessus). La baisse du prix des voitures d'occasion durant les mois d'été a contribué de manière significative au refroidissement de l'inflation de base. Toutefois, les grèves dans le secteur automobile pourraient mettre un terme à cette évolution positive. En effet, les stocks des concessionnaires automobiles recommencent à baisser, ce qui pourrait entraîner de nouvelles hausses des prix des voitures d'occasion (et éventuellement des voitures neuves).

... et fortement dans la zone euro

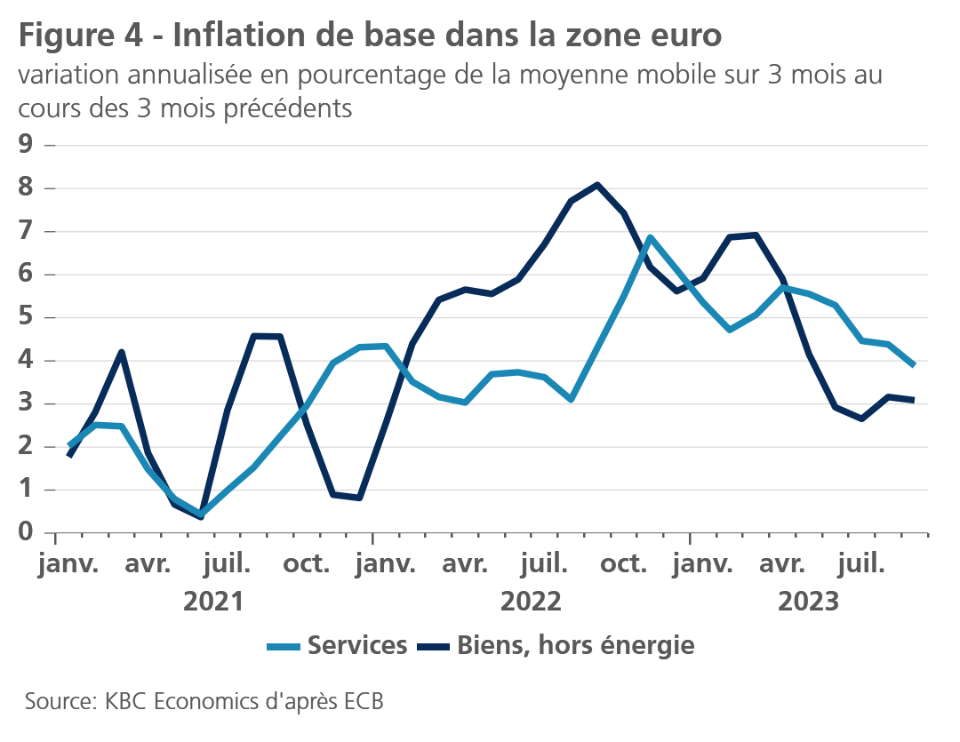

Comme prévu, l'inflation dans la zone euro a fortement chuté, passant de 5,2% en août à 4,3% en septembre. Toutes les principales composantes ont contribué à cette baisse, c'est-à-dire non seulement l'inflation des prix de l'énergie et des denrées alimentaires, mais aussi l'inflation de base, qui est passée de 5,3% à 4,5%. Le ralentissement de l'inflation des biens (hors énergie) se poursuit depuis plusieurs mois. Il est encourageant de constater que l'inflation des services semble également s'être engagée sur la voie du déclin. Elle est passée de 5,5% en août à 4,7% en septembre. En outre, le taux mensuel d'augmentation des prix des services (après correction des variations saisonnières) a de nouveau clairement ralenti après la pression à la hausse du printemps (figure 4). Le refroidissement de l'inflation de base est, comme prévu, progressif. Toutefois, les chiffres récents suggèrent que le refroidissement pourrait encore progresser un peu plus rapidement que ce qui avait été estimé précédemment. Nous avons donc revu nos prévisions d'inflation de base légèrement à la baisse pour 2023 et 2024.

Une nouvelle baisse importante de l'inflation globale est inscrite dans les étoiles pour le mois d'octobre. Cette baisse sera principalement due à l'inflation des prix de l'énergie, qui sera fortement négative lorsque les prix seront comparés aux niveaux records d'octobre 2022. Cet effet de base diminuera fortement en novembre et surtout en décembre, car les prix de la consommation d'énergie ont commencé à chuter fortement à la fin de l'année dernière. Il est donc très probable que l'inflation dans la zone euro reparte à la hausse, surtout en décembre. Toutefois, il ne s'agira que d'une interruption temporaire de la tendance à la baisse. Pour 2024, nous prévoyons un nouveau refroidissement, mais à un rythme beaucoup plus lent. La forte désinflation observée au cours de cette année s'est progressivement estompée. Nous avons revu à la baisse nos prévisions d'inflation moyenne attendue, de 5,7% à 5,6% pour 2023 et de 3,1% à 2,9% pour 2024.

La hausse des rendements obligataires est là pour durer

L'observation la plus remarquable de ces dernières semaines a été la forte hausse des rendements des obligations d'État américaines et allemandes. Cette hausse ne s'est pas limitée à l'échéance de 10 ans, mais s'est traduite par un déplacement parallèle vers le haut de l'ensemble de la courbe des rendements. Selon nous, cette hausse est principalement due à une forte décompression de la prime de terme qui, selon les recherches de la Fed de New York, est redevenue positive (figure 5).

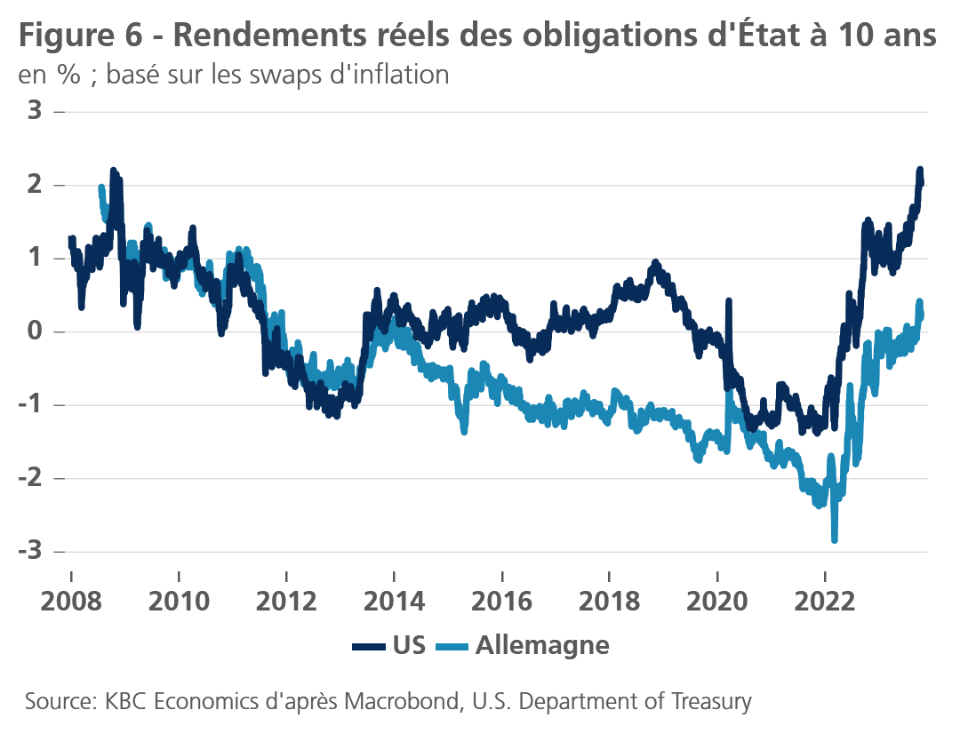

En outre, il convient de noter qu'après la récente hausse des rendements nominaux et réels (corrigés des anticipations d'inflation basées sur les swaps), les rendements réels allemands à 10 ans sont redevenus positifs pour la première fois depuis près de dix ans (figure 6).

Le fait que la compression de la prime de terme ait coïncidé avec la période qui a suivi le début du programme d'achat d'actifs de la BCE suggère que la récente hausse de la prime de terme est également liée à la fin de l'assouplissement quantitatif. Selon nous, la décompression de la prime de terme dans les rendements de référence est en effet principalement due au resserrement quantitatif (QT) en cours de la Fed et de la BCE. Le resserrement quantitatif entraîne une augmentation de l'offre sur le marché obligataire, qui, en particulier dans le cas des États-Unis, est amplifiée par l'important déficit public à financer. Ce déséquilibre entre l'offre et la demande sur les marchés obligataires entraîne des difficultés pour le marché à absorber l'augmentation de l'offre aux taux actuels, ce qui ne peut être résolu que par des taux nettement plus élevés. De plus, nous pensons qu'il ne s'agit pas seulement d'un phénomène à court terme, mais qu'il restera un facteur de marché important tant que le QT se poursuivra et que la détérioration de la situation budgétaire américaine persistera.

Le fait que l'impact sur les rendements obligataires ait été étonnamment important au cours des dernières semaines reflète probablement le fait que les conséquences du QT sur le marché, en termes d'augmentation de l'offre d'obligations et de retrait de liquidités, ne sont pas linéaires dans le temps. Il semble y avoir un seuil critique au-delà duquel l'impact sur les rendements s'accélère. C'est probablement ce que nous observons actuellement. L'abaissement, début août, de la meilleure note de crédit des États-Unis par l'agence de notation Fitch a, selon toute vraisemblance, également joué un rôle à cet égard, d'autant plus que la constellation politique aux États-Unis n'est pas telle que l'on puisse s'attendre à un assainissement budgétaire à court terme.

Dans le contexte de ce changement fondamental des perspectives, nous avons encore relevé le niveau de la trajectoire projetée des rendements obligataires pour les États-Unis d'environ 50 points de base à court terme et pour l'Allemagne d'un changement parallèle d'environ 35 points de base. Le rendement des bons du Trésor américain à 10 ans devrait s'établir à 4,8% à la fin de 2023 et diminuer progressivement pour atteindre 4,20% à la fin de 2024. Pour le rendement du Bund allemand à 10 ans, nous prévoyons un niveau de 2,95% à la fin de 2023 et encore 2,75% à la fin de 2024.

Fin du cycle de resserrement de la BCE

La BCE a augmenté son taux de dépôt à 4% en septembre. Nous confirmons notre opinion selon laquelle le taux de dépôt de la BCE a atteint le sommet de ce cycle de resserrement. Un début modéré du cycle de réduction des taux de la BCE n'est attendu qu'au quatrième trimestre 2024. Ceci est légèrement plus tardif que les attentes du marché, mais conduit au même objectif de taux de dépôt pour la fin de l'année 2024, soit 3,75%.

Entre-temps, la BCE poursuivra sa politique de dénouement de son portefeuille APP en ne réinvestissant pas les actifs qui arrivent à échéance. Ce resserrement quantitatif s'effectue en arrière-plan et peut parfaitement se poursuivre lorsque l'orientation de la politique monétaire sera assouplie par des réductions du taux directeur. En outre, nous nous attendons à ce que la BCE maintienne son programme d'achat d'urgence en cas de pandémie (PEPP) jusqu'à bien au-delà de la date minimale actuellement communiquée de fin 2024. La raison en est l'efficacité apparente de la politique de réinvestissement flexible du portefeuille PEPP pour contenir les écarts souverains intra-UE.

Les spreads intra-UE sont proches de leur maximum

Nous confirmons donc également notre point de vue sur les écarts de taux souverains au sein de l'UEM. Ils sont probablement proches de leur sommet, avec un potentiel de hausse limité. Les trois raisons principales de notre scénario de maîtrise des écarts intra-UE restent valables : la fin du cycle de resserrement des taux par la BCE, l'existence de l'instrument de protection de la transmission de la BCE et l'utilisation potentielle des réinvestissements flexibles des actifs arrivant à échéance du portefeuille PEPP. Le potentiel de hausse restant (très limité) pour les spreads souverains provient du fait que chaque mois, les liquidités en euros sont absorbées par la liquidation en cours du portefeuille APP de la BCE. En d'autres termes, l'excès de liquidité dans le système diminue. Cela réduit la pression de la "recherche de rendement" exercée par les investisseurs sur les actifs non référencés libellés en euros, qui a conduit dans un passé récent à une décompression des écarts de rendement.

L'écart de rendement de l'Italie a été exceptionnel récemment, en raison des craintes que les derniers plans budgétaires du gouvernement italien ne mettent la viabilité de la dette publique sur une trajectoire difficile. Cependant, même l'écart italien actuel d'environ 200 points de base est encore bien inférieur à la limite de 250 points de base que la BCE a implicitement indiquée comme un écart maximal acceptable (c'est-à-dire au-delà duquel la BCE pourrait commencer à intervenir d'une manière ou d'une autre).

Le taux des Fed funds également au plus haut

Après que la Fed a maintenu son taux directeur inchangé à 5,375% en septembre, nous pensons qu'il s'agit également du sommet de son cycle de taux. En d'autres termes, nous ne prévoyons pas de nouvelle hausse des taux au quatrième trimestre 2023. Toutefois, l'incertitude à ce sujet est plus grande que dans le cas de la BCE. La Fed est actuellement confrontée à des données macroéconomiques robustes, en particulier sur le marché du travail. En effet, nous avons relevé nos perspectives de croissance et d'inflation pour 2023 à 2,3% (au lieu de 2,2%) et 4,2% (au lieu de 4,1%), respectivement. Dans ce contexte, les marchés n'excluent pas totalement la possibilité d'une nouvelle et dernière hausse des taux lors de la réunion de novembre (à 5,625%).

Le principal argument en faveur de cette hypothèse est que le "dot plot" de la Fed de septembre indiquait que, compte tenu des informations disponibles à ce moment-là, les gouverneurs de la Fed (mesurés par leur projection médiane) étaient en effet favorables à un relèvement supplémentaire des taux de 25 points de base. Depuis septembre, cependant, les incertitudes concernant les perspectives économiques à court terme se sont accrues. Il s'agit notamment de l'incertitude politique accrue et des risques pour le sentiment économique liés à la menace renouvelée d'une fermeture du gouvernement. Cela renforce notre conviction que la Fed ne relèvera plus son taux directeur au cours de ce cycle.

La Fed devrait commencer à assouplir sa politique de taux plus tôt que la BCE. Nous prévoyons que le cycle de réduction commencera à partir du troisième trimestre 2024, pour atteindre un taux directeur de 4,625% à la fin de 2024. Il s'agit d'une amélioration de 50 points de base par rapport à notre scénario précédent, reflétant les données macroéconomiques robustes, le "dot plot" mentionné de la Fed et les attentes nettement plus élevées incorporées dans les contrats à terme sur les fonds de la Fed.

Comme pour la politique APP de la BCE, la Fed devrait poursuivre la réduction de son bilan (QT) au rythme actuel d'environ 95 milliards d'USD par mois (en moyenne 60 milliards d'USD de bons du Trésor et 35 milliards d'USD de titres adossés à des créances hypothécaires). Comme c'est le cas pour le PPA de la BCE, le QT de la Fed devrait se poursuivre après le début du cycle d'assouplissement de ses taux directeurs.

Pour l'instant, les taux d'intérêt soutiennent le dollar

Les différentiels de taux d'intérêt à court terme en faveur des États-Unis ont conduit à une appréciation du dollar américain à 1,05 dollar américain pour un euro. Ce différentiel de taux sera le principal moteur jusqu'à la fin de 2023 au moins. À partir de 2024, lorsque les marchés auront pleinement intégré l'hypothèse d'une nouvelle hausse des taux de la Fed et que le creux du cycle économique sera progressivement dépassé, l'euro devrait à nouveau regagner du terrain par rapport au dollar américain. Nous confirmons donc notre opinion fondamentale selon laquelle le dollar américain est fondamentalement surévalué par rapport à l'euro à son taux de change actuel.

Tous les cours/prix, statistiques et graphiques historiques sont à jour jusqu'au 9 octobre 2023, sauf indication contraire. Les positions et prévisions fournies sont celles du 9 octobre 2023.