Perspectives économiques octobre 2019

Lisez la publication complète ci-dessous ou cliquez ici pour ouvrir le PDF.

- Les dernières prévisions du FMI confirment notre constat du ralentissement de la croissance économique mondiale. La crainte d'une véritable récession semble cependant exagérée. L'économie européenne devrait selon nous se stabiliser et redémarrer progressivement dans les années à venir.

- À court terme, la dynamique économique continue de s'affaiblir. À l'échelle mondiale, le pessimisme, essentiellement imputable aux tensions commerciales internationales, se renforce dans l'industrie manufacturière et semble s'étendre aux secteurs des services. La demande de consommation demeure en revanche vigoureuse. Dans de nombreuses économies, elle reste le maillon fort. Dans la zone euro en particulier, elle est soutenue par la politique budgétaire, tandis que l'octroi de crédit au secteur privé demeure également solide.

- Les risques pesant sur la croissance économique de la zone euro demeurent essentiellement baissiers. Plus l'incertitude liée à des facteurs externes tels que le Brexit et les tensions commerciales se prolonge, plus l'impact sur le sentiment, les investissements et les créations d'emplois des entreprises risque d'être négatif. Un Brexit sans accord et une escalade de la guerre commerciale, avec en particulier la possibilité d'une confrontation directe entre les États-Unis et l'UE, restent donc des risques majeurs à surveiller.

- Le nouvel accord conclu lors du sommet européen du 18 octobre a ranimé l'espoir, mais il n'est pas certain que l'accord sera approuvé par le Parlement britannique, celui-ci ayant systématiquement rejeté les accords précédents.

- La politique monétaire accommodante continue de soutenir l'économie, mais la critique grandissante à l'égard de la politique non conventionnelle indique que les mesures exceptionnelles font de moins en moins l'unanimité. Une politique monétaire très souple et la crainte de la récession maintiennent les taux obligataires à un bas niveau.

Dynamisme contre contagion

La zone euro traverse une période économiquement difficile, surtout dans l'industrie manufacturière. En septembre, les indicateurs de confiance ont été plus faibles que prévu. Le fléchissement continu de la confiance des entreprises dans l'industrie manufacturière n'est cependant pas un phénomène purement européen: l'humeur s'assombrit également dans d'autres grandes économies, comme les États-Unis, la Chine et le Japon. Cette situation révèle l'affaiblissement de l'économie mondiale, essentiellement dans les secteurs étroitement liés au commerce international.

Dans les indicateurs de confiance, la composante des nouvelles commandes à l'exportation se détériore tout particulièrement. Les chiffres relatifs au volume du commerce international envoient le même message: les conflits commerciaux pèsent sur les flux commerciaux et aucune amélioration ne se profile. Le malaise persistant dans l'industrie manufacturière s'étend aux services, bien que la perte de confiance n'y soit pas encore aussi marquée.

Nous avons néanmoins abaissé nos prévisions de croissance pour l'économie de la zone euro. Le taux de croissance moyen du PIB pour l'ensemble de 2019 ne reflète pas la prévision de croissance revue à la baisse pour le second semestre 2019, car celle-ci est neutralisée par la révision des chiffres historiques du PIB par Eurostat. Pour 2020, le taux de croissance moyen s'élève maintenant à 1,0%, contre 1,1% auparavant. Dans la zone euro, la croissance des économies allemande, espagnole et néerlandaise a été revue à la baisse. Avec ces chiffres de croissance, nous nous montrons un peu plus pessimistes que les Perspectives de l'économie mondiale publiées par le FMI en octobre (1,1% pour 2019 et 1,4% pour 2020). Cette différence s'explique principalement par le rythme de la reprise économique attendue: selon nous, la reprise prendra un peu plus de temps que ne le prévoit le FMI.

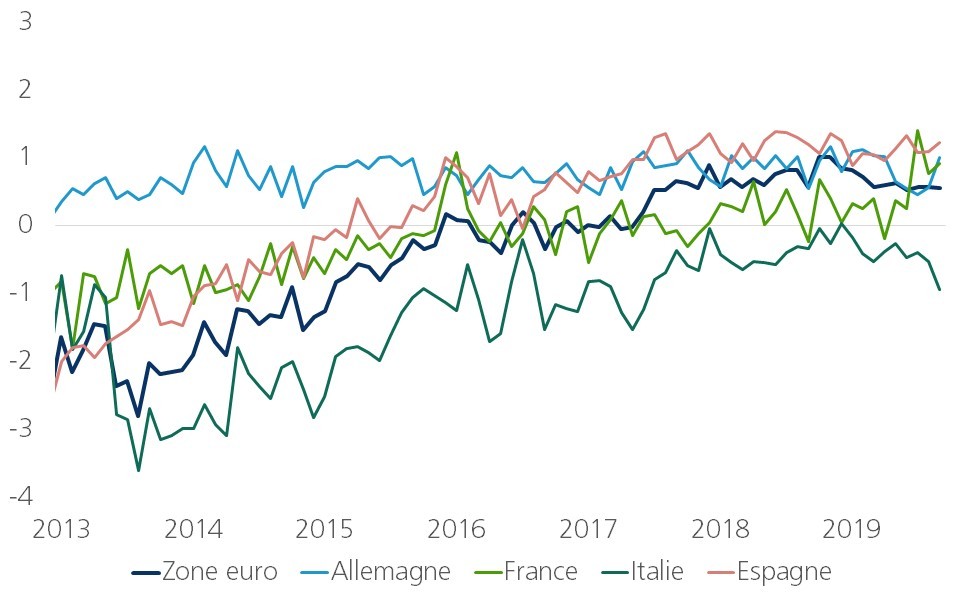

Notre révision à la baisse des prévisions de croissance de l'économie de la zone euro est en fin de compte assez limitée. Des signes continuent en effet d'indiquer que l'économie reste vigoureuse et qu'un ralentissement plus marqué de la croissance pourra être évité. Dans la plupart des pays de la zone euro, la consommation privée reste le maillon fort. La confiance des consommateurs demeure solide. Cela vaut également, par exemple, pour les enquêtes sur les projets de dépenses importantes pour l'année à venir (figure 1). En Allemagne, où l'industrie manufacturière a été la plus durement touchée par le malaise, les consommateurs gardent confiance. La forte croissance du pouvoir d'achat des salaires et la poursuite de la croissance de l'emploi donnent à penser que la consommation privée continuera à contribuer de manière significative à la croissance. Les indicateurs de confiance des entreprises dans les secteurs du commerce de détail et de la construction restent également élevés.

Figure 1 - Le consommateur européen reste confiant (confiance concernant les achats importants au cours des 12 prochains mois, standardisé)

Nous prévoyons en outre que la croissance économique continuera de bénéficier du soutien de la politique budgétaire. Plusieurs pays, tels que l'Allemagne, la France et les Pays-Bas, incluent de nouvelles mesures de relance dans leurs propositions budgétaires pour 2020 ou temporisent l'assainissement budgétaire. La consommation et les investissement publics continuent donc d'apporter une contribution positive à la croissance. De plus, la pression en faveur d'un renforcement des mesures de relance par le biais du budget de l'État s'accroît et ce, notamment dans les rangs des banques centrales et des institutions internationales. Tant qu'il n'y a pas de nouveaux chocs externes négatifs, nous nous en tenons donc à une révision à la baisse assez limitée des prévisions de croissance.

Les risques baissiers pesant sur le scénario de croissance de l'économie de la zone euro n'en demeurent pas moins importants. L'incertitude entourant le Brexit demeure élevée. Le nouvel affaiblissement du contexte extérieur - en particulier de l'économie américaine - pourrait également handicaper la croissance de l'économie de la zone euro plus que nous ne le prévoyons actuellement dans notre scénario.

La nouvelle escalade des tensions commerciales avec la possibilité d'une confrontation directe entre les États-Unis et l'UE reste en outre un risque majeur. La récente décision de l'Organisation mondiale du commerce dans le conflit de longue date sur les subventions européennes illégales accordées à Airbus a donné aux États-Unis le droit d'adopter des mesures de rétorsion à hauteur de 7,5 milliards USD. En conséquence, les États-Unis ont introduit des droits à l'importation (entrant en vigueur le 18 octobre) de 10% sur les avions européens et de 25% sur de nombreux produits agricoles et industriels européens. Bien qu'elles portent sur des volumes d'importations relativement limités, ces mesures augmentent la probabilité de voir l'UE adopter des mesures similaires si l'Organisation mondiale du commerce décidait que les États-Unis ont également soutenu illégalement Boeing. Une décision dans ce litige est attendue d'ici quelques mois. Quoi qu'il en soit, de nouveaux droits à l'importation américains compliqueraient encore les négociations commerciales bilatérales.

Des signaux mitigés en provenance de l'économie US

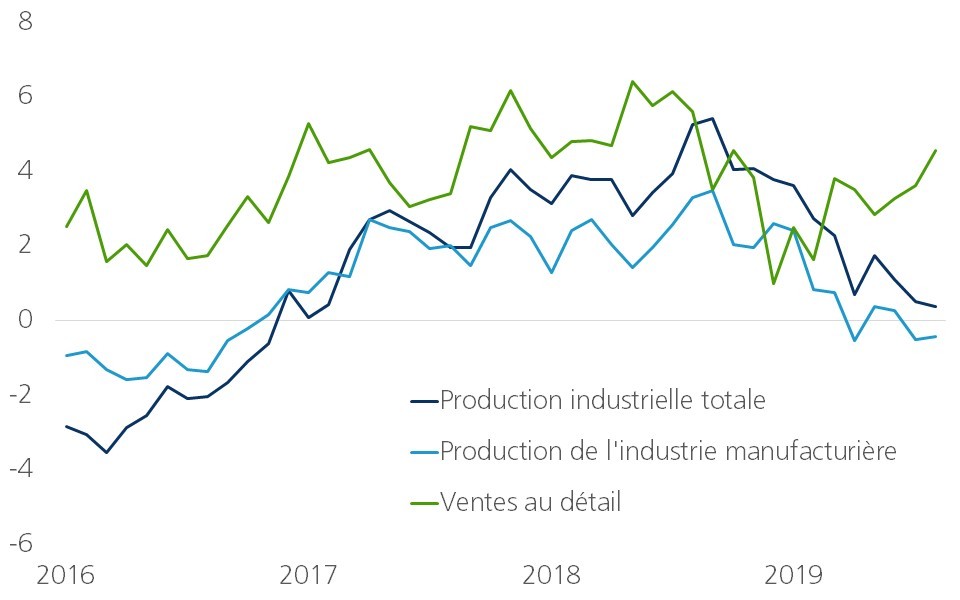

Les perspectives économiques américaines n'ont guère évolué ces derniers mois. Les signaux sont mitigés, mais conformes à la trajectoire de croissance que nous envisageons dans notre scénario. La nouvelle tendance la plus remarquable est la contradiction apparente entre les entreprises et les consommateurs (figure 2). En septembre, l'indicateur ISM manufacturier a atteint son niveau le plus bas de ces dix dernières années, c'est-à-dire depuis la fin de la récession précédente. L'indicateur de confiance ISM pour les secteurs autres que l'industrie manufacturière a également fortement baissé, bien qu'il se maintienne dans la zone d'expansion économique. Les entreprises américaines s'inscrivent ainsi dans la tendance mondiale à la perte de confiance, l'industrie manufacturière contaminant les autres secteurs.

Figure 2 - L'industrie et le commerce de détail empruntent une voie différente aux États-Unis (variation annuelle en pourcentage)

Les consommateurs, tant aux États-Unis que dans la zone euro, restent en revanche étonnamment épargnés par l'incertitude et la perte de confiance des entreprises. Hormis la volatilité mensuelle, les consommateurs demeurent étonnamment optimistes. Les ventes au détail ont également continué de surprendre positivement durant les mois d'été, bien qu'elles aient baissé en septembre et ce, pour la première fois en sept mois. Aux États-Unis également, les consommateurs et les entreprises ne partagent pas la même vision du monde.

Le marché du travail américain réalise des performances conformes aux prévisions. Le taux de chômage reste extrêmement bas puisqu'il se maintient à son plus bas niveau depuis 1969 (3,5%). La croissance de l'emploi a été inégale et elle devrait le rester au cours des prochains mois. En septembre, les créations d'emplois (136 000 hors agriculture) sont restées inférieures aux attentes, mais les chiffres des deux mois précédents ont été revus à la hausse (+ 45 000). Dans l'ensemble, le ralentissement de la croissance de l'emploi depuis le début de 2019 est conforme aux prévisions. La croissance des salaires a quelque peu déçu ces derniers mois. La plupart des indicateurs indiquent qu'elle a franchi un sommet. Mais cela est aussi conforme à notre scénario d'un pays en dernière phase du cycle économique, avec une décélération du rythme de la croissance. Malgré le niveau élevé de certains indicateurs de récession, comme ceux de la Federal Reserve Bank de New York, le tableau général des indicateurs économiques confirme notre scénario.

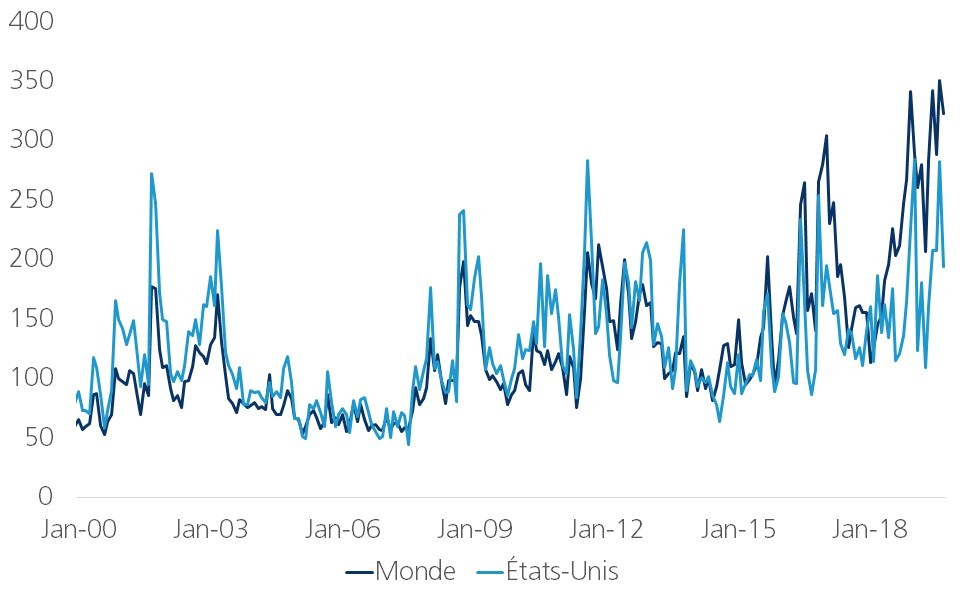

Entre-temps, l'incertitude demeure très élevée (figure 3). L'agitation politique entourant la procédure de destitution du président, ainsi que la rhétorique liée à la guerre commerciale, sont une grande source d'incertitude pour le consommateur et l'entrepreneur US. Comme indiqué plus haut, l'impact sur la confiance n'est pas le même pour les entreprises et les consommateurs. Cette incertitude risque toutefois de peser encore plus lourdement sur la confiance des entreprises et elle pourrait aussi commencer à influencer négativement le comportement de dépenses des consommateurs.

Figure 3 - L'incertitude politique dans le monde est historiquement élevée (indice d'incertitude politique)

Encadré 1 - Le ralentissement de la croissance économique est à peine perceptible dans l'essor du crédit

L'essoufflement de l'activité économique engendre-t-il un ralentissement de la croissance du crédit? Cela serait logique, car si les entreprises produisent ou investissent moins, elles ont aussi moins besoin de crédit. Une faible consommation des ménages ou un tassement de la construction résidentielle comprimerait également la demande de crédit. En revanche, une moins grande disponibilité du crédit pourrait aussi brider la croissance. Cela ne serait pas illogique non plus, car en période de grande incertitude et de dégradation des perspectives économiques, les banques et autres fournisseurs de crédits pourraient, par prudence, freiner l'octroi de crédit.

Toutefois, ni les États-Unis ni la zone euro ne montrent aujourd'hui de signes évidents d'un ralentissement marqué de la croissance du crédit bancaire. Nous constatons tout au plus une modération du taux de croissance des crédits bancaires aux entreprises non financières aux États-Unis depuis le printemps 2019, après l'accélération de 2018 (figure E1.1). Toutefois, en septembre 2019, la croissance était encore proche de 6% (variation annuelle des encours), ce qui est supérieur à la croissance (attendue) du PIB nominal. Le taux d'endettement global des entreprises non financières américaines s'est stabilisé au deuxième trimestre 2019, ce qui n'indique pas non plus un tarissement des autres sources de crédit.

Figure E1.1 - Crédits bancaires aux entreprises non financières (variation annuelle des encours en pourcentage)

Source: KBC Economics, sur la base de données de la Fed et de la BCE

Dans la zone euro, la croissance des crédits bancaires aux entreprises est légèrement inférieure à celle des États-Unis (4,3% en août 2019), mais elle s'est légèrement accélérée ces derniers mois. Il existe toutefois d'importants écarts de croissance entre les pays de la zone euro. Selon les chiffres de la BCE, la croissance la plus forte a été enregistrée en août en Autriche (9,5%), en France (8,3%) et en Belgique (8,1%), tandis que l'Espagne (-0,3%), l'Italie (-1,1%) et les Pays-Bas (-1,6%) ont encore accusé un recul. Les différentiels de croissance restent liés à l'héritage de la période antérieure à la crise. L'endettement excessif accumulé à l'époque n'a pas encore été complètement résorbé dans ces pays, ce qui entrave la prise de crédits nette. Mais les exemples espagnol et néerlandais montrent que la résorption de la dette n'empêche pas nécessairement la croissance économique. Ces deux économies ont en effet été parmi les plus dynamiques de la zone euro ces dernières années.

L'octroi de crédit aux ménages continue également de croître régulièrement. Tant aux États-Unis que dans la zone euro, le taux de croissance des crédits à la consommation et des crédits logement est resté stable, voire a baissé légèrement (figure E1.2). Dans les deux économies, les banques ont tendance à se montrer un peu plus strictes dans leur octroi de crédits à la consommation, ce qui pourrait freiner la croissance future. En ce qui concerne les crédits logement, les banques ont cessé d'assouplir les normes de crédit, celles-ci ayant tout au plus été très prudemment durcies. Il en va de même pour l'octroi de crédit aux entreprises. Cela suggère un léger ralentissement potentiel de la croissance du crédit, mais pas son arrêt.

Figure E1.2 - Crédits bancaires aux ménages (variation annuelle des encours en pourcentage)

Source: KBC Economics, sur la base de données de la Fed et de la BCE

Le tableau global de la croissance du crédit est conforme au tableau économique d'une demande intérieure qui reste dynamique. Rien ne permet de craindre un effondrement drastique de l'octroi de crédit qui étoufferait davantage la croissance économique, d'autant plus que la politique monétaire mettra tout en œuvre pour le maintenir à niveau.

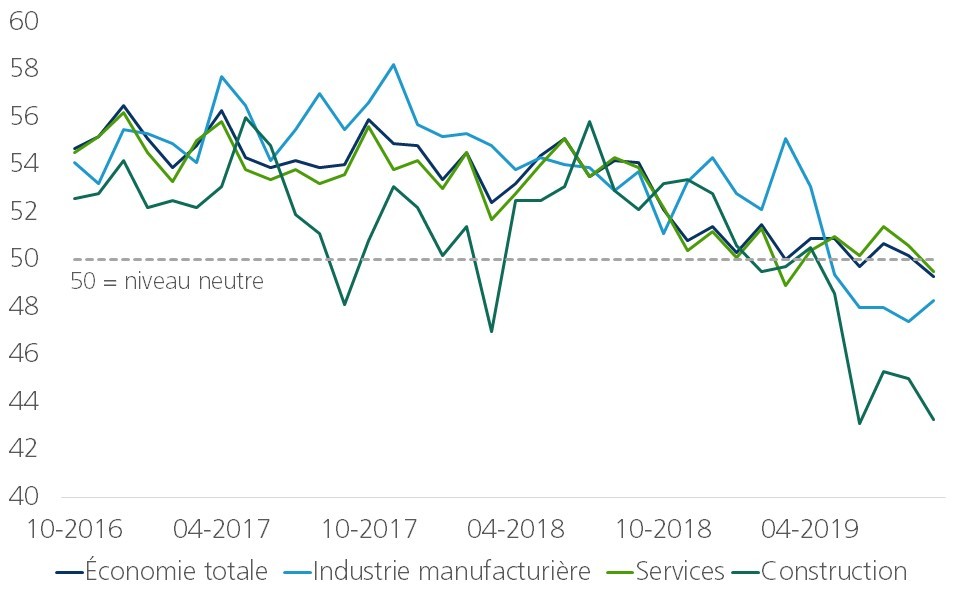

Les consommateurs britanniques gardent leur calme mais les entreprises sont inquiètes

À l'approche de l'échéance du 31 octobre, la situation politique ne cesse de se compliquer au Royaume-Uni. Les entreprises britanniques souffrent de l'incertitude persistante et du flou entourant l'avenir des relations entre le Royaume-Uni et l'UE, ainsi que le montrent les indicateurs de confiance des entreprises. En septembre, pour la première fois depuis la crise financière, la confiance des directeurs d'achats (PMI) est tombée en dessous de 50 dans les trois grands secteurs - industrie manufacturière, services et construction (figure 4), 50 étant le niveau neutre en dessous duquel il y a déclin de l'activité économique. Mais le consommateur britannique semble épargné par cette vague de pessimisme. Le faible taux de chômage continue de soutenir la demande de consommation. Au cours des derniers mois, les ventes au détail ont fortement augmenté. Les enquêtes indiquent également que les consommateurs ne sont pas du tout conscients de l'impact économique d'un Brexit sans accord et nombre d'entre eux jugent absurdes les études sur les conséquences négatives potentielles. Le ras-le-bol des Britanniques, qui souhaitent en finir avec le Brexit, devient de plus en plus manifeste, ainsi que l'illustre le slogan du récent congrès du Parti conservateur 'Get Brexit done'.

Figure 4 - Le blues des entreprises britanniques dans tous les secteurs (confiance des entreprises, 50 = niveau neutre)

Désaccord au sein des banques centrales

Comme prévu, la Banque centrale européenne (BCE) et la Réserve fédérale américaine (Fed) ont assoupli leur politique lors de leur dernière réunion de politique monétaire. La BCE a dégainé une batterie de mesures: une réduction de 10 points de base du taux de dépôt, la relance d'un programme d'achat d'actifs financiers, des conditions plus souples pour les opérations spécifiques de refinancement à long terme des banques (TLTRO), un système de modulation du taux de dépôt pour les banques et une orientation prospective actualisée sur la trajectoire future de la politique monétaire. Sur ce dernier point, le Conseil des gouverneurs de la BCE affirme désormais que 'les taux de base de la BCE resteront à leur niveau actuel ou y seront inférieurs jusqu'à ce que le Conseil des gouverneurs ait constaté que les prévisions d'inflation convergent fortement durant la période de projection vers un niveau suffisamment proche mais inférieur à 2%, et jusqu'à ce que cette convergence se reflète dans la dynamique inflationniste sous-jacente'.

La BCE montre ainsi qu'elle continue de défendre une politique plus souple, mais elle attend une relance budgétaire des États. Le désaccord semblant régner au sein du Conseil des gouverneurs a toutefois retenu l'attention. Plusieurs gouverneurs influents ont en effet exprimé publiquement leur insatisfaction. Ces critiques viennent s'ajouter aux critiques externes de plus en plus nombreuses à l'égard de la politique non conventionnelle de la BCE et de ses effets secondaires négatifs. Les membres du Conseil des gouverneurs prennent peu à peu conscience de l'épuisement de l'arsenal de la BCE et les avis sont partagés quant à l'efficacité des récentes mesures de relance destinées à soutenir la croissance économique et à stimuler l'inflation. Nous avons révisé à la baisse nos prévisions d'inflation dans la zone euro pour 2019 et 2020 et nous maintenons par conséquent notre scénario d'une politique monétaire très accommodante de la BCE pour l'ensemble de l'horizon prévisionnel.

La récente réunion de la Fed a également révélé des divergences de vues sur l'avenir économique et monétaire incertain. Ainsi, certains gouverneurs de la Fed prônent une approche plus orthodoxe, essentiellement basée sur les indicateurs de l'économie intérieure. Malgré le ralentissement, la croissance économique américaine reste honorable et l'inflation est proche de l'objectif de 2%. Les gouverneurs 'orthodoxes' de la Fed ne voient donc aucune raison d'assouplir la politique monétaire. Un autre camp de la Fed, dont fait partie son président Jerome Powell, prêche la prudence depuis un certain temps déjà et prend davantage en compte les conséquences négatives possibles de l'évolution en dehors des États-Unis. La majorité des gouverneurs de la Fed ont finalement décidé de réduire le taux directeur de 25 points de base. Ce désaccord réduit la pertinence des prévisions de taux directeur de la Réserve fédérale. Pour l'instant, nous continuons de prévoir une nouvelle baisse de taux avant la fin de 2019, mais il ne devrait plus y en avoir en 2020 car il serait très inhabituel pour la Fed d'intervenir durant une année d'élections.

Encadré 2 - Tension sur le marché monétaire américain: plus qu'un simple incident technique?

À la mi-septembre, les marchés monétaires américains ont été très agités en raison du manque de liquidités à court terme. Les taux du marché monétaire se sont par conséquent envolés (figure E2), ce qui n'est pas souhaitable pour plusieurs raisons. Le bon fonctionnement du marché monétaire est en effet une condition de base pour un règlement harmonieux des transactions sur d'autres marchés, par exemple sur le marché obligataire. Les investisseurs se sont également souvenus que les tensions sur le marché monétaire avaient préfiguré la crise financière de 2008. Un taux du marché monétaire (trop) élevé perturbe en outre le mécanisme de transmission monétaire et mine quelque peu la confiance dans la Fed. Le taux a en effet dépassé le niveau jugé nécessaire par la Fed pour réaliser l'objectif de sa politique, à savoir un taux des fonds fédéraux dans la zone cible de 1,75% à 2,0%.

Suite à l'arrêt des achats nets d'obligations d'État dans le cadre de l'assouplissement quantitatif de la Fed (2014), et surtout après l'amorce par la Fed de la réduction prudente de son bilan en octobre 2017, les excédents de liquidités détenus par les banques américaines auprès de la Banque centrale américaine n'ont cessé de diminuer, celles-ci ayant moins d'argent disponible, en particulier pour les opérations du marché monétaire à court terme. En septembre, leur excédent s'est même mué en déficit. À première vue, cela étonne, car la Fed a laissé beaucoup de liquidités 'excédentaires' sur le marché, malgré l'arrêt de la réduction de son bilan. Les banques sont par ailleurs obligées de conserver des réserves de liquidités plus importantes dans le cadre du durcissement de la réglementation consécutif à la crise. Le Trésor américain engloutit en outre une grande quantité de liquidités dans l'augmentation des émissions d'obligations pour financer le déficit croissant du gouvernement Trump. Viennent enfin des facteurs temporaires. Ainsi, de nombreuses entreprises ont payé des impôts au Trésor, que celui-ci place (au moins temporairement) auprès de la Fed, ces liquidités étant de ce fait 'stérilisées'.

Dans un premier temps, la Fed a absorbé le déficit par le biais d'une série d'opérations de prise en pension ad hoc (liquidités contre obligations), soit sur une base quotidienne, soit à un peu plus long terme (14 jours). Une solution structurelle s'imposait toutefois, surtout durant la période précédant la fin de l'année, la demande de liquidités étant alors traditionnellement élevée. La Fed a annoncé qu'elle achèterait des certificats de Trésorerie à raison de 60 milliards USD par mois à partir d'octobre jusqu'au deuxième trimestre 2020, ce qui injectera de nouvelles liquidités dans le marché. Elle maintient également des opérations de prise en pension jusqu'à la fin de l'année. Elle affirme qu'en agissant de la sorte, elle a élaboré une solution technique au problème du marché monétaire, qui, malgré l'achat supplémentaire d'actifs, ne doit pas être interprétée comme une forme d'assouplissement monétaire telle que l'assouplissement quantitatif. D'autres le contestent et y voient une illustration du fait que la Fed n'a d'autre choix que d'injecter dans l'économie de plus en plus de liquidités par le biais de son bilan, même si, en pratique, cela conduit implicitement à une forme de financement monétaire de l'État. Qui a raison? La réponse à cette question pourrait faire l'objet d'un débat entre techniciens. Quoi qu'il en soit, il semble que le bilan de la Fed soit devenu un instrument plus important de l'arsenal des banques centrales, même lorsqu'il n'y a pas de crise profonde. Nous ne pouvons bien entendu qu'espérer que la Fed a raison de n'y voir qu'un problème technique car si tel n'est pas le cas....

Figure E2 - Augmentation inattendue du taux de prise en pension à un jour en septembre (taux du financement à un jour garanti, en %)

Source: KBC Economics, d'après la Federal Reserve Bank de New York

Tous les cours/prix, statistiques et graphiques historiques sont à jour, jusqu'au 14 octobre 2019 inclus, sauf indication contraire. Les opinions et prévisions fournies sont celles du 14 octobre 2019.