Perspectives Économiques juin 2021

Lisez la publication complète ci-dessous ou cliquez ici pour ouvrir le PDF.

- Les récentes données à haute fréquence suggèrent que la reprise dans les économies avancées est en cours. Associées à des développements favorables sur le front des virus et de la vaccination, ces données renforcent nos perspectives de croissance positives, en supposant que l'activité s'accélérera encore pendant les mois d'été. La reprise est néanmoins confrontée à des vents contraires, en grande partie dus à des pressions sur l'offre liées à des goulets d'étranglement. Nous continuons à penser que ces contraintes sont pour la plupart transitoires et qu'elles finiront par s'atténuer à mesure que les conditions de l'offre s'amélioreront sans faire dérailler la reprise économique post-pandémique.

- Bien que les premières données concrètes du deuxième trimestre dans la zone euro soient quelque peu mitigées, les indicateurs de confiance du mois de mai sont de bon augure pour la dynamique sous-jacente. Les derniers gains de confiance des entreprises suggèrent une reprise de l'activité des services et de l'industrie manufacturière, bien que cette dernière soit limitée par les perturbations généralisées de la chaîne d'approvisionnement. Nous réitérons notre point de vue selon lequel la reprise devrait décoller au deuxième trimestre et s'accélérer pendant le reste de l'année 2021, à mesure que les mesures de confinement sont levées et que la demande refoulée est libérée. Au total, nous prévoyons une croissance de l'économie de la zone euro de 4,1 % en 2021 et de 4,4 % en 2022.

- La reprise aux États-Unis bat déjà son plein, comme le suggère la publication finale des données du PIB du premier trimestre. Les récents indicateurs de confiance des entreprises indiquent une forte dynamique en cours, ce qui est cohérent avec notre vision d'un renforcement de la croissance du PIB réel au deuxième trimestre. Malgré les progrès impressionnants réalisés depuis le creux de la crise de la pandémie, le marché du travail est confronté à une série de problèmes d'offre et de demande, mis en évidence par quelques rapports d'emploi décevants. Dans l'ensemble, nous maintenons inchangées nos perspectives de croissance aux États-Unis pour 2021 et 2022, à 6,5 % et 4,0 %, respectivement.

- Les pressions inflationnistes à court terme se sont considérablement renforcées dans les économies avancées. Aux États-Unis, l'inflation globale continue de surprendre à la hausse et a atteint son plus haut niveau depuis 2008, tandis que les pressions sur les prix dans la zone euro se raffermissent également. Bien qu'il faille sans doute plus de temps que prévu pour que ces pressions s'atténuent nettement, nous pensons que l'inflation est actuellement principalement alimentée par des facteurs transitoires qui devraient s'estomper progressivement. Par conséquent, nous ne prévoyons pas de spirale inflationniste, mais les risques pour l'inflation au cours des prochains trimestres sont clairement orientés à la hausse.

- La BCE a maintenu une orientation de politique monétaire inchangée lors de sa réunion de juin, y compris une décision de poursuivre le rythme modestement accru des achats nets du PEPP pour le troisième trimestre de 2021. Nous maintenons l'opinion selon laquelle la BCE mènera une politique monétaire accommodante tout au long de notre horizon de prévision, soutenant des conditions de financement favorables. Entre-temps, la Fed a également laissé inchangée sa politique très accommodante lors de sa réunion de juin, mais a signalé que les taux d'intérêt allaient augmenter plus tôt et plus rapidement que prévu.

- Sur les marchés obligataires, les rendements des obligations souveraines dans les économies avancées se sont stabilisés après la forte hausse du début de l'année, mais nous pensons qu'il y a encore de la place pour une nouvelle hausse en 2021 et 2022. Sur les marchés des changes, le dollar américain a perdu du terrain depuis début avril, s'affaiblissant au-dessus de 1,20 EUR/USD. Nous prévoyons maintenant une trajectoire beaucoup plus faible pour le billet vert, qui devrait se déprécier au niveau de 1,26 d'ici la fin de 2021 et de 1,35 d'ici la fin de 2022.

Les récentes données à haute fréquence suggèrent que la reprise dans les économies avancées est en cours. Les indicateurs de sentiment continuent de s'améliorer rapidement, la confiance des consommateurs et des entreprises atteignant des sommets pluriannuels, ce qui laisse penser que la zone euro est en passe de rejoindre le boom de la croissance américaine au deuxième trimestre. Dans le même temps, les dernières enquêtes de conjoncture signalent une rotation sectorielle, la dynamique de l'activité passant de l'industrie manufacturière aux services. Le sentiment du secteur des services rattrape son retard, soutenu par la levée des restrictions et la réouverture progressive des économies, tandis que la confiance des entreprises dans le secteur manufacturier reste élevée des deux côtés de l'Atlantique, dans un contexte de forte croissance de la production et des nouvelles commandes.

Des vents contraires à la reprise post-pandémique

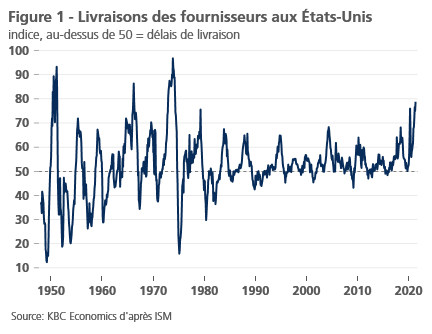

Les dernières données renforcent nos perspectives de croissance optimistes pour les États-Unis et la zone euro, en supposant que l'activité s'accélérera encore pendant les mois d'été. La reprise post-pandémique est néanmoins confrontée à certains vents contraires, principalement en raison des pressions sur l'offre liées aux goulets d'étranglement (voir également l'avis économique KBC du 27 mai). La vigueur de l'industrie manufacturière continue de s'accompagner de pénuries d'intrants et d'une hausse des coûts de production. Parallèlement à la hausse des frais d'expédition, les délais de livraison des fournisseurs se sont considérablement allongés, atteignant aux États-Unis des niveaux que l'on n'avait plus vus depuis les années 1970 (figure 1). En outre, la pénurie mondiale de puces affecte la production dans plusieurs secteurs, soulignant la dépendance de l'industrie à l'égard d'un petit groupe de fabricants de semi-conducteurs. La combinaison de la flambée des prix des intrants et de la bonne santé de la demande entraîne une hausse des prix à la production, alimentant les pressions inflationnistes dans les économies avancées.

Ces vents contraires ne modifient toutefois pas sensiblement notre évaluation des perspectives économiques. Certes, avec une croissance soutenue de la demande de biens finaux, il est peu probable que les perturbations de l'offre s'atténuent rapidement, ce qui pourrait entraîner des ralentissements dans la phase de reprise post-pandémique. Néanmoins, nous continuons à penser que ces contraintes du côté de l'offre sont pour la plupart transitoires et qu'elles finiront par s'atténuer à mesure que les conditions d'approvisionnement s'amélioreront sans faire dérailler la reprise économique. Un déplacement de la demande des biens vers les services devrait également contribuer à réduire quelque peu les déséquilibres entre l'offre et la demande à mesure que les économies continuent de se rouvrir.

Progrès de la vaccination mais risques de dégradation

En outre, la situation sur le front des virus s'améliore rapidement, les taux d'infection ayant nettement diminué par rapport aux pics atteints au début de 2021. Cette évolution est cohérente avec l'effet significatif des campagnes de vaccination : les États-Unis ont désormais vacciné plus de la moitié de la population (avec au moins une dose), tandis que les "quatre grands" de la zone euro ne sont que légèrement en retard grâce à l'intensification récente de l'effort de vaccination. En fait, les principaux pays de la zone euro vaccinent désormais à un rythme supérieur à celui atteint à un moment donné par le Royaume-Uni et à peine inférieur au pic brièvement atteint par les États-Unis en avril (figure 2). Dans ce contexte, nous pensons que l'assouplissement progressif des restrictions se poursuivra au cours des mois d'été, ouvrant la voie à une normalisation durable de l'activité économique.

Bien qu'une bonne partie de la population ait été vaccinée en Europe, une grande incertitude demeure quant à la propagation du virus. La plus grande préoccupation semble être le variant Delta qui se propage maintenant rapidement au Royaume-Uni. Le variant Delta semble plus transmissible que les autres souches, ce qui augmente le nombre de reproductions et le seuil de vaccination pour l'immunité collective. Associé à des signes de réticence à la vaccination, ce problème devrait rester une préoccupation constante pour les décideurs politiques, comme l'a souligné la décision du Premier ministre Johnson de reporter au 19 juillet la levée des dernières restrictions concernant la Covid-19, précédemment prévue pour le 21 juin. Sur une note positive, les données disponibles suggèrent que le variant Delta ne semble pas réduire de manière significative l'efficacité des vaccins existants, tant que les individus sont entièrement vaccinés.

Les risques pour nos perspectives économiques sont encore largement liés à l'évolution de la pandémie et au succès des campagnes de vaccination. L'émergence de nouveaux variants du virus Covid-19 constitue un risque majeur, en particulier si les vaccins disponibles s'avèrent inefficaces ou nettement moins efficaces. La possibilité d'une lassitude à l'égard de la vaccination est également un risque important qui pourrait retarder l'atteinte du seuil d'immunité collective. Face à l'incertitude persistante, nous maintenons trois scénarios : le scénario de base (une reprise progressive se renforçant à partir de H2 2021), auquel nous attachons une probabilité de 70% ; le pessimiste (une reprise perturbée et instable) avec une probabilité de 20% ; et l'optimiste (une reprise nette et forte dès H1 2021) avec une probabilité de 10%.

La reprise dans la zone euro s'accélère

L'économie de la zone euro s'est contractée moins que ce qui avait été initialement annoncé au premier trimestre, la publication finale du PIB ayant été légèrement révisée à la hausse, passant de -0,6 % en glissement trimestriel à -0,3 % en glissement trimestriel. En examinant les détails, on constate que la consommation des ménages a fortement baissé dans un contexte de dynamique virale défavorable et de fermetures strictes, tandis que l'investissement et la variation des stocks ont contribué positivement à la croissance globale. Une solide reprise des exportations a également soutenu l'activité, tandis que la vigueur des importations est le signe d'une demande croissante. Dans l'ensemble, les données définitives du PIB du premier trimestre ont confirmé la résilience de l'économie de la zone euro, en grande partie grâce aux ménages et aux entreprises qui ont su s'adapter à un environnement caractérisé par des restrictions de mobilité (voir l'encadré 1 : Toutes les économies ne sont pas égales face au virus Covid-19).

Dans le même temps, le premier lot de données concrètes du deuxième trimestre est apparu quelque peu mitigé. La production industrielle de la zone euro a augmenté de 0,8 % en glissement mensuel en avril, tandis que les ventes au détail ont chuté de 3,1 % en glissement mensuel, en raison de baisses en Allemagne et en France, où les mesures restrictives sur les magasins non essentiels ont été temporairement renforcées. Des mesures d'assouplissement substantielles ont toutefois été prises depuis lors, ce qui se reflète dans les bons résultats de mai de l'enquête de la Commission européenne sur la confiance des consommateurs. En conséquence, la confiance des consommateurs de la zone euro se situe désormais au-dessus de son niveau d'avant le virus pour la première fois (et est la plus élevée depuis mi-2018), ce qui montre des signes encourageants pour l'activité à court terme.

Encadré 1 - Toutes les économies ne sont pas égales face au virus Covid-19

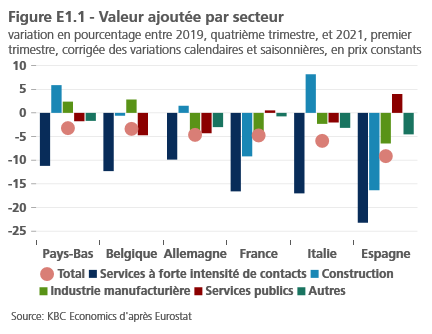

La pandémie de Covid-19 a touché toutes les économies du monde. Mais les dégâts économiques n'ont pas été les mêmes partout, y compris au sein de la zone euro. La figure E1.1 compare la valeur ajoutée dans les six plus grands pays de la zone euro au premier trimestre 2021 avec celle du quatrième trimestre 2019, le dernier trimestre avant la pandémie. La figure montre que la perte économique par rapport au quatrième trimestre de 2019 en Espagne était encore supérieure à 9 %, nettement plus élevée qu'aux Pays-Bas (3,2 %) et en Belgique (3,4 %).

La figure montre également l'impact sur les secteurs économiques. Comme prévu, les secteurs à forte intensité de contacts, notamment le commerce de gros et de détail, les transports, l'hôtellerie et les secteurs des arts et des loisirs, ont été les plus durement touchés dans tous les pays. Toutefois, l'impact sur ces secteurs est resté très variable d'un pays à l'autre. En Allemagne, la valeur ajoutée au premier trimestre 2021 n'a été inférieure que de 10 % à ce qu'elle était juste avant la pandémie, tandis qu'en Espagne, elle a été inférieure de plus de 23 %.

Ces différences peuvent être liées à la sévérité et à la durée des mesures de restriction des contacts prises pour contenir la pandémie. Mais ces mesures n'expliquent pas entièrement les différences. Selon la mesure de l'Université d'Oxford, la sévérité et la durée des mesures étaient, en moyenne, les plus faibles en Belgique et aux Pays-Bas au cours de la période allant de février 2020 à mars 2021. Toutefois, l'impact économique sur les secteurs à forte intensité de contacts y était un peu plus important qu'en Allemagne, où les mesures étaient généralement plus restrictives. Parallèlement, selon l'indicateur d'Oxford, les mesures en Espagne étaient plus restrictives que dans les autres pays, à l'exception de l'Italie. Toutefois, bien que les secteurs à forte intensité de contacts aient été fortement touchés en Italie, ils l'ont été moins qu'en Espagne. Ainsi, la nature des mesures de restriction des contacts et la manière dont les gens y font face ont probablement aussi joué un rôle dans l'impact économique.

Les différences à cet égard expliquent probablement aussi une partie de l'impact économique variable sur le secteur de la construction. D'autres facteurs, tels que des conditions météorologiques exceptionnelles, qui influencent très souvent le cours de l'activité de construction, de manière positive ou négative, peuvent également jouer un rôle. La performance relativement forte de la construction en Allemagne et aux Pays-Bas peut également être due en partie à l'effet d'entraînement du boom de la construction que ces deux pays ont connu juste avant la pandémie. En France, en revanche, l'activité de construction s'est ralentie juste avant le déclenchement de la pandémie. Ce ralentissement a probablement été accentué par la crise du Covid-19, d'autant que la fermeture des services publics français lors du premier verrouillage a pu retarder la délivrance de certains permis de construire.

L'impact économique global de la pandémie est déterminé par son impact sur les différents secteurs économiques. Mais les différences globales entre les pays reflètent également l'importance économique relative des secteurs fortement touchés par rapport aux secteurs moins touchés. Par exemple, le fort déclin de l'économie espagnole est dû à la forte contraction du secteur de la construction et surtout des services à forte intensité de contacts, mais aussi à la part économique relativement importante de ces deux secteurs dans l'économie espagnole.

Ces caractéristiques structurelles sont également importantes pour comprendre les différences d'impact de la pandémie du Covid-19 sur l'industrie manufacturière. En général, l'industrie a été particulièrement touchée lors de la première vague de la pandémie au printemps 2020. Au cours des vagues suivantes, la plupart des entreprises industrielles ont bien mieux réussi à concilier les exigences d'éloignement dues au virus avec la poursuite de leur activité économique. Stimulée en partie par la reprise du commerce international, une reprise du secteur manufacturier s'est amorcée dès le second semestre 2020.

Si l'on examine les différents secteurs industriels, le tableau est toutefois plus nuancé. La reprise de la production dans les secteurs de l'automobile, du textile et, dans une moindre mesure, de la chimie - secteurs qui étaient déjà en récession avant le déclenchement de la pandémie - a commencé à faiblir au cours des premiers mois de 2021. Cela n'est pas tant dû à la pandémie qu'aux ajustements structurels et, plus récemment, aux goulets d'étranglement de l'offre. En revanche, la production dans les secteurs tirés par les investissements, tels que la construction mécanique, la transformation des métaux et la fabrication d'équipements électriques, n'a cessé d'augmenter. Toutefois, c'est l'industrie pharmaceutique, entre autres, qui a enregistré les meilleurs résultats dans un passé récent. Cela ne semble guère surprenant dans le contexte des efforts déployés pour produire rapidement un vaccin Covid-19. Mais avant même que la pandémie n'éclate, l'industrie pharmaceutique était en plein essor et faisait donc figure d'exception par rapport à la récession du reste du secteur industriel.

Ces évolutions sectorielles divergentes sont à l'origine des changements de la valeur ajoutée manufacturière illustrés par le figure E1.1. Par exemple, le niveau relativement faible de la valeur ajoutée dans l'industrie manufacturière espagnole est également le résultat de la part relativement importante des secteurs industriels récemment peu performants dans l'industrie manufacturière espagnole. En revanche, les bonnes performances des industries belges et néerlandaises sont dues à la part importante de secteurs très performants, tels que les produits chimiques et surtout les produits pharmaceutiques, tandis que les secteurs plus faibles dans les deux pays ont un poids économique relativement faible. La performance globalement décevante de l'économie allemande au premier trimestre 2021 (voir texte principal) découle de l'observation que la reprise industrielle y est moins avancée que ce que l'on aurait pu attendre sur la base de la reprise du commerce mondial et des indicateurs de sentiment porteurs. Cela s'explique par le fait que la reprise de la production dans les secteurs manufacturiers axés sur l'investissement a été en partie neutralisée par l'atonie du secteur automobile, qui revêt une grande importance pour l'Allemagne.

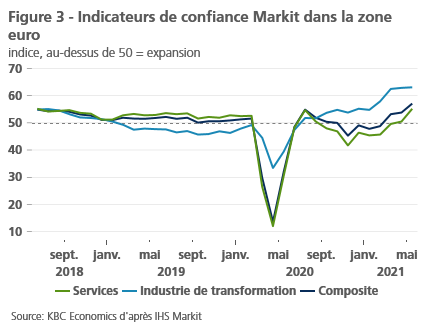

En outre, les récents gains de confiance des entreprises renforcent notre optimisme quant à la croissance de la zone euro au deuxième trimestre. L'indice PMI global a augmenté plus que prévu en mai, passant de 53,8 à 57,1, grâce au secteur des services qui a bénéficié de la réouverture dans la plupart des régions du bloc commun (figure 3). Du côté de l'industrie manufacturière, l'indice a atteint son niveau le plus élevé jamais enregistré, ce qui indique la poursuite de la vigueur cyclique de l'activité. En revanche, certains signaux indiquent que les perturbations généralisées de la chaîne d'approvisionnement commencent à freiner la production, notamment en Allemagne, où la production industrielle a reculé de 1,0 % en avril, le secteur automobile étant particulièrement touché par la pénurie mondiale de semi-conducteurs.

Nous pensons qu'une forte reprise s'amorce maintenant dans la zone euro, après une certaine léthargie au début du trimestre en cours. Par conséquent, nous maintenons notre point de vue selon lequel la reprise devrait décoller au deuxième trimestre et s'accélérer pendant le reste de l'année 2021, à mesure que les mesures de restriction sont levées et que la demande refoulée est libérée. En outre, le fonds de relance européen Next Generation est enfin devenu opérationnel et devrait commencer à verser des fonds aux États membres au cours du second semestre de cette année (voir également l'avis économique KBC du 8 juin). Au total, nous prévoyons désormais une croissance de l'économie de la zone euro de 4,1 % en 2021 (en légère hausse par rapport aux 3,9 % précédents en raison de la révision des données historiques), et de 4,4 % en 2022. Tout cela implique que la zone euro dans son ensemble devrait retrouver son niveau de production pré-pandémique au début de 2022.

L'économie américaine maintient une forte dynamique

Contrairement à la zone euro, la reprise économique aux États-Unis bat déjà son plein, comme le suggère la publication finale des données du PIB qui ont confirmé un taux de croissance annualisé de 6,4 % au premier trimestre. Ceci malgré les données des ventes au détail qui ont connu une baisse mensuelle en mai après une croissance mensuelle relativement stable en avril. Toutefois, il convient de noter que les derniers chiffres sont plus susceptibles d'être une correction après le bond exceptionnel de 10,7 % de la croissance en mars, dû aux mesures de relance, plutôt qu'un ralentissement important. Par rapport à l'année dernière, les ventes au détail affichent toujours une croissance à deux chiffres et nous prévoyons une forte consommation pour le reste de l'année, grâce à la réouverture en cours de l'économie, au sentiment toujours fort des consommateurs et à l'épargne record des ménages. Les données relatives à la production industrielle indiquent également que la reprise se poursuit, l'industrie manufacturière ayant augmenté de 0,9 % en rythme mensuel, en grande partie grâce à une hausse des assemblages de véhicules à moteur ; hors construction automobile, la production industrielle a augmenté de 0,5 % en rythme mensuel.

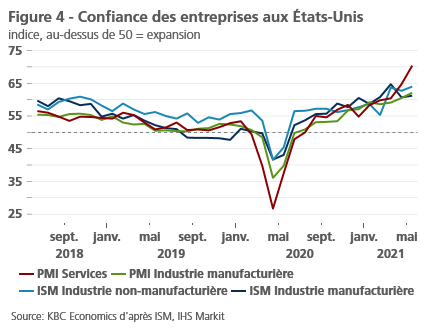

Dans le même temps, les récents indicateurs de confiance des entreprises font état d'une forte dynamique, ce qui est conforme à notre vision d'un renforcement de la croissance du PIB réel au deuxième trimestre. L'indice composite PMI de mai a atteint un niveau record de 68,7, avec des gains substantiels dans l'industrie manufacturière (62,1) et les services (70,4). De même, l'enquête ISM sur les services a atteint un nouveau record, dépassant les attentes dans un contexte de réouverture rapide de l'économie. Parallèlement, l'indice ISM de l'industrie manufacturière a également progressé en mai, stimulé par les nouvelles commandes et les stocks (figure 4). Néanmoins, le renforcement de l'indice composite masque des signes d'intensification des goulets d'étranglement de l'offre, ce qui se reflète dans les délais de livraison des fournisseurs qui continuent de s'allonger.

Par conséquent, les données entrantes donnent l'image d'une économie en accélération, limitée par des goulets d'étranglement persistants au niveau de l'offre. Outre les pénuries de semi-conducteurs et de certaines matières premières, de plus en plus de fabricants signalent des difficultés à recruter des travailleurs pour alimenter les chaînes de production. Cela suggère que le marché du travail américain connaît des déséquilibres notables - peut-être temporaires - entre l'offre et la demande. Après un gain décevant de 278 000 emplois en avril, la masse salariale a connu une hausse modérée de 559 000 emplois en mai, un peu plus faible que les attentes du consensus. Plus important encore, la participation de la population active est tombée à 61,6 %, ce qui indique que le marché du travail n'attire pas les travailleurs qui avaient quitté le marché pendant la pandémie. Cette situation est probablement due à plusieurs raisons, notamment l'effet de la prolongation des prestations de chômage, les perturbations scolaires et la garde continue des enfants (empêchant les parents de participer au marché du travail), ainsi que les retraites anticipées chez certains travailleurs âgés qui ont perdu leur emploi et ont décidé de quitter la population active.

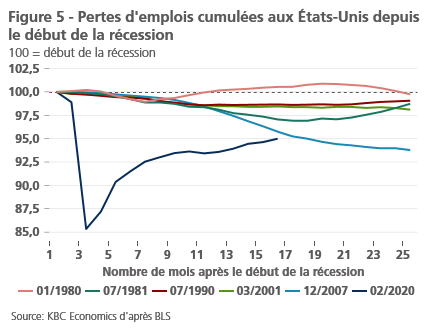

À la suite de la hausse de l'emploi enregistrée en mai, l'économie américaine a retrouvé aux deux tiers son niveau d'emploi d'avant la pandémie, avec un déficit de 7,6 millions d'emplois. Les progrès réalisés depuis le creux de la crise pandémique sont impressionnants, mais le déficit persistant est encore important par rapport aux récessions précédentes, ce qui laisse penser que le chemin vers une reprise complète prendra un certain temps (figure 5). L'important déficit d'emplois reste dans la ligne de mire de la Réserve fédérale, qui continue de mettre l'accent sur les améliorations du marché du travail, ce qui implique que de nouveaux progrès significatifs vers le plein emploi doivent être réalisés avant que la Fed ne commence à réduire son programme d'achats d'actifs.

Dans l'ensemble, notre évaluation des perspectives économiques américaines reste largement inchangée par rapport au mois dernier. Nous nous attendons à ce que la croissance du PIB réel s'accélère encore au deuxième trimestre et reste forte dans la seconde moitié de l'année, soutenue par un soutien budgétaire important et une demande refoulée. Par conséquent, nous maintenons nos perspectives de croissance pour 2021 et 2022 à 6,5 % et 4,0 %, respectivement. Cela implique que l'économie américaine est en passe de retrouver son niveau pré-pandémique dès le deuxième trimestre. En outre, nous continuons à signaler des risques à la hausse pour les perspectives du PIB en raison d'une demande refoulée plus forte que prévu de la part des consommateurs américains et de nouveaux plans de dépenses publiques.

Renforcement des pressions inflationnistes

À court terme les pressions inflationnistes se renforcent considérablement dans les économies avancées. La hausse des coûts de l'énergie et les effets de base, qui n'ont pas encore produit tous leurs effets, ont été l'un des principaux moteurs de l'inflation jusqu'à présent en 2021. En outre, l'"effet de réouverture" sur les prix globaux a été important, en particulier aux États-Unis et, dans une moindre mesure, dans la zone euro, où l'assouplissement des restrictions à la mobilité est retardé. Enfin, l'apparition de goulets d'étranglement généralisés du côté de l'offre a entraîné une hausse sans précédent des prix des intrants, les fabricants s'efforçant de répondre à la forte hausse de la demande, ce qui a encore alimenté les pressions inflationnistes.

D'une manière générale, les récentes impressions d'inflation se sont révélées un peu plus fortes que prévu, et il faudra probablement un certain temps pour que ces pressions s'atténuent nettement. Néanmoins, nous pensons que les pressions sur les prix finiront par s'atténuer lorsque les effets perturbateurs de la pandémie s'atténueront (c'est-à-dire une fois l'ouverture terminée) et que les goulets d'étranglement de l'offre commenceront à se dissiper. En d'autres termes, nous pensons que l'inflation est actuellement principalement alimentée par des facteurs transitoires qui devraient s'estomper progressivement.

Il est important de noter que le principal argument en faveur de la nature transitoire des pressions inflationnistes actuelles est l'abondance des capacités inutilisées qui ont été créées. Dans la zone euro, il y a environ 3,3 millions de travailleurs de moins qu'avant la pandémie, ce qui implique un déficit d'emploi important. Dans le même temps, nous continuons à penser que les forces structurelles qui pèsent sur l'inflation, telles que la mondialisation et le vieillissement, n'ont pas été éliminées par la pandémie. De grandes incertitudes demeurent quant au profil de l'inflation à venir et, bien que nous ne prévoyions pas de spirale inflationniste, les risques pour l'inflation au cours des prochains trimestres et probablement au-delà sont clairement orientés à la hausse.

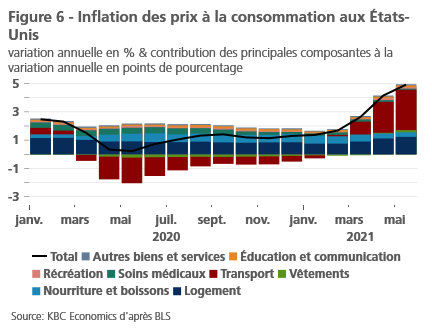

Aux États-Unis, l'inflation globale de l'IPC a de nouveau surpris à la hausse, passant de 4,2 % en glissement annuel en avril à 5,0 % en glissement annuel en mai, soit le niveau le plus élevé depuis 2008. Plus important encore, l'inflation de base a bondi à 3,8 % en glissement annuel, le taux le plus rapide depuis près de trois décennies (figure 6). Comme dans le cas des précédentes lectures de l'IPC, une grande partie du raffermissement est due à une poignée de catégories qui se sont avérées exceptionnellement sensibles aux pressions de réouverture, notamment les voitures d'occasion et les tarifs aériens. Nous pensons que l'inflation globale américaine pourrait avoir atteint ou être proche d'un pic en mai, mais qu'elle devrait rester ferme dans les mois à venir en raison des effets de base de l'énergie, de la poursuite de la réouverture, ainsi que des goulets d'étranglement persistants de l'offre. Les récentes surprises à la hausse (et, dans une moindre mesure, la hausse attendue des prix du pétrole) nous ont incités à revoir à la hausse les perspectives d'inflation aux États-Unis, en prévoyant désormais une accélération de l'inflation annuelle à 3,2 % (contre 2,8 % précédemment) en 2021, avant de se replier quelque peu à 2,3 % (contre 2,1 % précédemment) en 2022.

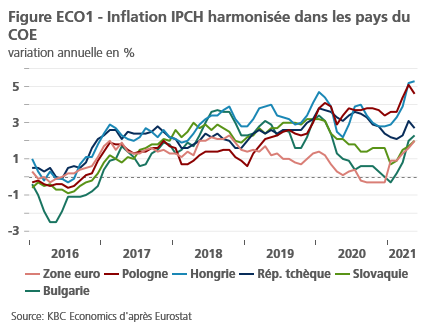

Entre-temps, l'inflation globale dans la zone euro s'est accélérée pour atteindre 2,0 % en glissement annuel en mai, contre 1,6 % en glissement annuel le mois précédent, principalement en raison d'un effet de base sur les prix de l'énergie. L'inflation de base, cependant, est restée relativement faible, avec une légère hausse de 0,2 % à 0,9% en glissement annuel. L'inflation globale dans la zone euro pourrait continuer à augmenter pendant l'automne. Cela sera dû au retard de la réouverture des économies de la zone euro, associé aux pressions continues sur les prix du côté de l'offre, ainsi qu'à l'annulation de la réduction de la TVA en Allemagne. Conformément à nos perspectives légèrement revues à la hausse en ce qui concerne les prix du pétrole, nous avons révisé nos perspectives d'inflation de 0,1 point de pourcentage à la hausse pour atteindre 1,8 % en 2021. Le recul de l'inflation globale à 1,4 % l'année prochaine est en grande partie une évolution technique liée à la stabilisation des prix du pétrole. Cela suggère également que nous n'envisageons pas une augmentation soutenue des pressions sur les prix à moyen et long terme.

La BCE reste dans un mode attentiste

Comme prévu, la BCE a maintenu inchangée l'orientation de sa politique monétaire lors de sa réunion de juin. Surtout, le Conseil des gouverneurs a indiqué que les discussions sur une éventuelle réduction de ses programmes d'achat d'actifs étaient prématurées à ce stade. Par conséquent, la banque centrale a maintenu inchangé le rythme des achats nets dans le cadre du programme d'achat d'urgence en cas de pandémie (PEPP) pour le troisième trimestre 2021, afin de préserver des conditions de financement favorables. La présidente de la BCE, M. Lagarde, a réaffirmé que la Banque centrale continuera à tirer parti de la flexibilité du PEPP, mais n'a pas proposé de feuille de route spécifique pour la sortie du PEPP.

Nous pensons que la BCE commencera à réduire le rythme des achats mensuels du PEPP à partir du début de l'année prochaine et qu'elle ne les prolongera pas au-delà de mars 2022. Dans le même temps, nous supposons que (une partie) du portefeuille PEPP restant sera " transféré " vers le programme d'achat d'actifs (PPA) - qui est actuellement ouvert et fonctionne à un rythme de 20 milliards d'euros par mois - afin de parvenir à une diminution plus progressive des achats d'obligations. Dans l'ensemble, nous pensons que la BCE devrait mener une politique monétaire très souple tout au long de notre horizon de prévision, ce qui signifie que la date de fin potentielle des achats nets dans le cadre du PPA, ainsi que le début de la normalisation des taux directeurs, ne sont pas attendus avant 2023.

Aux États-Unis, la Fed a également laissé inchangée l'orientation très accommodante de sa politique lors de sa réunion de juin. Toutefois, la Banque centrale a adopté un ton un peu plus hawkish, notamment en ce qui concerne le résumé actualisé des projections économiques. En conséquence, la trajectoire médiane projetée pour le taux directeur suppose désormais une normalisation plus précoce et plus rapide que prévu, avec deux hausses de taux d'ici fin 2023. Sur le front de l'inflation, le président de la Fed, M. Powell, a réaffirmé que le FOMC considère que la hausse de l'inflation reflète largement des facteurs transitoires, notamment les effets de base et ceux liés à la réouverture. De même, la Fed estime toujours que l'économie américaine doit faire des " progrès supplémentaires substantiels " avant que la banque centrale ne commence à réduire son programme d'achats d'actifs.

Sur le marché obligataire, les rendements souverains se sont stabilisés et se sont même quelque peu repliés après la forte hausse du début de l'année, malgré un raffermissement significatif de l'inflation. Nos perspectives pour les taux d'intérêt à long terme supposent une certaine marge de manœuvre pour un mouvement à la hausse sur notre horizon de prévision. Nous voyons le rendement des obligations du Trésor américain à 10 ans atteindre 2,15 % d'ici à la fin de 2021, puis 2,50 % d'ici à la fin de 2022. Dans la zone euro, le rendement du Bund à 10 ans devrait quitter le territoire négatif au troisième trimestre de 2021 et atteindre 0,4 % à la fin de 2022, en partant de l'hypothèse que le paysage politique allemand post-électoral - les Verts devenant un parti pivot - s'orientera vers une politique budgétaire plus expansionniste. Dans le contexte de l'abondance des liquidités de la BCE, nous maintenons notre opinion selon laquelle les spreads intra-EMU resteront à des niveaux modérés sur l'horizon de prévision, bien que des flambées transitoires liées aux cycles électoraux constituent des facteurs de risque possibles.

Sur le marché des changes, le dollar américain a perdu du terrain depuis début avril, s'affaiblissant au-dessus de 1,20 EUR/USD. Nous prévoyons maintenant une trajectoire beaucoup plus faible pour le billet vert, qui devrait se déprécier jusqu'au niveau de 1,26 d'ici la fin de 2021 et de 1,35 d'ici la fin de 2022. Cet affaiblissement prononcé résultera en grande partie du creusement des déficits jumeaux (voir l'encadré 2 : Les déficits jumeaux américains : pas encore de raison de s'inquiéter) et des besoins de financement correspondants. Ce n'est qu'après 2022 que le dollar américain retrouvera un peu de vigueur grâce au soutien des taux réels et convergera progressivement vers notre estimation de la juste valeur fondamentale autour de 1,30 EUR/USD.

Encadré 2 - Les déficits jumeaux américains : pas encore de raison de s'inquiéter

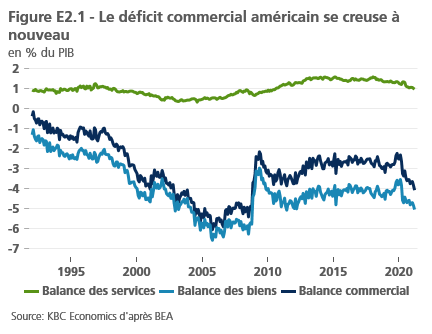

La balance commerciale américaine s'est à nouveau fortement détériorée récemment. Exprimée en dollars courants, elle a même atteint un nouveau record historique. Ce déficit est dû à un déficit de la balance commerciale des biens, qui ne peut être compensé par l'excédent que les États-Unis enregistrent sur la balance des services. En pourcentage du PIB, le déficit commercial semble toutefois moins inquiétant (voir figure E2.1). Il n'est pas encore aussi important que dans la période qui a précédé la crise financière et la grande récession.

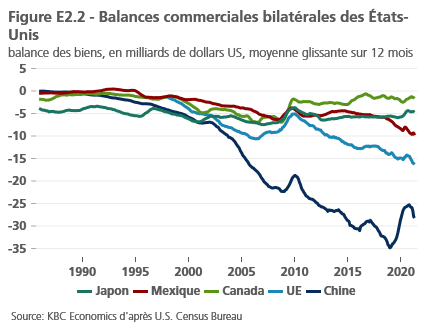

Le figure E2.2 présente la ventilation régionale du déficit commercial américain. Trois observations ressortent. Premièrement, depuis 2010, le déficit américain avec le Japon, exprimé en dollars courants, est resté pratiquement stable et à un niveau modéré. Le déficit avec l'UE, quant à lui, s'est régulièrement creusé sur la même période. En revanche, le déficit avec la Chine, en particulier, a fortement augmenté. Cette tendance avait déjà commencé en 2001, lorsque la Chine a rejoint l'Organisation mondiale du commerce. En partie en raison des tensions commerciales sous l'administration Trump, le déficit commercial américain avec la Chine a temporairement quelque peu diminué, mais depuis le début de 2021, il a repris sa tendance structurellement croissante.

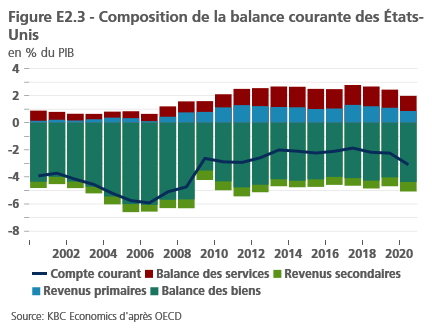

La balance commerciale américaine est également le principal déterminant de la balance courante américaine. Cette balance se détériore à nouveau. Le déficit de la balance courante est constitué des déficits de la balance des échanges de biens et des transferts internationaux, qui ne peuvent être compensés par les excédents de la balance des échanges de services et des flux de revenus primaires (figure E2.3).

Quel est le principal facteur à l'origine de ce déficit extérieur croissant ? D'un point de vue macroéconomique, la balance des comptes courants reflète principalement la différence entre l'épargne nationale totale (revenu moins consommation) et l'investissement national total par le gouvernement, les ménages et les entreprises. De ce point de vue, l'augmentation du déficit extérieur des États-Unis est déterminée par une hausse du taux d'investissement, qui s'accompagne également d'une baisse du taux d'épargne (tous deux en % du PIB). Selon les dernières prévisions du FMI, le taux d'investissement national américain augmentera de 0,7 point de pourcentage du PIB en 2021, tandis que le taux d'épargne national devrait diminuer de 0,3 point de pourcentage du PIB sur la même période. Il en résulte, toujours selon les chiffres du FMI, une augmentation du déficit de la balance courante d'un peu moins d'un point de pourcentage du PIB (0,8 %).

La baisse du taux d'épargne est, quant à elle, due en grande partie à la baisse du taux d'épargne du gouvernement. Le FMI estime que le déficit budgétaire de l'ensemble des administrations publiques atteindra 15 % du PIB en 2021. Ce manque d'épargne ne sera pas entièrement compensé par l'épargne des ménages et des entreprises. Au total, l'augmentation du déficit public et le déficit de la balance courante qui lui est lié conduisent donc au phénomène des "déficits jumeaux" pour l'économie américaine.

À ce stade, ces déficits jumeaux ne sont pas une source d'inquiétude. En particulier, le déficit de la balance courante n'est pas encore de la même ampleur que juste avant la crise financière. À l'époque, ces déséquilibres extérieurs pouvaient être considérés comme un signe avant-coureur de la crise internationale à venir. Néanmoins, il y a lieu d'être prudent. L'économie américaine s'appuie actuellement sur la confiance internationale dans le dollar américain en tant que monnaie de réserve, ce qui lui permet de financer sans heurts ses déficits extérieurs et budgétaires pour le moment. Le danger réside dans le fait que ces déficits deviennent trop importants ou qu'on les laisse perdurer trop longtemps. Dans ce cas, une baisse de la confiance internationale pourrait rapidement entraîner une hausse des taux d'intérêt américains et un dollar plus faible que ce que nous envisageons actuellement dans notre scénario pour 2021 et 2022.

Tous les cours/prix historiques, statistiques et graphiques sont à jour, jusqu'au 14 juin 2021, sauf indication contraire. Les positions et prévisions fournies sont celles du 14 juin 2021.