La BCE constate une évolution

Hier, la Banque d’Angleterre (BoE) a relevé son taux directeur de 25 points de base à 0,50 %. Et elle a sonné en même temps le début de la réduction progressive du bilan. La BoE ne réinvestira plus les fonds provenant des obligations d’État arrivées à échéance. Même le portefeuille des obligations d’entreprise sera allégé. Le taux a été rehaussé comme prévu, mais la hausse a failli être deux fois plus importante. Quatre des neuf membres ont en effet voté pour un relèvement de 0,50 pb.

La BoE se montre claire : l’inflation est trop élevée. Le pic attendu (avril) se trouve encore 2 pp au-dessus (7,25 %) de ce qu’elle prévoyait en novembre. Une hausse en grande partie due à des facteurs sur lesquels la banque centrale n'a quasiment pas d'emprise, comme les prix de l'énergie. Hier, le gouverneur, Andrew Bailey, n’a donc pas parlé d’un relèvement normal, guidé par la demande. Il s'agissait plutôt de choisir entre la peste et le choléra : soit intervenir, soit laisser courir l’inflation et le pouvoir d’achat des Britanniques s'éroder encore davantage. Ce dernier point avait déjà poussé à revoir le taux de croissance à la baisse pour cette année (3,75 % ; -1,25 pp) et la suivante (1,25 % ; -0,25 pp). En fait, le choix ne se pose plus. La banque centrale estime que l’économie pourrait tourner au-dessous de son maximum à la fin de son horizon de politique (2024). Si l’on traduit cela en politique monétaire, cela signifie un cycle de taux court mais puissant. Si la BoE suit le schéma tracé par le marché, le taux directeur atteindra 1,50 % au milieu de l’année prochaine, mais l’inflation sera, selon les estimations, toujours supérieure à l’objectif de 2 % à la fin 2023. Il s'agit d'un clin d'œil au marché monétaire britannique, qui a bien reçu le message. Celui-ci estime que le cycle aura lieu plus tôt que prévu et relève le pic à 1,75 % début 2023. Le processus de normalisation atteindra son prochain cap, un taux directeur de 1 %, dès le mois de mai. À partir de ce moment-là, la BoE va également se débarrasser activement des obligations d’État. Conséquence : une hausse considérable des taux d’intérêt sur l’ensemble de la courbe, de 9 à 11 pb, qui s'observe aujourd’hui surtout sur la partie courte. La devise britannique en a profité un moment, le cours EUR/GBP a testé le niveau de support de 0,828, mais n’a pas fait le poids face à un euro extatique après la BCE.

Christine Lagarde est venue, a lu son communiqué, puis s'est totalement éloignée du script. C'est du moins l'impression que cela a donné. Alors que le communiqué de presse ne contenait qu'une timide allusion à un possible changement de cap, le discours de la Française a changé du tout au tout pendant la séance de questions-réponses. Tout le monde au sein du comité s’inquiète de l’inflation et de l’impact que celle-ci a sur (les revenus de) monsieur tout le monde, d'autant plus que le ralentissement espéré en janvier n'a pas eu lieu et que les prix se sont même encore accélérés (5,1 %). Sherlock Lagarde a constaté que la situation avait évolué. Les raisons de cette évolution et les risques qui y sont liés doivent faire l'objet d'une analyse approfondie. La présidente a fait savoir que celle-ci aura lieu en mars, lorsque la BCE disposera de nouvelles prévisions. Cela pourrait avoir (pour citer Lagarde)/aura (notre interprétation) des conséquences sur la politique. On aura surtout remarqué que Lagarde a refusé de répéter qu’un relèvement de taux était "hautement improbable" cette année.

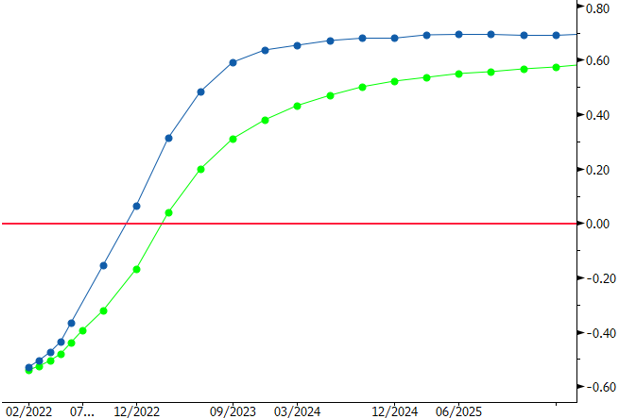

Nous nous attendons à ce que les prévisions d’inflation soient relevées au-dessus de l'objectif de 2 % en mars. Cela permettra à la BCE de mettre un terme à ses achats d’obligations nets au troisième trimestre. Un premier relèvement de taux de 25 points de base sera opéré plus tard dans l’année, ce qui portera le taux de dépôt à -0,25 %. Les risques haussiers par rapport à ce scénario sont aussi importants que réels. Les marchés sont, par exemple, positionnés de manière plus agressive et tablent déjà sur un taux à 0 % à la fin de l’année. Après la réunion de la BCE, les taux swaps européens à court terme ont grimpé de 15 pb et gagnent encore un peu de terrain aujourd’hui. Pour la première fois depuis 2015, la courbe est entièrement positive. La partie longue a grimpé de 9 pb. L’euro a quant à lui enfin reçu le feu vert de la banque centrale. Le cours EUR/USD a bondi au-dessus de 1,14, pour atteindre son niveau le plus élevé en trois mois. Dans l’intervalle, le cours EUR/GBP flirte avec le niveau de 0,85.

Courbes Euribor 3M avant et après la réunion de la BCE : le marché s’attend à un taux directeur positif fin 2022 !