Taux réels américains proches de 2 %

Les marchés des taux sont repartis à la hausse ce mois-ci. Les taux américains mènent la danse et ont leurs sommets cycliques en vue tant sur la partie courte que sur la partie longue de la courbe. Le taux à 2 ans a clôturé à deux reprises au-dessus de 5 % à la fin du printemps et tente de faire de même aujourd'hui. Il y a de l'espace pour cela. Les taux du marché monétaire américain évaluent la probabilité d’un nouveau relèvement de la Fed cet automne à à peine de 1/3. Pour la énième fois de ce cycle, ils vont à l’encontre de l’avis de la Fed et risquent de devoir faire machine arrière. Le procès-verbal de la réunion de juillet a montré que la banque centrale américaine n’avait pratiquement rien changé par rapport à juin, mois au cours duquel les gouverneurs individuels avaient présenté leurs nouvelles projections par rapport à la trajectoire du taux directeur. Pour deux des 18 membres, celui-ci avait déjà atteint son pic à l’époque. Ces deux mêmes gouverneurs ont de nouveau plaidé pour un statu quo en juillet, mais ils n'ont pas été entendus. Pour « certains » autres membres de la Fed, la politique est désormais suffisamment restrictive. En juin, quatre d'entre eux avaient ainsi plaidé pour un nouveau relèvement de taux cette année et celui-ci a été effectué en juillet. Mais la majorité des membres ont toujours les risques de hausse de l'inflation à l'œil et sont encore favorables à un resserrement de la politique. Il s'agit des 12 membres (2/3 e) qui, en juin, avaient encore défendu l'idée de deux relèvements supplémentaires en 2023. La semaine prochaine, le président de la Fed, Jerome Powell, et ses collègues, auront une belle occasion d'influer encore sur les attentes du marché lors du symposium annuel de Jackson Hole.

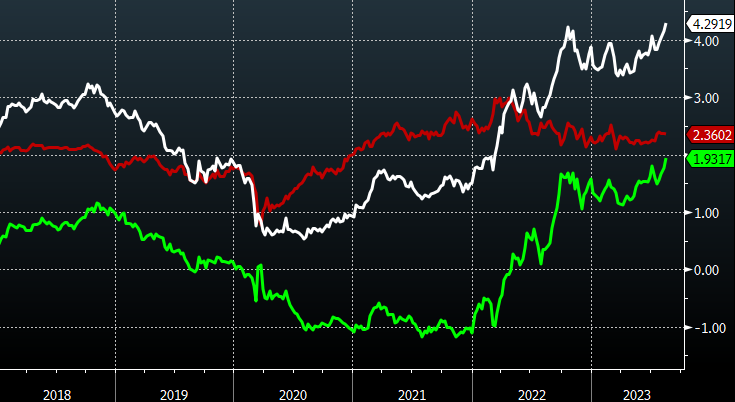

Le taux américain à 10 ans a franchi son précédent sommet de l'année de 4,2 % et a désormais son sommet cyclique de 4,33 % dans le viseur. Ce mouvement est dû à l'évolution du taux réel. Pour faire simple, le taux nominal équivaut à la somme du taux réel et des prévisions d’inflation (2,35 %). Or, le taux à 10 ans réel américain a augmenté pour la première fois depuis 2009 (!) au-dessus de 1,9 %. Au niveau du taux réel, trois facteurs jouent dans la même direction. Pour commencer, la croissance américaine est plus forte que prévu. Au début de cette année, l'idée selon laquelle l’économie allait tomber en récession en 2023 faisait l'objet d'un large consensus. Ces scénarios catastrophes ont depuis lors été abandonnés. À côté de cela,l'agence de notation Fitch a décidé de priver les États-Unis de sa note la plus élevée (AAA). La énième lutte politique autour du plafond de la dette et le dérapage des finances ont été la goutte d’eau qui a fait déborder le vase. Dans un même temps, le Trésor a annoncé son intention d'd’émettre davantage d’obligations cet automne dans le but de financer le déficit. Cela a logiquement débouché sur une prime de risque de crédit plus élevée, qui est comprise dans le taux réel. Enfin, le marché commence lentement mais sûrement à adhérer à l’idée de taux directeurs plus élevés pendant encore plus longtemps. Il table sur un taux directeur à 5 % au milieu de l’année prochaine. Bien que nous pensions qu'il sera à ce moment-là encore trop tôt pour procéder à des abaissements de taux, les attentes du marché étaient jusqu’il y a peu encore nettement inférieures. En ce qui concerne le taux neutre (taux d’équilibre théorique en cas de croissance tendancielle, de plein emploi et d'inflation stable proche de l’objectif), le consensus évolue aussi prudemment. Il est probablement supérieur aux 2,5 % que la Fed avance depuis près de 5 ans. En juin, un record de 7 membres de la Fed sur 18 avaient évoqué un taux d'au moins 2,625 %. Lors de la prochaine mise à jour en septembre, il ne faudra donc pas grand-chose pour que les prévisions soient officiellement adaptées.

Mathias Van der Jeugt, salle des marchés KBC

Taux américain à 10 ans : taux nominal (blanc), taux réel (vert) et prévisions d’inflation (rouge).