La Fed fait une pause (trop tôt?)

La décision prise hier par la Fed n’a rien eu de vraiment surprenant. Powell et ses collègues ont relevé le taux directeur de 25 pb. La fourchette cible du taux du marché monétaire s’élève ainsi à 5%-5,25%. La justification aussi était déjà connue: l’économie connaît une croissance modérée, mais la création d’emplois se poursuit à un rythme soutenu. En même temps, l’inflation reste beaucoup trop élevée. Jusque-là, rien de nouveau.

Cependant, la question n’était pas ce que la Fed ferait ce mois-ci, mais ce qui va suivre. À ce niveau, il est clair qu’un changement est à l’œuvre, bien que les interprétations varient. Pour Powell, la politique actuelle est suffisamment stricte, ou presque: à partir d’ici, d’une réunion à l’autre, selon les données, la Fed examinera le caractère opportun ou non d’autres relèvements de taux. En soi, les turbulences dans le secteur bancaire américain entraînent un nouveau resserrement des conditions financières et freineront encore davantage la croissance et l’inflation. Mais jusqu’à nouvel ordre, des abaissements de taux ne sont pas à l’ordre du jour. L’inflation est beaucoup trop élevée pour cela, tandis qu’une véritable récession peut probablement être évitée. En somme, Powell s’efforce de convaincre le marché que la Fed prend une pause, mais ne désarme pas (‘hawkish pause’).

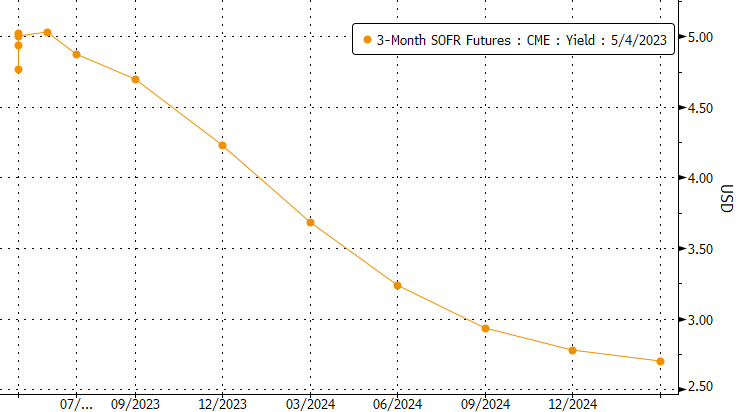

Or depuis un certain temps, le marché a une tout autre lecture des événements. Et cela n’a absolument pas changé depuis hier, au contraire même. Pour les investisseurs, le cycle des taux est mort et enterré. L’impact progressif des relèvements précédents et le resserrement des conditions de crédit dû aux tensions dans le secteur bancaire américain menacent de déboucher sur une récession. C’est pourquoi la Fed devrait rapidement revenir sur ses pas et abaisser les taux dès la fin de l’été. Selon cette interprétation, nous aurions en réalité assisté hier à un dernier relèvement (ou ‘dovish hike’).

Certes, tout est dans la nuance, mais qui aura raison? Hier, Powell nageait en tout cas à contre-courant et a aussitôt été confronté à une parade. Après la fermeture du marché, les taux se sont à nouveau fortement repliés après l’annonce qu’une autre banque régionale (PacWest) devrait peut-être faire face à une restructuration. Powell avait pourtant indiqué qu’après les récentes opérations de sauvetage, les turbulences bancaires étaient sous contrôle. En fin de compte, les taux américains sont retombés à 15 pb. Et vu l’origine étatsunienne de ces remous financiers, le dollar aussi s’est retrouvé sous pression. Le cours EUR/USD a flirté avec son sommet annuel de 1,1095.

À court terme, le marché ne renoncera pas si vite à ses positions (spéculation d’un abaissement imminent des taux). Nous restons pourtant d’avis qu’il s’accroche trop à ‘l’ancien paradigme’ d’une politique monétaire souple qui compense tout ralentissement de la croissance et/ou le moindre signe de tensions financières. Tant que l’inflation reste élevée, ce sera difficile. Cette semaine, nous avons déjà eu deux démonstrations du fait qu’une pause n’est pas forcément le signe avant-coureur d’un abaissement des taux. En effet, après une brève interruption, la banque centrale australienne (RBA) a relevé son taux directeur de 25 pb. Et hier, après une pause de près d’un an, nous avons assisté à un relèvement ‘surprise’ des taux de la banque centrale tchèque (CNB). Il serait réducteur de comparer la Fed à la CNB ou à la RBA. Mais ce sont bien les signes que les temps et la fonction de réaction des banques centrales sont en train de changer.

Courbe SOFR: le marché monétaire se persuade que le cycle des taux est en train de s’inverser. À tort ou à raison?