Virage de la Fed, qui préfère attendre

La Fed a tenu sa première réunion de politique de 2019 hier. Dans leur communiqué, Powell & Co ont inscrit quelques résolutions surprenantes pour cette nouvelle année. La politique de la banque centrale américaine est entrée dans une nouvelle phase.

Ces derniers mois, la Fed et les marchés ont eu des prévisions très divergentes en ce qui concerne la politique de la banque centrale. Jusqu'à hier, la Réserve fédérale estimait que l'économie se portait bien et allait encore pouvoir supporter deux hausses de taux supplémentaires cette année et une autre l'année prochaine. À une question sur la réduction de la taille du bilan posée lors de la conférence de presse de décembre, Powell avait répondu que le processus était sur pilotage automatique et allait pouvoir se poursuivre tranquillement. La Réserve fédérale a néanmoins récemment admis qu'elle allait de plus en plus agir en fonction des données publiées. Six semaines après sa dernière réunion, la banque adopte un tout autre discours.

Oui, l'économie américaine se porte toujours bien et cette situation pourrait même encore durer. Mais la conclusion de la Fed est néanmoins totalement différente aujourd'hui. Les incertitudes sont actuellement nombreuses avec notamment le Brexit, le conflit commercial entre les États-Unis et la Chine et la fermeture partielle des services fédéraux américains. Des enjeux dont l'impact est difficile à évaluer. Et ces problèmes ne vont vraisemblablement pas disparaître du jour au lendemain. C'est la raison pour laquelle la Fed a décidé d'adopter une position attentiste. Après le récent ralentissement de l'inflation (surtout à cause de la chute des prix pétroliers), la Fed n'a aucune raison de se presser. Tout est encore possible, mais les relèvements de taux ont provisoirement été reportés sine die. Si tout se passe bien, un nouveau resserrement pourrait être envisagé à la fin de l'année. Mais en cas de scénario moins favorable, une baisse de taux pourrait tout aussi bien être envisageable. "Patience" est donc devenu le nouveau mot d'ordre. Le marché avait déjà renoncé à l'idée de nouveaux resserrements et s'attend grosso modo à une baisse de taux l'année prochaine. Le fossé entre la Fed et les marchés est désormais en grande partie comblé. Inutile de préciser qui a eu gain de cause et qui a dû mettre de l'eau dans son vin.

Autre "détail" important: la normalisation/réduction de la taille du bilan de la Fed sera moins importante que prévu jusqu'à présent. Il restera donc plus de liquidités sur le marché. Powell pourrait évoquer de nombreuses raisons "techniques" très valables, mais le marché retient surtout la "conclusion finale": la politique restera (beaucoup) plus souple que prévu précédemment. Dans le passé, il a souvent été question du "Greenspan put", du "Bernanke put" ou du "Yellen put". Des expressions qui signifient que la Fed est prête à apporter (trop?) rapidement son aide à l'économie et aux marchés, via une politique monétaire accommodante, en cas d'instabilité. Hier, Jerome Powell a également gagné sa place parmi ces "amis du marché".

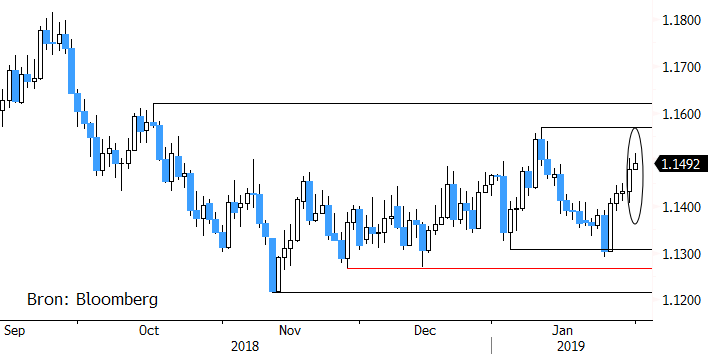

Les marchés ont réagi tout à fait logiquement. Les taux courts se sont repliés et la courbe est devenue plus raide. Les bourses ont accueilli favorablement cette nouvelle "option put". Le dollar a reculé d'un cran. Le cours EUR/USD tente de rompre la barre de 1,15, mais cela ne se fait pas sans difficultés. Les données publiées en Europe ne sont en effet pas non plus convaincantes. La semaine passée, Draghi & Co ont également fait un pas en direction d'une position plus attentiste. Mais vu l'ampleur de la volte-face opérée par la Fed, on pourrait logiquement s'attendre à ce que le repositionnement au détriment du dollar se poursuive. Pour la paire EUR/USD, le prochain niveau de résistance important se situe à 1,1621. Si le cours n'atteint pas ce niveau, nous considérerons alors cela comme un signe de méfiance des marchés à l'égard de la croissance en Europe (et, par extension, de la croissance mondiale hors États-Unis). Espérons que nous n'en arrivions pas trop rapidement à ce scénario.

Figure - Le cours EUR/USD teste la zone de 1,15 après la sortie accommodante de la Fed. Peut-il encore aller plus loin?