Un calme interpellant...

Le président de la Réserve fédérale américaine Jerome Powell a pris la parole lors d'une conférence de la Fed d'Atlanta cette nuit. Ce dernier s'est surtout concentré sur le risque d'endettement des entreprises, en particulier les dettes au risque plus élevé. Le marché était également curieux de savoir quelle était la position du président de la Fed par rapport au conflit commercial.

Sur la question de l'endettement des entreprises, Powell a tenu un discours nuancé. Pouvait-on s'attendre à autre chose de la part d'un homme dans sa position? La Fed avait déjà auparavant mis en garde contre la multiplication des dettes d'entreprise de moindre qualité. Leur nombre a d'ailleurs particulièrement augmenté l'année passée. Tout en reconnaissant certains parallèles avec la période qui avait précédé la crise de 2008 (notamment la restructuration de ces dettes dans d'autres produits), Powell a tout de même indiqué que les régulateurs avaient tiré les leçons du passé. Les stress tests ont ainsi rendu les banques plus résistantes aux chocs économiques. Powell n'observe pas non plus d'excès financiers comme ceux que nous avons connus lors de la crise immobilière et hypothécaire de 2008.

Le marché était cependant surtout intéressé par la position de Powell vis-à-vis du conflit commercial et de ses conséquences sur la politique de la banque centrale. Le marché estime pour le moment que la dernière hausse de taux de ce cycle de resserrement est derrière nous et que Powell n'aura d'autre choix que d'abaisser les taux, peut-être déjà au second semestre de cette année. Le président Trump aimerait aussi que la Fed donne un petit coup de pouce à l'économie à l'approche des élections de 2020. Mais Powell ne se laisse pas intimider. Réaliste, il admet que même la Fed a difficile à évaluer les conséquences du conflit commercial. Pour le moment, les chiffres ne sont pas de nature à faire sortir la banque de sa position attentiste.

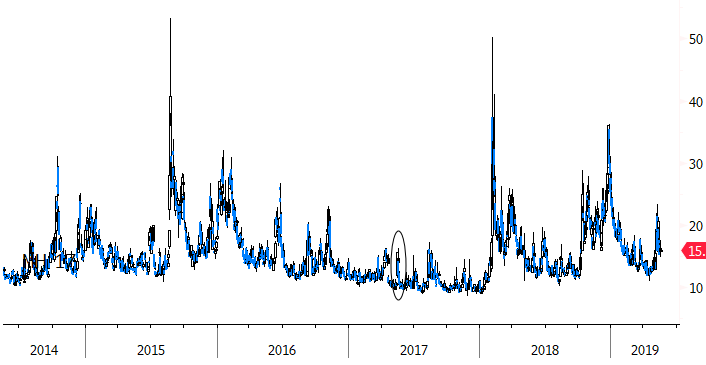

Dans un sens, la position de la Fed se retrouve aussi sur les marchés. Ces derniers ne savent pas non plus vraiment sur quel pied danser par rapport aux retournements de situation imprévus qui ont lieu dans le cadre de la guerre commerciale et qui font penser à une procession (inversée) d'Echternach (deux pas en avant et trois en arrière). Comme l'illustrent d'ailleurs parfaitement les derniers rebondissements en date. Il y a deux semaines, un accord commercial entre la Chine et les États-Unis semblait encore à portée de main. Mais la semaine passée, les investisseurs ont de nouveau été pris de court par l'annonce de nouveaux droits de douane et les mesures de rétorsion qui en ont découlé. Un constat plus ou moins identique peut également être fait vis-à-vis des mesures prises par le gouvernement américain à l'encontre de Huawei. La semaine passée, de strictes restrictions ont ainsi été imposées aux entreprises américaines, mais ces restrictions ont de nouveau été (légèrement) adoucies cette nuit. Les bourses ont certes réagi, mais de façon (étonnamment) très ordonnée. Les marchés des taux et des changes n'ont en revanche quasiment pas bougé. Les investisseurs en ont visiblement assez d'ajuster leurs positions à chaque soubresaut pour devoir finalement revenir en arrière le jour suivant. Comme pour la Fed, il est quasiment impossible pour les investisseurs d'évaluer les répercussions (économiques) du conflit commercial et de savoir qui sera le plus touché. La Chine? L'Europe? Ou les États-Unis vont-ils finalement devoir payer la monnaie de leur pièce? En principe, une faible volatilité doit être considérée comme un signe favorable, témoin d'une situation calme. Dans le contexte actuel, ce manque de réaction nous laisse cependant un sentiment étrange. La fonction de réaction des marchés par rapport au conflit commercial commence à ressembler à ce que nous avons observé/ce que nous observons avec les marchés britanniques/la livre vis-à-vis du Brexit. Reste à savoir si cette faiblesse de la volatilité est tenable. Il est très probable que nous nous approchions ou que nous ayons déjà passé le point où les dommages sur la croissance restent limités/gérables (y compris pour les États-Unis). Nous pouvons dès lors comprendre pourquoi le marché continue d'anticiper des "mesures conservatoires" de la Fed (et de certaines autres banques centrales) visant à soutenir l'économie dans un avenir pas si lointain.

Figuur - L'indice de volatilité VIX reste faible malgré la guerre commerciale. Un faux sentiment de calme?