Le marché européen du logement attendu moins bon en 2021

La dynamique des prix toujours forte sur les marchés européens du logement au cours du premier semestre 2020 a surpris sur fond de la pire crise économique de l’après-guerre. Outre les taux d’intérêt très bas, cela était dû au soutien des gouvernements qui ont limité la perte de revenus des ménages touchés par la pandémie. L’intérêt des investisseurs pour l’immobilier a également soutenu le marché. Il est possible que la détérioration du climat sur le marché du travail européen entraîne une correction des prix de l’immobilier avec un certain retard en 2021. La question de savoir si et dans quelle mesure les prix vont baisser dans les différents pays de l’UE reste très incertaine et dépend également de la mesure dans laquelle leur marché immobilier est actuellement surévalué. À mesure que la pandémie s’atténuera et que les économies européennes se redresseront, il est probable que les prix de l’immobilier augmenteront à nouveau dans la plupart des pays à partir de 2022.

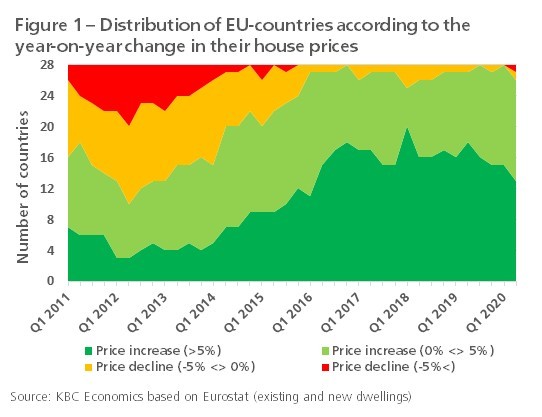

Malgré la grave crise du Covid-19, le marché européen du logement a continué à enregistrer de bons résultats au cours du premier semestre 2020. Selon les derniers chiffres disponibles d’Eurostat, les prix des maisons existantes et neuves dans l’Union européenne (UE) ont augmenté respectivement de 5,2 % et de 4,7 % au premier et au deuxième trimestre par rapport à l’année précédente. C’est plus que l’augmentation des prix de 4,3 % en 2019. Dans treize pays de l’UE, les prix ont encore augmenté de plus de 5 % par rapport à l’année précédente au deuxième trimestre (figure 1). Seuls deux pays, Chypre et la Hongrie, ont enregistré une baisse des prix. Bien qu’elle soit encore très forte, la dynamique de la hausse des prix au niveau de chaque pays semble s’être quelque peu affaiblie récemment. Le nombre de pays enregistrant de fortes hausses de prix (supérieures à 5 %) est en baisse depuis plusieurs trimestres consécutifs, et au deuxième trimestre 2020, les hausses de prix ont ralenti dans une grande majorité de pays (soit 20).

Le fait que le marché du logement soit resté en assez bonne santé dans des conditions économiques difficiles est dû aux taux d’intérêt très bas et au soutien des revenus dont les citoyens concernés ont bénéficié dans la plupart des pays (grâce, entre autres, aux systèmes de subventions salariales et de chômage temporaire). Cela a permis de rendre l’immobilier plus abordable. En outre, la combinaison de taux d’intérêt bas et d’un climat économique incertain a alimenté l’intérêt des investisseurs pour l’immobilier. Outre la forte demande, l’envolée des prix sur le marché européen du logement est également due à la lenteur de l’ajustement de l’offre de logements. L’enquête mensuelle de la Commission européenne sur les entreprises de construction montre que les contraintes d’approvisionnement sont restées fortes dans de nombreux pays tout au long de l’année 2020. Il s’agit notamment de pénuries de main-d’œuvre dans le secteur de la construction, mais aussi de restrictions liées aux mesures de confinement dans le contexte de la crise du Covid-19.

La persistance d’un marché immobilier européen fort dans un contexte de crise grave soulève la question de savoir si le marché va surchauffer et si le ralentissement limité de la dynamique des prix que l’on observe dans la plupart des pays va finalement entraîner une correction des prix. Dans le même temps, la crise Covid-19 augmente le chômage effectif presque partout. Dans ses dernières prévisions, la Commission européenne prévoit que le taux de chômage dans l’UE atteindra 8,6 % en 2021, soit une augmentation de près de 2 points de pourcentage par rapport à 2019. Le choc sur les revenus que cela entraînera pèsera sur la capacité des familles à acheter une maison. D’autre part, la persistance de taux d’intérêt bas et la disparition progressive de la pandémie (l’incertitude qui l’entoure) pourraient soutenir le marché du logement. Néanmoins, les prix de l’immobilier dans l’UE pourraient se corriger dans l’ensemble en 2021.

Les marchés de l’UE sont-ils surévalués ?

La baisse éventuelle des prix dans les différents pays de l’UE et son ampleur dépendent de leur évaluation par le marché. Après tout, l’existence d’une surévaluation (substantielle) du marché du logement comporte le risque que la correction des prix attendue s’accentue (considérablement). L’expérience de pays tels que l’Espagne et l’Irlande, où le marché a été durement touché par la crise financière, montre que la correction peut même être si profonde que la surévaluation se transforme en sous-évaluation. Un tel scénario d’explosion et de récession sur le marché du logement s’est avéré avoir un impact très négatif sur l’économie au sens large dans les pays concernés.

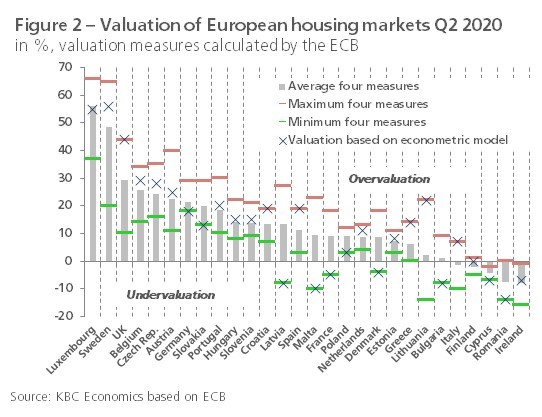

Les quatre mesures d’évaluation que la Banque centrale européenne (BCE) calcule chaque trimestre pour les marchés du logement de l’UE montrent de grandes différences entre les pays (figure 2). Au Luxembourg et en Suède en particulier, mais aussi au Royaume-Uni (qui n’est plus un État membre de l’UE, mais qui est représenté ici), en Belgique, en République tchèque et en Autriche, la moyenne de ces mesures indique une surévaluation significative au deuxième trimestre 2020. À l’autre extrême, la Finlande, Chypre, la Roumanie et l’Irlande sont les pays où cette moyenne indique une sous-évaluation du marché. Les résultats s’appliquent également spécifiquement à l’évaluation de la BCE basée sur un modèle économétrique (une des quatre mesures), qui est généralement considéré comme le plus fiable. Cette approche de modèle estime un prix d’équilibre en utilisant des déterminants fondamentaux (revenu, taux d’intérêt, parc immobilier…). Si le prix enregistré s’en écarte, le modèle indique une sous-évaluation ou une surévaluation.

Un avantage de l’approche économétrique est qu’elle permet de prendre en compte plusieurs déterminants potentiels des prix de l’immobilier. Toutefois, la BCE ne fournit pas d’informations détaillées sur ceux qui sont exactement utilisés pour les modèles des différents pays. Nous savons que les variables prises en compte peuvent varier d’un pays à l’autre, en fonction, entre autres, de leur disponibilité sur une série temporelle suffisamment longue. Par exemple, ce n’est peut-être pas le revenu disponible des ménages mais, à titre d’approximation, le PIB par habitant qui est inclus dans le modèle. En moyenne, les marchés du logement des pays de l’UE ont été surévalués de 12,5 % au cours du deuxième trimestre 2020 selon l’approche du modèle de la BCE. Ce chiffre est supérieur de 14,1 points de pourcentage à celui du premier trimestre, ce qui suggère que la forte correction du PIB pèse sur l’approche. En raison du soutien des pouvoirs publics, les revenus des ménages ont partout diminué bien moins que le PIB, ce qui laisse penser que la surévaluation effective n’a pas augmenté autant que les modèles de la BCE le suggèrent. Par exemple, notre propre modèle d’approche pour le marché belge du logement, basé sur le revenu disponible des ménages, estime la surévaluation à 10 % au deuxième trimestre 2020, contre 6 % au premier trimestre. Ce chiffre est nettement inférieur à la surévaluation de 29 % indiquée par le modèle de la BCE pour le marché belge (qui était de 5 % au premier trimestre).

Outre les estimations incertaines de l’évaluation du marché, les conséquences encore incertaines de la crise Covid-19 signifient également que pour le moment, il est très difficile de savoir si et dans quelle mesure les prix de l’immobilier dans les différents pays de l’UE vont baisser au cours de la période à venir. Pour la Belgique, nous considérons qu’une telle baisse (temporaire) est probable et nous l’estimons actuellement à 3 % en 2021. Toutefois, à mesure que la pandémie s’atténue et que les économies européennes se redressent progressivement, il y a également de plus grandes chances que (la plupart) des marchés du logement dans l’UE retrouvent une évolution positive des prix à partir de 2022.