Perspectives économiques juillet 2019

Table des matières

Lisez la publication complète ci-dessous ou cliquez ici pour ouvrir le PDF.

- Ces dernières semaines, le climat économique a été dominé par la crainte d'un affaiblissement général de l'économie mondiale. Les marchés financiers s'attendaient à ce que les principales banques centrales prennent de nouvelles mesures de relance, ce qui a entraîné une baisse des taux à long terme.

- Malgré la détérioration des perspectives, le tableau global de l'économie reste mitigé. Le secteur manufacturier demeure atone, mais les secteurs des services résistent relativement bien. Dans certains pays de la zone euro, la confiance semble se stabiliser, mais la tendance ne s'est pas encore inversée. Cela donne à penser que la croissance du PIB réel du deuxième trimestre aura été nettement plus faible que celle du premier trimestre, qui avait été exceptionnellement vigoureuse. Une amélioration significative dans un avenir proche reste également assez peu probable. Ce tableau est conforme à notre scénario de croissance et d'inflation pour la zone euro.

- L'économie américaine a récemment enregistré de solides performances sur le marché du travail, mais d'autres indicateurs montrent un ralentissement sous-jacent de la croissance. L'essoufflement mondial de la dynamique économique et le caractère cyclique tardif de l'économie américaine confortent notre scénario du ralentissement progressif du rythme de la croissance US.

- Le cessez-le-feu temporaire dans la guerre commerciale entre les États-Unis et la Chine réduit le risque d'une escalade à court terme, mais il n'accroît pas nécessairement les chances d'un accord dans un avenir proche. Entre escalade et détente, le conflit devrait selon nous se poursuivre pendant un certain temps encore. L'apaisement des tensions entre les États-Unis et la Chine ouvre en outre la porte à de nouveaux conflits commerciaux ailleurs dans le monde.

- Les marchés financiers misent de plus en plus sur un nouvel assouplissement de la politique des grandes banques centrales. Cette attente se nourrit essentiellement de la communication qu’elles ont faite au cours des dernières semaines. Nous tablons également sur un assouplissement de la politique de la Fed (deux abaissements de taux) et de la BCE (un nouveau programme d'assouplissement quantitatif) visant à éviter un véritable effondrement économique. Le contexte international s'en trouve par conséquent modifié pour les autres banques centrales. En ce qui concerne l'Europe, cela signifie que nous pensons désormais que la Banque centrale tchèque va laisser son taux directeur inchangé, tandis que la Banque centrale hongroise reportera la normalisation de sa politique.

Pas de reprise dans l'industrie manufacturière

Malgré l'affaiblissement mondial de l'industrie manufacturière, les secteurs des services de la zone euro résistent bien. L'indice de confiance des directeurs d'achats (PMI) est passé de 52,9 à 53,6 en juin, tandis que l'indicateur de la Commission européenne sur la confiance des entreprises dans le secteur des services s'est stabilisé depuis le début de l'année. Ces résultats relativement bons contrastent vivement avec la faiblesse persistante de l'industrie manufacturière. Celle-ci se reflète dans la confi-ance des chefs d'entreprise dans la plupart des grands pays de la zone euro, à l'exception de la France, ainsi que dans l'atonie des données d'activité. En Allemagne, l'industrie manufacturière continue de décevoir. La production industrielle y a enregistré un léger redressement en mai (de 0,3% en glisse-ment mensuel), mais celui-ci reflète surtout la volatilité mensuelle des chiffres. Les ventes et les nouvelles commandes ont encore baissé.

Des signes montrent en outre que l'affaiblissement de l'industrie manufacturière commence à s'étendre aux secteurs davantage orientés vers le marché intérieur. Récemment, la confiance des consommateurs a fléchi, alors que la consommation était longtemps restée le maillon fort de l'écono-mie mondiale. Des chiffres décevants ont également été publiés sur la croissance des ventes au détail.

Le taux de croissance du PIB réel du deuxième trimestre devrait par conséquent être sensiblement inférieur au taux étonnamment élevé du premier trimestre. La reprise attendue au troisième trimes-tre sera également limitée. Cette évolution est toutefois conforme à notre scénario de croissance et d'inflation dans la zone euro.

Des signaux mitigés en provenance des États-Unis

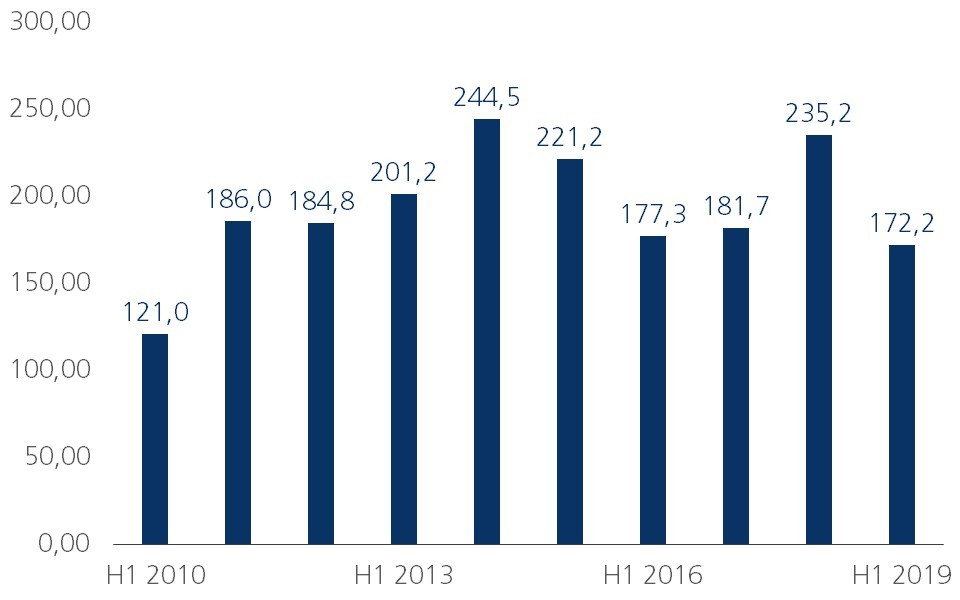

Les indicateurs récents brossent un tableau mitigé de l'économie américaine. La confiance des chefs d'entreprise dans tous les secteurs importants s'est sensiblement détériorée depuis le début de l'an-née. Son niveau reste synonyme d'expansion économique, mais son affaiblissement trahit le ralen-tissement sous-jacent de la croissance économique. Un très grand nombre d'emplois ont en revanche été créés en juin (224 000), après le chiffre décevant de mai. Les créations d'emplois mensuelles moy-ennes du premier semestre sont toutefois nettement inférieures à celles de l'année précédente. Elles figurent même parmi les plus basses de la dernière décennie (figure 1). Cette tendance montre que le cycle de croissance de l'économie américaine touche à sa fin. Elle est conforme à notre scénario de ralentissement de la croissance. Nos prévisions de croissance restent inchangées.

Figure 1 - Les créations d'emplois révèlent également un ralentissement de la croissance de l'économie américaine (croissance mensuelle moyenne de l'emploi au premier semestre, en milliers d'emplois)

Guerre commerciale: un cessez-le-feu... provisoire

Le sommet du G20 à Osaka a abouti à un cessez-le-feu dans la guerre commerciale entre les États-Unis et la Chine. Les deux pays ont convenu de reprendre à court terme les négociations commerciales, après l'escalade des derniers mois. Les États-Unis ont déclaré qu'ils s'abstiendraient 'provisoirement' d'introduire de nouveaux droits d'importation sur les produits chinois. Ils devraient également autoriser la reprise des relations commerciales avec Huawei, à condition que ce dernier ne menace pas la sécurité nationale. En guise de compensation, la Chine a donné son feu vert à une augmentation des importations de produits alimentaires et agricoles en provenance des États-Unis.

Le cessez-le-feu apporte un soulagement à court terme, mais à plus long terme, il n'efface pas les désaccords. Il réduit le risque d'escalade à brève échéance, mais il n'accroît pas nécessairement les chances d'un accord dans un avenir proche. Tout dépendra de la stratégie du président américain. Donald Trump devra trouver un équilibre en se montrant suffisamment ferme à l'égard de la Chine tout en évitant un grave effondrement de l'économie américaine avant les élections présidentielles de 2020. Selon nous, le conflit devrait se poursuivre pendant un certain temps encore, avec une alternance de périodes d'escalade et de détente, les marchés financiers suivant le mouvement.

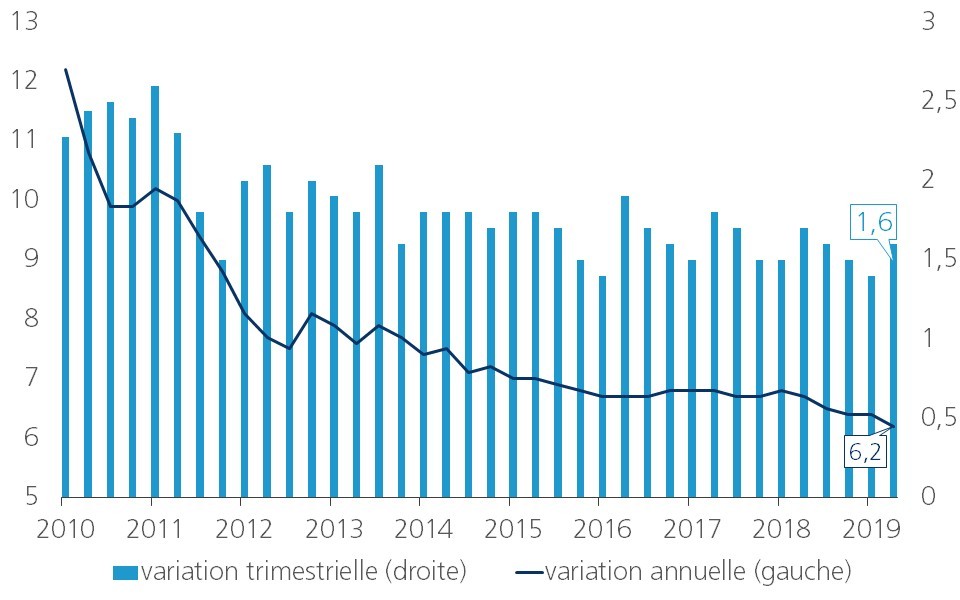

Le nouveau cessez-le-feu n'est probablement que temporaire. Il est cependant une bonne nouvelle pour l'économie mondiale et, en particulier, pour l'économie chinoise. Celle-ci pâtit clairement du ralentissement international de la croissance. La croissance du PIB réel de la Chine s'est encore ralentie au deuxième trimestre 2019, à 6,2% (en glissement annuel), contre 6,4% au cours des deux trimestres précédents (figure 2).

Figure 2 - La croissance économique chinoise continue de ralentir (croissance du PIB réel en pourcentage)

Ces résultats cadrent avec la baisse tendancielle de la croissance et l'ambition du gouvernement d'évoluer vers une croissance plus qualitative. Le récent ralentissement de la croissance devrait toutefois être un peu plus marqué que les autorités chinoises ne l'avaient prévu, car la guerre commerciale avec les États-Unis et l'affaiblissement de la dynamique de croissance de l'économie mondiale dressent un nouvel obstacle. Le scénario d'un atterrissage en douceur de l'économie chinoise peut néanmoins être maintenu pour l'avenir, même si nous restons préoccupés par l'impact à long terme des effets secondaires des mesures de relance excessives de la Chine. Les risques qui pèsent sur la soutenabilité de la dette et la stabilité financière vont en effet en s'intensifiant.

Alors que le président américain se désintéresse temporairement de la Chine, le risque augmente de le voir s'en prendre à d'autres partenaires commerciaux, tels que l'UE ou la Turquie (voir encadré 1). Les droits d'importation américains sur les voitures et les pièces détachées automobiles sont en effet toujours sur la table et ils pourraient nuire gravement à l'économie de la zone euro ainsi qu'aux économies qui lui sont liées.

Encadré 1 - La Turquie sur la voie de la récession à double creux

L'évolution politique récente de la Turquie, dix-neuvième économie mondiale (FMI, chiffres 2018) - en particulier la nomination d'un nouveau gouverneur pour la banque centrale - suscite l'inquiétude. À la mi-2018, le pays avait déjà été frappé par un choc économique sévère. Une récession avait suivi au second semestre 2018, la première depuis dix ans (figure K1.1). L'économie a connu une reprise au premier trimestre 2019, mais celle-ci est principalement attribuable à une forte relance fiscale et quasi-fiscale à l'approche des élections locales de mars. L'effet de cet incitant s'estompe, ainsi que le montrent les indicateurs. L'économie risque de retomber en récession au second semestre 2019, la seconde à court terme (récession à double creux).

Figure E1.1 - La reprise économique de la Turquie au premier trimestre est probablement temporaire (contribution à la croissance du PIB réel, en points de pourcentage)

Source: KBC Economics sur la base de l'OCDE

L'extinction progressive des mesures de relance pourrait freiner l'expansion économique. Des défis structurels minent en effet le potentiel de croissance de l'économie. Le premier réside dans la correction rapide du déficit de la balance courante (figure K1.2). La contraction marquée de la demande intérieure a plombé les importations, tandis que la nette amélioration de la compétitivité consécutive à la dépréciation réelle de la livre turque a stimulé les exportations. Après la crise monétaire, le marché du travail a ensuite été mis sous pression et le taux de chômage a grimpé à 15%. Cette évolution est imputable non seulement à l'effondrement économique, mais aussi à la rigidité structurelle du marché du travail.

Figure E1.2 - Compte courant de la Turquie (en pourcentage du PIB)

Source: KBC Economics sur la base de la TCMB

L'inflation reste en outre obstinément supérieure à 10%, malgré le léger recul de ces derniers mois, principalement dû à des effets de base. Le taux réel semble toutefois élevé. Il est proche de 10% étant donné que la banque centrale maintient son taux à 24%. L'assouplissement du contexte monétaire international ouvre la porte à un nouveau cycle de baisses des taux. La question cruciale est d'en connaître le calendrier et la trajectoire. L'intervention récente du président Erdogan - mécontent de la politique monétaire restrictive, celui-ci a remplacé le gouverneur de la banque centrale par le vice-gouverneur - suggère que le taux pourrait être abaissé une première fois en juillet et que de nouvelles baisses importantes suivraient rapidement. Le taux directeur pourrait donc avoisiner les 20% d'ici la fin de l'année. Un assouplissement inspiré par la politique n'est pas sans danger. Il pourrait miner davantage la crédibilité de la banque centrale. Mais des conditions monétaires trop souples risquent aussi de compromettre le rééquilibrage de l'économie. Les faiblesses actuelles de l'économie turque reviendraient alors à l'avant-plan.

À moyen terme, les perspectives économiques pour la Turquie restent donc défavorables. Nous prévoyons une très faible reprise, la croissance économique demeurant inférieure à son potentiel à long terme. La résurgence des déséquilibres économiques et la persistance de la faiblesse des fondamentaux entravent le renforcement de la croissance.

L'économie turque reste en outre vulnérable à de nombreux risques. Sur le plan interne, ceux-ci sont liés à la politique monétaire, mais aussi à l'incertitude politique et à la faiblesse du cadre institutionnel, qui compromettent la reprise économique. Le mix politique du gouvernement n'est pas crédible. Le risque d'une politique expansionniste populiste et d'un dérapage budgétaire s'en trouve par conséquent accru. Sur la scène internationale, l'économie reste très sensible à l'évolution de la confiance mondiale et à d'autres revers potentiels liés principalement aux risques géopolitiques, tels que la tension croissante entre les États-Unis et la Turquie consécutive à l'acquisition du système de défense antiaérien russe S-400.

Afin de compenser ce risque et de contrebalancer la montée générale du protectionnisme mondial, l'UE a conclu un accord commercial avec le Mercosur, le bloc commercial latino-américain composé de l'Argentine, du Brésil, du Paraguay et de l'Uruguay. L'accord libéralisera une large part des échanges de marchandises entre les deux régions sur une période de dix ans. Sa ratification pourrait être un processus difficile dans l'UE, car elle requiert l'approbation de tous les parlements nationaux et implique de nombreux secteurs sensibles, tels que l'agriculture, l'alimentation et d'autres industries à forte intensité de main-d'œuvre. Dans le contexte international actuel, cet accord commercial revêt cependant une valeur symbolique importante.

Tous les regards sont fixés sur les banques centrales

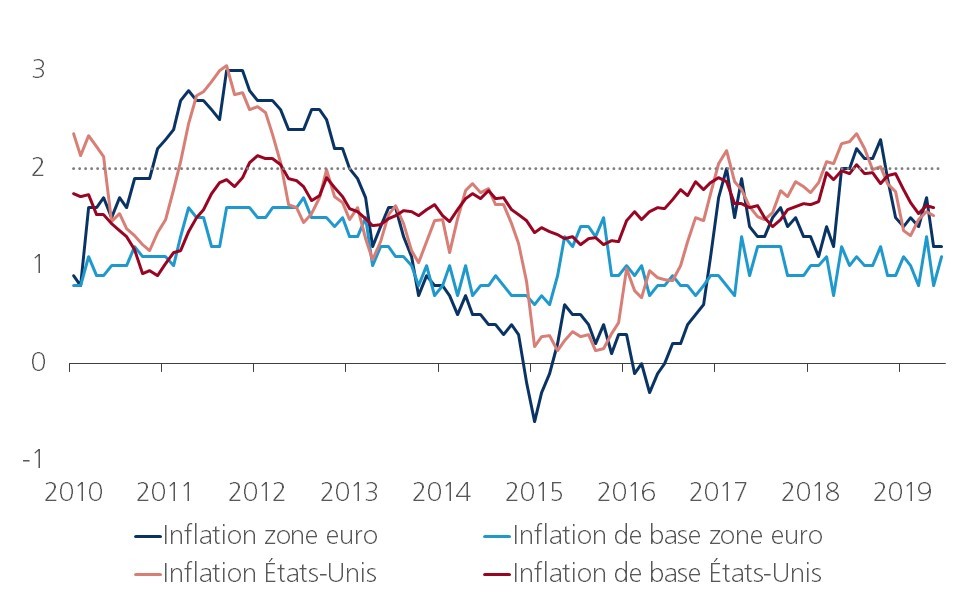

Les marchés financiers sont de plus en plus convaincus que la plupart des grandes banques centrales vont assouplir leur politique. Cette conviction résulte de l'adaptation progressive de leur communication sur leur politique future (orientation prospective) au cours des derniers mois. La Fed a déclaré qu'elle suivrait de près les implications des nouveaux chiffres sur les perspectives économiques et qu'elle agirait en conséquence pour soutenir l'expansion économique. Le président de la Fed, Jerome Powell, a ajouté que les arguments en faveur d'une politique plus accommodante s'étaient multipliés', indiquant ainsi qu'une baisse des taux fin juillet était très probable. Étant donné que les risques économiques se sont également intensifiés et que l'inflation est inférieure à l'objectif de 2% de la Fed (figure 3), nous avons ajusté notre scénario. Nous prévoyons maintenant un abaissement du taux de la Fed à 1,875% en deux étapes au cours des prochains mois, soit un relâchement plus rapide que dans notre scénario précédent. Nous continuons toutefois de penser que ce seront les deux seules baisses de taux, car selon nous, la Fed ne devrait pas intervenir pendant une année d'élections et la croissance ne ralentira pas de manière trop marquée.

Figure 3 - Une inflation inférieure à 2% laisse toute latitude à un assouplissement monétaire (variation annuelle de l'indice des prix à la consommation, en pourcentage)

Nous tablons également sur de nouvelles mesures de relance monétaire de la BCE. Bien que significatives, elles ne devraient pas selon nous aller aussi loin que certains leaders d'opinion l'ont récemment suggéré. Nous n'attendons pas (encore) une nouvelle baisse du taux directeur, mais nous prévoyons à court terme un nouveau cycle d'assouplissement monétaire quantitatif basé sur un programme d'achat de titres, ainsi que le président de la BCE, Mario Draghi, l'a récemment laissé entendre. À moins que les perspectives de croissance et d'inflation s'améliorent rapidement, la BCE va mettre en œuvre de nouvelles mesures de relance. L'intensification des risques économiques (conflits commerciaux, Brexit, risques géopolitiques) et une inflation qui se maintient au-dessous de l'objectif (figure 3) sont également des arguments en faveur de nouvelles mesures de relance.

Les prévisions du marché de nouveaux incitants monétaires ont fait plonger le taux à long terme au cours des dernières semaines. La baisse récente et rapide du taux à long terme est à nos yeux une exagération du marché. Elle reflète ses attentes irréalistes quant à la trajectoire de l'assouplissement monétaire et peut-être aussi son pessimisme exagéré quant aux risques baissiers planant sur l'économie mondiale. La possibilité de corriger cette exagération par une hausse des taux s'avère en revanche limitée. De nombreux risques subsisteront en effet dans les mois à venir et nous tablons nous aussi sur un assouplissement monétaire. Nous ne prévoyons pas la normalisation progressive des rendements obligataires avant la fin de l'année.

Dans le contexte de l'anticipation par le marché de mesures de relance des principales banques centrales et de l'atonie de la croissance économique et de l'inflation, les prévisions du marché à l'égard des autres banques centrales évoluent également. Ainsi, les marchés s'attendent par exemple à ce que la Banque centrale tchèque entame un cycle de détente dans les années à venir, même si cela n'est pas conforme à notre prévision d'un taux directeur stable (cf. encadré 2).

Encadré 2 - L'Europe centrale s'oriente également vers l'assouplissement monétaire

Dans une économie mondiale intégrée dotée d'un système financier mondial, une politique plus souple des grandes banques centrales n'est pas sans conséquences pour les autres banques centrales. Ainsi, les banques centrales européennes hors zone euro semblent suivre (ou semblent du moins ne pas vouloir s'écarter trop nettement de) la politique de la BCE. La politique menée en République tchèque en est un bon exemple, mais la Banque centrale hongroise a également reporté la normalisation de sa politique monétaire.

La Banque centrale tchèque (CNB) prendra une décision en août concernant son taux pour la période suivante. Elle basera sa décision sur de nouvelles prévisions, qui devraient peu différer des projections actuelles. Par conséquent, le conseil des gouverneurs de la CNB laissera probablement le taux principal (le taux de refinancement bimensuel) inchangé. Nous nous attendons à ce que parallèlement, la CNB confirme le maintien de son taux à un niveau stable pour une plus longue période, ainsi qu'elle l'a clairement laissé entendre dans ses prévisions de mai. Nous pensons donc que le taux restera inchangé, même si l'inflation reste supérieure à l'objectif ou si la couronne tchèque demeure plus faible que prévu.

Les marchés financiers tablent sur un abaissement rapide du taux de la CNB dans les années à venir. La courbe des taux est fortement inversée, ce qui indique que le marché anticipe une baisse de taux dans l'année, deux baisses de taux dans les deux ans et trois baisses d'ici 2022. Ce scénario nous paraît toutefois très peu probable. Seule une récession profonde ou une forte appréciation de la couronne le rendrait réaliste, mais les deux options sont peu probables. L'économie tchèque résiste bien à la détérioration du contexte extérieur. La nouvelle dégradation de l'économie de la zone euro n'ébranlera donc pas l'économie tchèque et la couronne tchèque ne tend pas à explorer de nouveaux sommets. Le taux de change de la couronne reste également sous pression en raison de l'abondance de liquidités disponibles, qui affluent également en partie dans les emprunts d'État tchèques. Le prix des emprunts d'État s'est par conséquent envolé ces dernières semaines et dans la foulée, les taux ont baissé. L'extrémité médiane et longue de la courbe des taux tchèque reflète en outre également la baisse des taux à long terme dans la zone euro et en Allemagne en particulier.

Le risque pour le taux directeur est baissier. Un ralentissement plus rapide que prévu de la croissance de la zone euro pourrait convaincre la CNB d'assouplir davantage sa politique, même si les conditions économiques actuelles ne l'exigent pas. Les commandes dans l'industrie (principalement dans l'industrie automobile) et les exportations restent vigoureuses. Sur le marché du travail, le taux d'emplois vacants est le plus élevé de l'UE. Outre un ralentissement plus rapide de la croissance dans la zone euro, un incitant monétaire supplémentaire de la BCE pourrait également convaincre la CNB de suivre la BCE.

Tous les cours/prix, statistiques et graphiques historiques sont à jour jusqu'au 15 juillet 2019, sauf indication contraire. Les opinions et prévisions fournies sont celles du 15 juillet 2019.