Perspectives économiques août 2019

Lisez la publication complète ci-dessous ou cliquez ici pour ouvrir le PDF.

- La politique monétaire et les tensions commerciales internationales ont dominé l’actualité économique des dernières semaines. Aux États-Unis, la Réserve fédérale (Fed) a diminué son taux directeur pour la première fois depuis plusieurs années tandis qu’en Europe, la Banque centrale n’exclut pas d’adopter une politique plus accommodante encore ces prochains mois. Selon toute vraisemblance, la Fed va diminuer ses taux à deux reprises encore en 2019. Il faut voir dans cette démarche une mesure de précaution destinée à contrer l’actuelle faiblesse de l’économie mondiale et les répercussions que pourraient avoir un certain nombre de facteurs de risque, comme les tensions qui minent le commerce international. La Banque centrale européenne (BCE) devrait, dès septembre de cette année, initier un nouveau programme d’assouplissement quantitatif et diminuer son taux de dépôt de 10 points de base.

- Ces choix en matière de politique monétaire sont principalement guidés par la mollesse persistante de l’économie mondiale, tout particulièrement dans l’industrie, par la quasi-absence de pression inflationniste et par l’intensification des risques. À titre d’exemple, l’interruption, au sortir du sommet du G20 du mois de juin, des hostilités entre les États-Unis et la Chine, n’a été que de courte durée. Tout porte désormais à croire que les deux grandes puissances économiques sont très éloignées d’un accord rapide et global.

- La croissance dans la zone euro a ralenti au deuxième trimestre de 2019, pour s’inscrire à 0,2%, cependant que le PIB réel de l’Allemagne cédait 0,1%. Aussi longtemps que persisteront les problèmes dans l’industrie, l’économie allemande ne devrait pas pouvoir se redresser. Outre-Rhin, l’activité souffre non seulement de la faiblesse de l’économie mondiale, laquelle pèse sur la production industrielle et les exportations, mais aussi de facteurs domestiques. Ainsi la confiance des consommateurs semble-t-elle désormais mise à mal, notamment par l’augmentation du chômage. C’est la raison pour laquelle nous avons revu à la baisse nos prévisions de croissance pour l’économie allemande. Le recul des perspectives allemandes est l’une des principales raisons qui nous incitent à revenir sur nos prévisions de croissance pour 2020 dans l’intégralité de la zone euro.

- L’accession de Boris Johnson au 10, Downing Street, accroît le risque de Brexit dur. Réputé versatile et imprévisible, le nouveau Premier ministre britannique promet une sortie le 31 octobre, avec ou sans accord. Cette politique fait peser de nombreuses incertitudes sur les perspectives du Royaume-Uni et intensifie les risques baissiers pour l’intégralité de l’Union européenne. L’économie britannique souffre désormais (-0,2% au deuxième trimestre), même si les dépenses des ménages compensent toujours généreusement la faiblesse persistante et marquée des investissements des entreprises.

- Les événements récents en Asie et en Amérique latine accroissent davantage encore les incertitudes qui entourent l’évolution mondiale et que les affrontements à Hong Kong et le conflit diplomatique qui oppose le Japon à la Corée du Sud ne sont pas de nature à lever. Les développements politiques récents en Argentine montrent que les pays qui composent les marchés émergents ne sont pas à l’abri des chocs.

L’Allemagne, frein à la croissance dans la zone euro

D’après les résultats provisoires d’Eurostat, la croissance du PIB de la zone euro et de l’Union européenne a ralenti au deuxième trimestre (+0,2% en glissement trimestriel, dans les deux cas) (Figure 1). Sans être dramatiques, les chiffres ont diminué par rapport aux trimestres précédents. En tout état de cause, ils dissimulent des évolutions très divergentes, et préoccupantes, au sein de la zone euro, dont la plus frappante est le pourcentage de croissance légèrement négatif (-0,1%) de l’Allemagne. Au vu du recul prolongé des indicateurs de confiance pour l’industrie, de même que du ralentissement de la production industrielle et des exportations au deuxième trimestre, ces résultats n'ont rien de surprenant. Ce sont les conflits commerciaux internationaux qui pèsent sur la demande mondiale de produits allemands.

Figure 1 - L’économie allemande, principale source de préoccupations au sein de la zone euro (PIB réel, glissement trimestriel, en %)

Un nombre croissant de signaux indiquent en outre que la situation de l’industrie fait vaciller la demande domestique allemande. La confiance des consommateurs recule de mois en mois et les ventes au détail marquent elles aussi le pas. Les nouvelles commandes domestiques à l’industrie diminuent depuis plusieurs mois, alors que celles venues de l’étranger semblent se stabiliser, à un niveau certes bas. Les premiers signes de faiblesse s’étendent désormais au marché du travail: d’après les chiffres nationaux, le nombre de chômeurs a augmenté au mois de juillet. Si l’on considère l’ensemble de ces facteurs, il est peu probable que l’Allemagne enregistre un redressement à brève échéance et évite des chiffres de croissance négatifs au troisième trimestre.

Même si dans certains pays d’Europe, comme la France et l’Espagne, la confiance des producteurs semble vouloir repartir à la hausse, évoquer un franc redressement serait prématuré, d’autant que la stabilisation de la confiance et des autres chiffres reflétant l’activité ne s’étend pas à toute la zone euro, et surtout pas à l’Allemagne. L’essoufflement de la croissance allemande a des répercussions sur notre scénario de croissance pour la zone euro et pour l’Union européenne. Selon toute probabilité, la dynamique du ralentissement de la croissance va s’intensifier (bien que d’une manière temporaire) en 2019, en particulier en Allemagne et dans l’industrie. Nous continuons de miser, pour 2020, sur un timide redressement de la dynamique de la croissance trimestrielle.

Plusieurs facteurs expliquent ce raisonnement. Tout d’abord, plusieurs pays européens ont aligné de bons résultats au deuxième trimestre. La croissance en Europe centrale et en Europe orientale demeure vigoureuse, même si elle accuse un certain ralentissement dans la plupart de ces pays. Plutôt surprenantes, les relativement bonnes performances des économies étroitement liées à l’économie allemande méritent d’être soulignées. Ainsi la croissance des Pays-Bas (+0,5%), de la Finlande (+0,9%), du Danemark (+0,8%), de la République tchèque (+0,6%) et de la Hongrie (+1,1%) s’est-elle stabilisée, voire améliorée, par rapport au premier trimestre. L’Espagne et le Portugal poursuivent eux aussi leur vigoureux mouvement de redressement. Deuxièmement, malgré l’affaiblissement constaté ces derniers mois, les indicateurs domestiques (marché de l’emploi, secteurs des services, etc.) de la plupart des pays de la zone affichent une relativement bonne santé. Troisièmement, la BCE devrait adopter une politique monétaire extrêmement accommodante et plaider résolument en faveur d’encouragements budgétaires d’envergure dans toute l’Europe. Enfin, les périodes durant lesquelles la croissance a été inférieure à la croissance potentielle, comme c’est actuellement le cas, sont, en l’absence de nouveaux chocs, généralement suivies d’un retour au niveau de la croissance potentielle.

Nous avons par conséquent modifié de la manière suivante nos perspectives de croissance pour la zone euro. Nous avons relevé de 1,0% à 1,1% la croissance réelle du PIB pour 2019. Cette correction technique s’explique par les chiffres de croissance (provisoires) plus élevés que prévu au deuxième trimestre, qui compensent largement le scénario plus timide établi pour le reste de l’année. A l’inverse, nous avons fait passer de 1,3% à 1,1% nos perspectives de croissance pour 2020, du fait, essentiellement, du tassement des perspectives relatives à l’économie allemande. Notre scénario demeure naturellement largement tributaire de l’hypothèse de l’absence d’un Brexit dur (voir également l'Encadré 1) et d’un conflit commercial entre les États-Unis et l’Union européenne, les deux principaux risques qui menacent les pronostics de croissance de l’UME.

Encadré 1 - Évolutions en ordre dispersé au sein de l’économie britannique, sur fond d’incertitudes politiques croissantes

Les signes de faiblesse que manifeste l’économie britannique sur fond d’incertitudes politiques croissantes et de ralentissement de l’économie mondiale n’ont pas de quoi surprendre. Mais si elle plie, l’économie ne s’effondre pas (Figure B1). Ses volets consommation et production empruntent des directions divergentes depuis plusieurs mois. D’un côté, les dépenses des ménages semblent se maintenir: la confiance des consommateurs est en effet soutenue par les créations d’emplois et les envolées salariales. De l’autre, les entreprises, surtout dans l’industrie manufacturière, se montrent extrêmement pessimistes. Les problèmes causés par un Brexit qui s'éternise se reflètent de surcroît dans leurs investissements, à telle enseigne que la croissance, au deuxième trimestre, a accusé un nouveau recul en glissement annuel. L’économie britannique vit donc actuellement dans une espèce d'état de schizophrénie, pour des résultats globaux plutôt mitigés. Nous pronostiquons une croissance du PIB de 1,2% cette année et de 1,1% l’an prochain, grâce, essentiellement, à la consommation des ménages.

Figure E1 - L’économie britannique s’affaiblit, mais ne s’effondre pas (variation annuelle en %)

Source: KBC Economics, sur la base des chiffres de l’UK Office for National Statistics (2019)

La parcimonie des entreprises britanniques reflète dans une large mesure les profondes incertitudes qui entourent l’issue du Brexit. Réputé imprévisible, le Premier ministre Boris Johnson n’est pas mû par une vision politique précise du monde. Ses déclarations, de même que les nominations au sein de son cabinet et le choix de ses conseillers, suggèrent une approche du problème du Brexit bien plus agressive que celle de Theresa May. Ainsi exige-t-il notamment que l’Union européenne remanie profondément l’accord que sa prédécesseure avait négocié avec Bruxelles et annonce-t-il qu’en cas de refus, la responsabilité d’un no-deal reposerait sur l’UE.

Mais sa politique à l’égard du Royaume-Uni même est plus dure encore. On lui prête l’intention de convoquer de nouvelles élections et de paralyser de la sorte le Parlement s’il n’obtient pas la majorité en faveur d’un Brexit dur, le 31 octobre. Son approche s’articule autour d’un calendrier en deux dates, qui fixe comme prévu le Brexit au 31 octobre, puis des élections générales au 1er novembre car le chaos que devrait provoquer le Brexit au niveau de l’activité économique ne sera ni tangible, ni visible, si peu de temps après le divorce.

A moins d’un vote de défiance au Parlement, les prochaines législatives sont prévues pour 2022. Or tout porte à croire que les Travaillistes, le plus grand parti d’opposition, vont vouloir organiser un vote de défiance dès la prochaine session du Parlement, le 3 septembre, ou peu après. Si, comme c’est vraisemblable, il perd la partie, le gouvernement Johnson disposera alors de 14 jours pour regagner la confiance du Parlement. En cas d’échec, le Premier ministre demandera à la Reine de dissoudre le Parlement et fixera une nouvelle date pour les élections (laquelle ne pourra être éloignée de moins de 25 jours ouvrables). S’il est toujours Premier ministre à ce moment-là, Boris Johnson ne cache pas son intention de choisir une date antérieure au 1er novembre.

Le Royaume-Uni n’a pas de constitution écrite et son Parlement est très divisé. L’on ignore donc pour l’heure si une coalition de parlementaires serait disposée ou apte à former un gouvernement provisoire, pour bloquer tout divorce sans accord le 31 octobre. Compte tenu de la présence incontestable, au Parlement, d’une majorité (certes désorganisée) opposée à une solution dure, nous continuons de croire que la date-butoir sera reportée à l’an prochain et qu’un accord acceptable à la fois par le Royaume-Uni et par l’Union européenne finira par être conclu. Les risques de Brexit dur se sont toutefois considérablement intensifiés ces dernières semaines.

Ralentissement de l’économie américaine

Sans surprise, la croissance réelle du PIB outre-Atlantique a ralenti entre le premier (3,1% en glissement annuel) et le deuxième trimestre (2,1%). En revanche, la composition de la croissance s’est révélée plus solide. La consommation des ménages, par exemple, a largement contribué au mouvement, alors qu’elle avait été très décevante au premier trimestre. Le marché de l’emploi résistant fort bien aux incertitudes que fait planer la conjoncture économique mondiale, la consommation des ménages devrait continuer à soutenir l’économie américaine. L’essoufflement de l’activité industrielle à l’échelon planétaire, qu'aggrave encore le conflit commercial entre les États-Unis et la Chine, a fait plonger dans le rouge la contribution des exportations nettes à la croissance. Les exportations cèdent du terrain, les importations demeurent quasiment inchangées - une stagnation qui pourrait s’expliquer par le fait que les entreprises américaines ont anticipé l’augmentation des droits de douane sur les produits importés de Chine. Au vu de la faiblesse de la conjoncture économique mondiale, les exportations nettes vont elles aussi bientôt jeter un coup de froid sur la croissance. Les incertitudes engendrées par la politique commerciale des États-Unis pèsent sur la confiance et sur l’activité des entreprises. Les indices ISM (Institute for Supply Management) manufacturier et des services sont orientés à la baisse depuis quelques mois et les investissements des entreprises ont reflué au deuxième trimestre.

Le Bureau des statistiques américain ayant invalidé ses chiffres de croissance pour les trimestres précédents, nous avons fait passer nos pronostics de croissance des États-Unis de 2,5% à 2,3% pour l’intégralité de 2019. Vu l’orientation prise par la plupart des indicateurs, il est peu probable que la croissance se rétablisse notablement au deuxième semestre. Nos prévisions demeurent inchangées (1,7%) pour 2020.

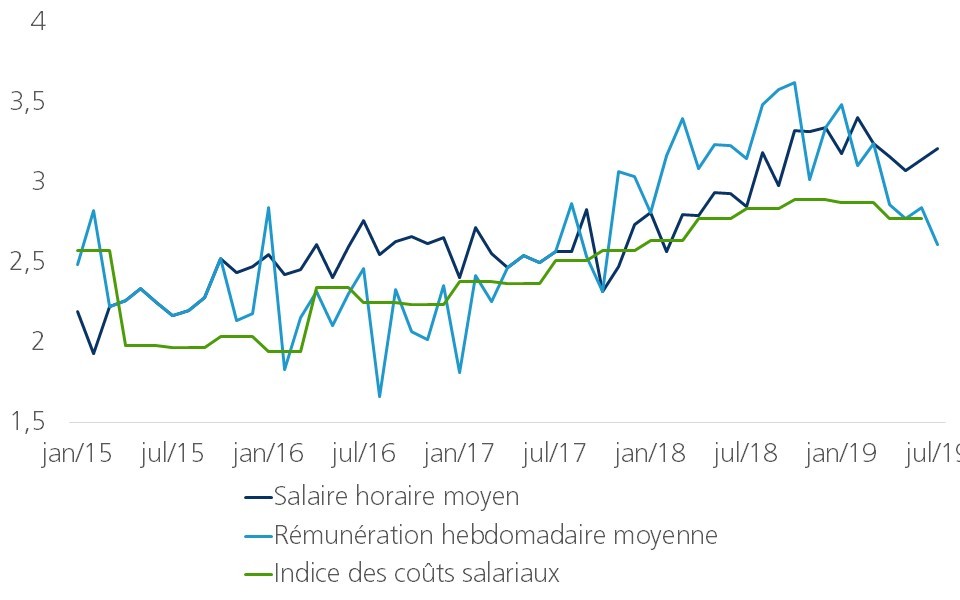

Les indicateurs salariaux américains montrent, depuis lors, des signes de stabilisation - il se pourrait même qu’ils aient désormais dépassé leurs sommets (Figure 2). La croissance des coûts salariaux horaires et hebdomadaires moyens ralentit, et l’indice du coût du travail lui-même ne tient plus le rythme. D’après une enquête de la Fédération nationale des entreprises indépendantes (NFIB), les entreprises qui ont récemment augmenté les salaires de leur personnel, ou envisagent de le faire, sont désormais moins nombreuses. La pression inflationniste exercée par le marché du travail devrait donc s’alléger quelque peu. L’inflation mondiale demeurant elle aussi limitée, nous avons revu à la baisse nos pronostics dans ce domaine. L’inflation américaine mesurée par l’indice des prix à la consommation (IPC) devrait s’établir à 1,9% et 2,1% respectivement en 2019 et en 2020, au lieu des 2,0% et 2,2% initialement prévus. L’inflation mesurée selon l’indicateur PCE, que la Réserve fédérale utilise comme critère, est généralement plus faible que celle calculée sur la base de l’IPC, et pourrait bien échouer à atteindre l’objectif de 2% fixé par la Fed.

Figure 2 - Les indicateurs salariaux américains ont dépassé leurs sommets (variation annuelle en %)

Diminution des taux directeurs européens

Lors de sa dernière réunion, la BCE a franchi un pas de plus en direction d’un assouplissement de sa politique. Sa communication à propos de ses intentions (forward guidance) ne laisse planer aucun doute sur le fait que les taux pourraient diminuer à nouveau. La BCE a d’ailleurs répété qu’elle était disposée à en faire davantage au besoin. Elle précise que diverses options relatives à un nouvel assouplissement sont à l’étude, ce qui confirme qu’elle se tient prête à agir dès septembre. Elle a évoqué les diverses manières de renforcer les effets de la forward guidance, les mesures d'atténuation possibles, comme l’instauration d’un système de taux de dépôt différentié (tiered rate system) et les options dont elle dispose en ce qui concerne tant l’envergure que la composition d’un nouveau programme de rachats d’actifs. Nous avons par conséquent modifié la manière dont nous envisageons la politique monétaire de la BCE, laquelle devrait, à l’occasion de sa réunion du mois de septembre, diminuer son taux de dépôt de 10 points de base, à -0,50%, puis le maintenir à ce niveau. À cela pourrait s’ajouter l’instauration d’un système de taux de dépôt différentié destiné à atténuer les répercussions de la faiblesse du taux directeur sur les revenus d’intérêts nets des banques, pour garantir la stabilité financière au sein de la zone euro. En plus d’abaisser ses taux de dépôt, la BCE devrait se doter d’un nouveau programme de rachats d’actifs et exprimer plus clairement encore, dans sa forward guidance, sa volonté de conserver une politique monétaire accommodante.

D’un point de vue économique toutefois, l’utilité d’un nouvel abaissement de taux n’est pas prouvée. Il est en effet peu probable qu’une nouvelle diminution des taux négatifs ranime la croissance et l’inflation, alors que simultanément, les effets secondaires de la mesure vont s’intensifier. Il n’est par conséquent pas exclu que la forward guidance ait surtout pour objet de faire savoir aux marchés que la BCE se tient prête à agir en cas de choc économique de grande ampleur, comme un Brexit sans accord ou une escalade du conflit commercial, lequel touche également violemment l’Union européenne. Il est, dans de telles circonstances, économiquement judicieux d’atténuer les chocs, au moyen d’une politique monétaire accommodante. Reste que les marchés financiers semblent interpréter tout autrement la forward guidance, en laquelle ils distinguent une volonté résolue d’abaisser les taux à titre préventif, en cette période d’apathie économique et d’incertitudes exceptionnellement marquées. Si la BCE devait finalement les décevoir, les marchés pourraient mal réagir.

Dans la mesure où la BCE devrait se doter d’une politique monétaire ultra-accommodante, rien ne semble pouvoir justifier une augmentation digne de ce nom des taux obligataires longs au cours des derniers mois de 2019 - au contraire, même: les taux pourraient baisser si la BCE diminuait effectivement son taux directeur et à mesure que la date-butoir fixée pour le Brexit (31 octobre) approchera. Nous avons donc fait passer de -0,20% à -0,70% le taux obligataire allemand à 10 ans escompté pour la fin de l’année. Il est vraisemblable que le taux se normalisera très progressivement en 2020, mais dans une mesure moindre que ce qui était initialement prévu (-0,30% fin 2020, au lieu de +0,15%). Si la BCE adopte effectivement un programme de rachats d’actifs, les différentiels de taux d’intérêt au sein de la zone euro se maintiendront globalement aux niveaux (bas) actuellement atteints. Il n’est toutefois pas exclu que la survenance d’événements dans l’un ou l’autre pays provoque une nervosité temporaire sur les marchés financiers. La crise politique en Italie pourrait par exemple engendrer une hausse temporaire des taux italiens face à celui des obligations allemandes à 10 ans.

La Fed entre dans le club des banques qui assouplissent leur politique

Sans surprise, la Réserve fédérale américaine a diminué, à l’occasion de sa dernière réunion de politique monétaire, ses taux directeurs de 25 points de base, à 2,00-2,25%. Simultanément, elle a annoncé vouloir mettre un terme à la réduction de son bilan dès ce mois-ci, c’est-à-dire avec deux mois d’avance sur le calendrier. La diminution peut être considérée comme une mesure préventive destinée à assurer une expansion durable de l’activité économique et une accélération de l’inflation, de manière à atteindre l’objectif d'inflation symétrique de 2%. Pour le président de la Fed, Jerome Powell, il faut voir là un ajustement à mi-cycle et non pas le début d'un cycle baissier. La baisse se veut essentiellement une assurance contre l’essoufflement de l’économie mondiale, en particulier en Europe et en Chine, et contre les conséquences possibles des tensions commerciales internationales. Nous nous attendons donc à voir la Fed diminuer son taux directeur à deux reprises encore cette année, de 25 points de base à chaque fois. Deux mil vingt étant une année d’élection présidentielle, au cours de laquelle la Banque centrale américaine s’abstient traditionnellement d’intervenir, nous n’escomptons pas d’autres diminutions.

Cette politique accommodante devrait continuer à peser sur les taux longs américains. Nous avons donc abaissé à 1,60% (contre 1,85% précédemment) nos pronostics à l’égard du taux des obligations à 10 ans pour la fin de l’année, et à 2,00% (contre 2,40%) d’ici à la fin de 2020

Appréciation modérée de l’euro

Les nouvelles prévisions en matière de politique monétaire en zone euro et aux États-Unis ne seront pas dépourvues de conséquences sur les perspectives relatives aux cours de change. Nous restons convaincus que l’euro va s’apprécier face au dollar, à un rythme qui pourrait toutefois, dans un premier temps, être moins soutenu que prévu. Le net assouplissement escompté de la politique de la BCE, combiné à la déclaration de la Fed selon laquelle les diminutions de taux directeur ne constituent qu’un ajustement à mi-cycle, pas le début d’un long cycle d’assouplissement, vont en effet peser sur l’euro, dont la faiblesse de la conjoncture économique en Allemagne et en zone euro et les incertitudes qui entourent le Brexit érodent de surcroît le potentiel d’appréciation. Si les tensions commerciales entre les États-Unis et l’Union européenne devaient s'aggraver, les marchés auraient tôt fait de revoir leurs attentes à propos de la mesure relative de l’assouplissement de la politique monétaire de la Fed et de la BCE, ce qui ne serait pas dépourvu de conséquences sur le rapport euro/dollar.

À plus long terme, l’appréciation de la monnaie unique devrait s’opérer au rythme que nous avions prévu. Les marchés financiers tiennent compte de davantage d’abaissements de taux par la Fed que nous. La fonction de réaction de politique monétaire de la Fed intègre de surcroît l’évolution du commerce international, laquelle ne soutient pas le dollar, ce qui donne de facto à Donald Trump la possibilité d’exercer des pressions sur la Fed pour qu’elle diminue davantage ses taux directeurs et déprécie le billet vert (ou à tout le moins, évite une appréciation trop importante). En termes de juste valeur, l’euro demeure de surcroît légèrement sous-évalué.

Guerre commerciale: un cessez-le-feu... provisoire

Le mois dernier, nous avions prédit que le cessez-le-feu qui avait suivi le sommet du G20 du mois de juin dans la guerre commerciale sino-américaine, ne serait que temporaire. Le conflit a connu une nouvelle escalade plus tôt que prévu encore. Donald Trump estimant que les négociations avec la Chine n’avançaient pas suffisamment, il a annoncé l’instauration d'une surtaxe de 10% sur les 300 milliards de dollars d'importations chinoises épargnées jusque-là. En réaction, la Chine a, quelques jours plus tard, déprécié le CNY, qui s’établit désormais juste au-delà de la limite psychologique de 7,00 CNY par USD (Figure 3). Il n’en fallait pas plus pour que le ministère américain des Finances accuse la Chine d’être un “manipulateur de devises” - ce qui a eu des implications surtout symboliques, puisque la Chine subissait déjà les conséquences de l'avis qu'ont d’elle les États-Unis. Tout cela n’a pas facilité, tant s’en faut, des négociations déjà ardues.

Figure 3 - La dépréciation de la devise chinoise, nouvelle arme dans le conflit commercial entre les États-Unis et la Chine (CNY/USD)

À la mi-août, le gouvernement américain a pris la décision d’ajourner l’augmentation des tarifs douaniers sur un certain nombre de produits chinois. Bien qu’elle puisse être considérée comme un signe de bonne volonté à l’égard de la Chine, cette décision s’inspire surtout de facteurs domestiques. Il est en effet probable qu’une augmentation brusque et marquée des tarifs aurait des répercussions sur les ventes au détail: reporter la décision à la mi-décembre pourrait permettre d’atténuer ses retombées sur l’économie américaine.

Il nous paraît peu probable que dans cette guerre commerciale, les autorités chinoises manient l’arme d'une dévaluation structurelle majeure du CNY, car les risques (d’exode massif de capitaux, notamment) sont élevés et contrarieraient l’objectif de long terme qui consiste à faire du renminbi une devise davantage orientée vers les marchés et négociable à l’échelon international. La Chine pourrait néanmoins déprécier davantage le CNY à titre de mesure de rétorsion ces prochains mois, si les États-Unis devaient augmenter à nouveau leurs taxes à l’importation. En tout état de cause, aucune des deux parties ne semble pressée de parvenir à un accord - au contraire, chacune cherche à savoir comment exploiter les problèmes économiques de l’autre pour lui arracher de nouvelles concessions. C’est la raison pour laquelle le conflit devrait durer plusieurs mois encore, avec des hauts et des bas, et même, s’étendre (au secteur technologique, notamment).

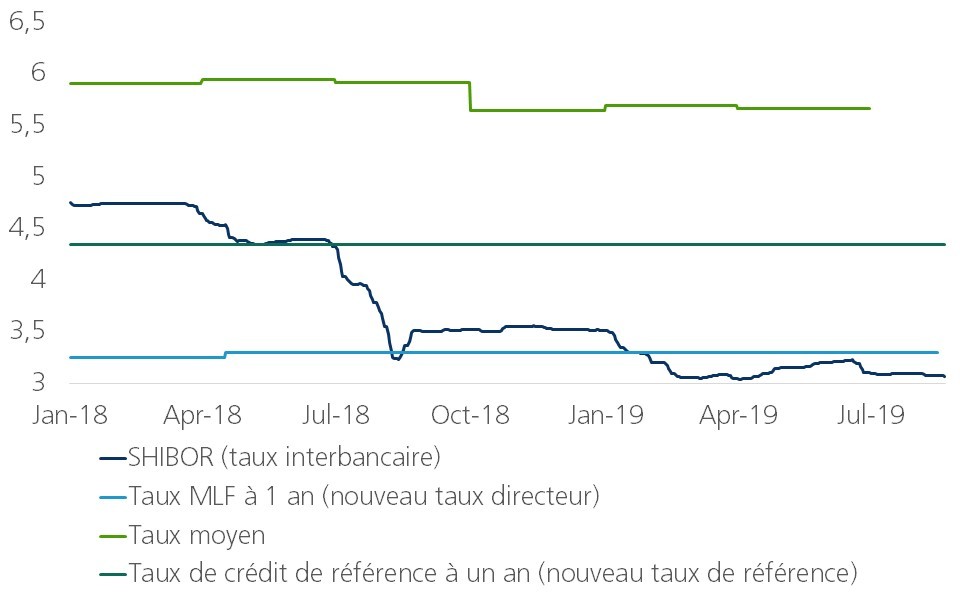

Dans l’intervalle, les autorités chinoises tentent d’instaurer des mesures d’encouragement (limitées) destinées à soutenir la croissance de l’économie, en réformant le système des taux d’intérêt de référence. Les nouveaux prêts bancaires aux ménages et aux entreprises seront basés sur le taux préférentiel de prêts (loan prime rate, LPR), calculé en fonction de l’apport de 18 institutions bancaires et ayant valeur de différentiel d’intérêt avec le taux à un an des facilités de crédit à moyen terme (MLT), qui devient de facto le nouveau taux directeur (voir Figure 4). L’objectif est d’améliorer le mécanisme de transmission de la politique monétaire car malgré les diverses mesures d’assouplissement adoptées depuis le début du conflit, le taux des crédits moyen en Chine a moins diminué que les taux interbancaires.

Figure 4 - Les taux d’intérêt en Chine (en %)

Nouveaux développements porteurs de risques

Des événements récents pourraient eux aussi influencer, à terme, nos perspectives économiques. De nouveaux risques ont surgi en Asie (voir Encadrés 2 et 3). La détérioration des relations diplomatiques entre le Japon et la Corée du Sud a débouché sur un conflit commercial qui menace les chaînes d’approvisionnement locales et mondiales. L’intensification des manifestations à Hong Kong pourrait en outre remettre en cause le rôle de la région administrative spéciale au titre de centre financier international et de canal par lequel la Chine dispose d’un accès aux marchés financiers internationaux. Autre source de préoccupations pour les marchés financiers, les événements politiques en Argentine ont entraîné une dépréciation sensible du peso. Les risques sont pour l’instant circonscrits à l’Argentine, mais les autres marchés émergents ne sont pas nécessairement à l’abri d’une contamination.

Encadré 2 - Corée du Sud et Japon: nouveaux signes de protectionnisme accru

Tout a commencé par un incident diplomatique, lorsque la Corée du Sud a réclamé à des entreprises japonaises, dont elle a saisi les actifs, des compensations pour les exactions commises à l’époque de l’occupation. Le Japon a violemment riposté. Il a dans un premier temps arrêté des mesures administratives destinées à ralentir ses exportations de composants électroniques haute technologie en direction de la Corée du Sud. Une telle mesure s’apparente à un mécanisme de limitation des exportations, une stratégie souvent utilisée lors des conflits pour éviter que les biens rares ne quittent le pays au profit des partenaires commerciaux. En l’occurrence, les composants électroniques haute technologie sont essentiels à la production de toute une série d’appareils électroniques par les entreprises sud-coréennes. Le Japon a ensuite franchi un pas de plus, en rayant la Corée du Sud de sa “liste blanche” des États avec lesquels commercer. La Corée du Sud n’a pas tardé à en faire autant. Tout cela va nuire au commerce entre les deux pays et perturber considérablement le marché mondial des télévisions, écrans d’ordinateur, smartphones, etc. Le fait que la politique commerciale soit de nouveau utilisée dans un conflit de nature essentiellement diplomatique montre à quel point le protectionnisme est répandu, et peut-être, devenu acceptable, dans le contexte économique actuel. En tout état de cause, la rhétorique protectionniste des États-Unis semble avoir fait des émules. Le protectionnisme s’intensifie dans le monde entier et questionne les chaînes de valeur existantes. La multiplication des conflits commerciaux dans les différentes régions ne peut qu’aggraver les préjudices économiques.

Encadré 3 - Les manifestations de Hong Kong pourraient avoir des répercussions économiques dans le monde entier

Depuis sa rétrocession à la Chine par le Royaume-Uni, en 1997, Hong Kong bénéficie, en sa qualité de région administrative spéciale chinoise, de droits et de libertés particuliers, sur une partie desquels son grand voisin tente toutefois d’exercer des contrôles plus stricts. Ce n’est pas la première fois que la population descend dans la rue pour cette raison, mais l’escalade provoque des inquiétudes à l’échelon international. Les intérêts économiques mondiaux à Hong Kong, qui demeure le principal centre financier de la région, sont considérables. La situation aura des répercussions sur le continent chinois également. Hong Kong est en effet une porte d’entrée majeure en Chine pour les marchés financiers internationaux, et inversement. Nombre d’investissements étrangers directs en Chine transitent par Hong Kong. Il n’est de surcroît pas impossible que les troubles déclenchent une réaction disproportionnée de la part de la Chine, ce qui provoquerait des violences à Hong Kong mais aussi, une crise diplomatique internationale. Sur fond de conflit commercial sino-américain se profile là un cocktail dangereux, qui pourrait avoir de graves répercussions sur l’économie mondiale.

Figure E3 - Capitaux étrangers investis en Chine et transitant par Hong Kong (en % du total des investissements étrangers directs en Chine)

Source: KBC Economics, sur la base des chiffres du ministère du Commerce chinois

Tous les cours/prix, statistiques et graphiques historiques sont à jour jusqu'au 9 août 2019, sauf indication contraire. Les opinions et prévisions fournies sont celles du 9 août 2019.