BoJ : plus qu'une nouvelle feinte ?

Personne n’ose aujourd'hui embrasser l’idée d’une « normalisation » de la politique monétaire au Japon, et encore moins se prononcer sur le timing. Le processus a déjà été si souvent évoqué. Un bruit de fond commence néanmoins à se faire entendre au sein de la Banque du Japon (BoJ).

La nervosité est montée d'un cran hier suite à un discours donné par le vice-gouverneur de la banque, Ryozo Himino. Ce dernier a naturellement répété que la politique était toujours suffisamment stimulante pour soutenir à la fois les hausses salariales, l’activité et donc aussi l’inflation. Sa déclaration a néanmoins fait penser à un exercice de communication d'un club de football. « Non, nous ne comptons pas licencier l'entraîneur ». Himino a ensuite commencé à philosophiser sur ce qui pourrait se passer si le taux directeur (-0,1 %) devenait positif, pour en arriver à la conclusion que les conséquences ne seraient pas si graves. Pour les ménages et les entreprises, un contexte de hausse des salaires, de l’inflation et des taux d’intérêt constitue en fait une bonne nouvelle. Nouvel épisode ce matin. Lors d’une audition devant le Parlement, le président de la BoJ, Kazuo Ueda, a de nouveau exclu tout licenciement de l'entraîneur. Ueda a indiqué que la banque centrale était en train d'examiner comment organiser le marché monétaire et la politique de réserves des banques en cas de taux positifs. Ueda n'a pas non plus voulu expliquer à quelle vitesse les taux d'intérêt pourraient augmenter. Cela n’a fait que renforcer l'idée selon laquelle le débat ne porte pas sur l'éventualité d'un abandon des taux négatifs, mais bien sur le moment où cela aura lieu. Après son exposé devant le Parlement, Ueda s’est rendu chez le Premier ministre Kishida... pour parler politique monétaire. L'entraîneur...

Dernier petit détail. Lors de son audience devant le Parlement, Ueda s'est montré assez sybillin en déclarant qu'il sera plus difficile de mener une gestion adéquate de la politique monétaire l’année prochaine. Interpréter la communication de la BoJ reste un exercice compliqué. Faisons une tentative en nous penchant tout d'abord sur les fondamentaux. L’inflation hors aliments frais se situe déjà au-dessus des 2 % depuis mars 2022. La BoJ s’attend à une inflation comprise entre 2,7 % et 3,1 % au cours de l’exercice 2024 avant un retour à 1,6 %/2,0 % en 2025. Si la BoJ est certaine de ses prévisions, elle n’aura pas besoin de resserrer sa politique. Plus étonnant encore, les déclarations évoquées ci-dessus ont été faites après la publication d'une première estimation de l’inflation plus basse que prévu dans la région de Tokyo.

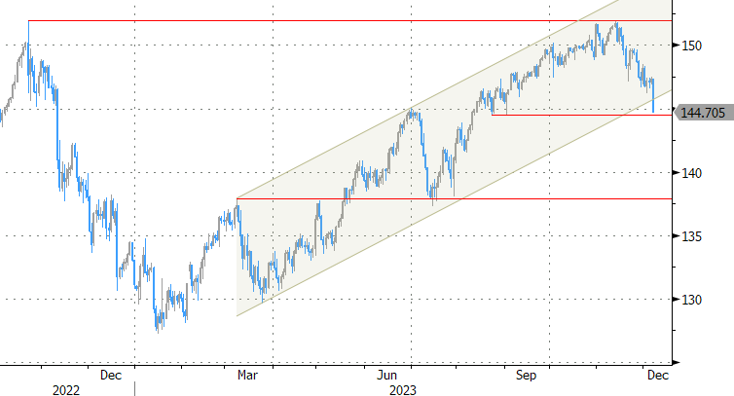

Pourquoi dès lors entamer si ouvertement le débat sur la normalisation ? Une réponse qui risque de ne pas plaire à tout le monde est que la BoJ commence à avoir peur de son ombre. La « fenêtre » pour mettre fin aux taux négatifs, qui sont tout de même source de nombreuses complications, risque de se fermer l’année prochaine. L’inflation a en effet dépassé son pic. En outre, il deviendra difficile pour la BoJ d"entamer une légère normalisation au moment où les autres banques centrales retirent progressivement le pied du frein monétaire. C'est précisément en nageant de la sorte à contrecourant que l'on risque de créer de la volatilité. La réunion de la BoJ du 19 décembre méritera donc à nouveau d'être suivie. Le marché a tiré ses conclusions ce matin. Une émission à 30 ans s'est avérée difficile à écouler. Les taux japonais ont gagné jusqu'à 12 points de base. La tendance est également en train de s'inverser sur le marché des changes. Il y a trois semaines, le yen était tombé juste en dessous de USD/JPY 152, son niveau le plus faible depuis 1990. Aujourd’hui, le cours affiche 145, avec un renforcement de plus de 2 yens rien qu’aujourd’hui. Nous ne qualifions pas encore le récent renforcement du yen de « tendance ». Nous n'irions toutefois pas à l'encontre de la dynamique du marché à l'approche de la réunion de la BoJ. Il reste peut-être encore quelques « yen shorters » qui commencent à voir chaud.

USD/JPY : le yen anticipe quelque chose (ou pas) ?