Le revers de la forward guidance

Nouvelle semaine capitale pour la politique monétaire! Parmi les grandes banques centrales, la Fed (mercredi) et la Banque d’Angleterre (jeudi) tenteront de négocier les écueils du bilan inflation/croissance. En Europe centrale, nous attendons au tournant la banque centrale polonaise (NBP, demain) et la banque centrale tchèque (CNB, jeudi). L’une (la CNB) est déjà relativement plus avancée que l’autre sur la voie de la normalisation de la politique. Quoi qu’il en soit, la tendance est claire: les banques centrales qui ont commencé ont récemment été encouragées à passer à la vitesse supérieure, par les données et/ou par le marché. Pour les autres, la pression augmente de jour en jour…

Depuis ce matin, la Reserve Bank of Australia fait officiellement partie du club des “normalisateurs”, où elle retrouve de plus en plus d’anciens membres de la “Team Temporary”. La semaine dernière, nous signalions que les loups du marché rôdaient autour de la RBA. Après une petite semaine de résistance, ce matin, le président Lowe et ses collègues ont jeté l’éponge. La RBA maintient son taux directeur inchangé, à 0,1%. Elle continuera à acheter des obligations à concurrence de 4 milliards de dollars australiens par semaine jusqu’en février 2020, moment où elle réexaminera son programme. Cependant, une fois de plus, le virage s’opère au niveau des taux à court terme. Le timing du premier relèvement des taux est remis en question; jusqu’à présent, la RBA avait également fixé son taux à 3 ans (obligation avec échéance en avril 2024) à 0,1%, en achetant des obligations si nécessaire. Cela lui a permis d’obtenir des conditions de financement souples, même sur des durées plus longues. En outre, cela renforçait la “forward guidance” de la RBA, qui était fermement convaincue qu’elle ne relèverait pas le taux avant 2024. Ces dernières années, cette forward guidance avait acquis la réputation d’un instrument efficace qui permettait à la banque centrale de tabler sur sa crédibilité pour maintenir une politique accommodante presque sans coûts. Mais par la suite, il est apparu que l’instrument fonctionne principalement quand la banque a le vent dans le dos: la semaine dernière, une inflation de base un peu plus élevée que prévu a suffi à entamer sa crédibilité (et donc celle de la RBA). Or la RBA tentait justement de ramener le taux à 3 ans à 0,1% par le biais de ses achats. Hier, il s’élevait à 0,75%. Aujourd’hui, c’est le cœur lourd qu’elle a renoncé à l’instrument “puissant” du Yield Curve Control, avec une explication prolixe aboutissant à la conclusion soigneusement pesée que “l’équilibre des probabilités” a pu, en fin de compte, pencher légèrement vers une réalisation précoce de l’objectif d’inflation. Le taux d’intérêt pourrait peut-être augmenter avant 2024, sous réserve de la variable importante des augmentations salariales.

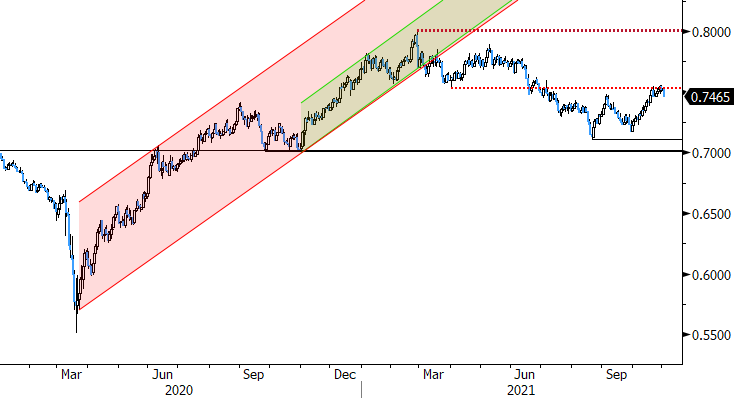

Ici s’arrête l’ajustement (relativement limité) de la forward guidance de la RBA. Revenons-en à la réalité des marchés: ayant laissé derrière eux la forward guidance depuis plus longtemps déjà, ils tablent désormais sur un démarrage du cycle des taux l’année prochaine (au moins 2 relèvements). Après une forte hausse des taux la semaine dernière, la RBA a (provisoirement) été épargnée ce matin; dans ce qui ressemble à un réflexe “buy the rumour, sell the fact”, les taux obligataires sont même en légère baisse. Le taux à 10 ans a chuté de 2 points de base à 1,90%, ce qui peut être relativisé à l’aune du 1,25% qu’il affichait fin septembre. Après une forte ascension, le dollar australien entre donc dans une phase de prises de bénéfices (AUD/USD 0,7475). À l’approche de la réunion de la Fed prévue ce mercredi, l’attention se porte sur l’USD. Les cours ont déjà intégré le fait que la Fed marquerait le début du “tapering” (réduction des achats d’obligations). Malheureusement, il n’y a pas de dots avec les nouvelles prévisions des gouverneurs de la Fed, mais le scénario relatif au caractère temporaire de l’inflation (qui tient aussi un peu de la forward guidance) pourrait être adapté. Le cas échéant, cela pourrait donner un nouveau coup de pouce au dollar.

AUD/USD: le dollar australien ne profite pas plus du virage de la RBA