D'unidirectionnel à bidirectionnel

Ces derniers jours, nous avons parfaitement pu voir à quel point le marché des taux connaissait un regain de volatilité. Alors que le premier semestre a été marqué par une hausse ininterrompue, nous continuons de penser que le marché hésitera désormais davantage sur la direction à prendre. De manière globale, nous nous attendons toujours à des taux d’intérêt plus élevés, mais avec un chemin fait de hauts et de bas.

Depuis vendredi, la balance évolue au gré des craintes d'inflation ou du spectre la récession. Et à chaque fois, c'est la position adoptée par la banque centrale qui détermine l'orientation du marché. Les craintes d’inflation poussent ainsi les banques centrales à freiner activement la demande afin de garantir la stabilité des prix sur le long terme. Si c'est le spectre de la récession qui prend le dessus, le marché espère alors voir les banques centrales renouer avec leur ADN de ces 15 dernières années et soutenir activement la demande. Dans la pratique : agir moins agressivement contre l'inflation galopante.

Quatre événements ont poussé les taux européens et américains de leurs sommets pluriannuels à de premiers niveaux de support. Vendredi dernier, le journal américain Wall Street Journal a publié un article qui a rompu avec l'idée selon laquelle il faut en faire toujours plus. Il est de notoriété publique que le WSJ entretient des liens étroits avec le QG de la Fed. Tel un canari dans une mine de charbon, l’auteur a laissé entendre que la Fed comptait préparer le marché à des relèvements des taux moins importants à partir de décembre. En attendant, la Fed aura relevé son taux directeur de 75 points de base quatre fois de suite après la semaine prochaine. À partir de décembre, les resserrements ne dépasseront plus 50 pb. L’article ne remet pas en cause la possibilité d'un pic du taux directeur plus élevé que les 4,5 % que les gouverneurs de la Fed prévoyaient eux-mêmes en septembre. Le chemin pour y parvenir sera tout simplement plus lent. On pourrait donc s'attendre à une rupture de style par rapport à la surenchère à laquelle nous avons assisté ces derniers mois. Le deuxième fait marquant de la semaine est venu des indicateurs de confiance PMI. Les chiffres européens ont déjà été commentés en long et en large dans ces colonnes. Il suffit maintenant d’ajouter que les variantes américaines se sont contre toute attente repliées et sont surtout tombées sous le niveau d’équilibre (50). La pression sur les prix reste élevée, notamment à cause des coûts salariaux. D’autres surprises négatives (de la dégradation du moral des consommateurs à la baisse des prix de l’immobilier en passant par le recul des indices régionaux de confiance des entrepreneurs) ont également alimenté la correction des taux. Les résultats des entreprises témoignent, quant à eux, du ralentissement de la croissance. Les budgets marketing sont les premiers à être coupés afin de maîtriser les coûts, en attestent les revenus des entreprises "big tech" américaines. Un grand fabricant de micropuces a ainsi réduit de moitié ses projets d’investissement pour l’année prochaine, en raison de l’assèchement de la demande. Microsoft et Philips font, pour leur part, partie des premiers à annoncer des licenciements. Enfin, la banque centrale canadienne n’a relevé son taux directeur "que" de 50 points de base hier. La BoC a été une pionnière dans le cycle de resserrement et n’avait même pas hésité à relever son taux directeur de 100 points de base cet été. Si le cycle n'est pas encore terminé, le marché considère le ralentissement opéré par la BoC dans le cadre de la correction actuelle des taux comme le signe avant-coureur de ce à quoi il faudra s'attendre ailleurs dans le monde.

Mathias Van der Jeugt, salle des marchés KBC

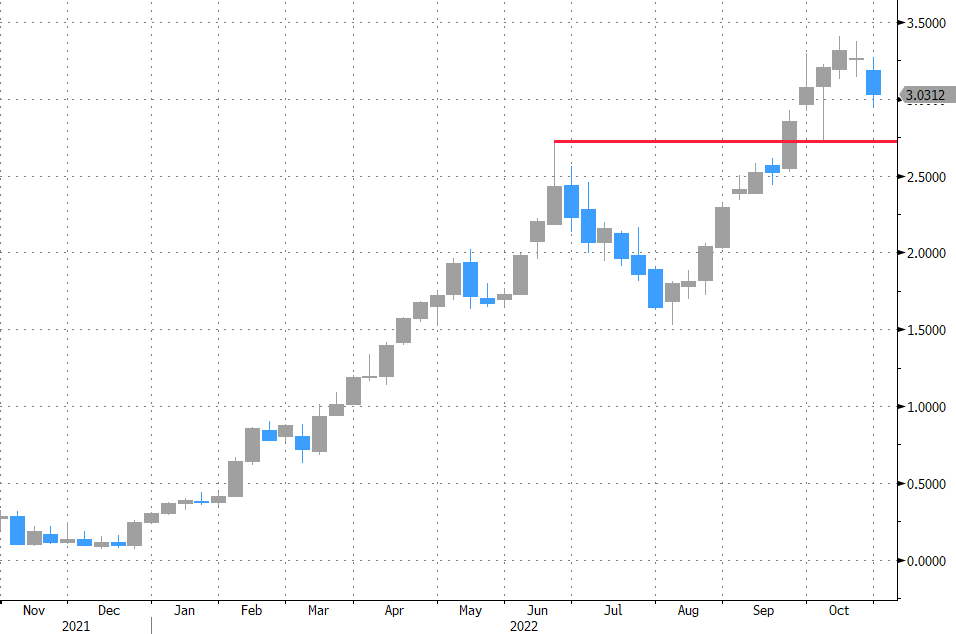

Taux swap européen à 10 ans (graphique hebdomadaire) : plus de corrections à partir de maintenant, mais toujours en hausse au bout du compte ?!