Laissez parler les données…

Au début d’un nouveau mois civil, les États-Unis se préparent à recevoir l’indice ISM de la confiance des entrepreneurs, le rapport sur le marché du travail d’ADP et les payrolls officiels le vendredi. En Europe, les données (relatives à l’inflation) sont attendues avec au moins autant d’impatience. Aujourd’hui, les taux d’inflation allemand, espagnol et belge ouvrent le bal avant la publication du taux de l’UEM demain. Notons que de part et d’autre de l’Atlantique, ce mélange de données reflète bien les centres d’attention respectifs du marché.

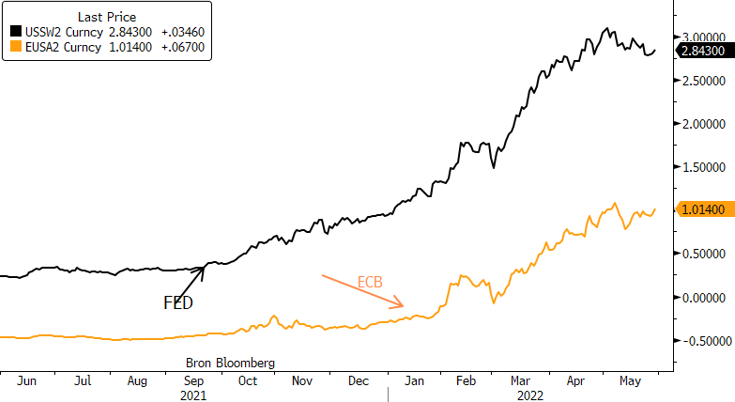

Non que les risques liés à la croissance ne soient pas un thème européen, au contraire: avec l’incertitude quant à l’approvisionnement en énergie et la proximité de la guerre en Ukraine, les perspectives de croissance de l’UEM restent troubles et fragiles. Néanmoins, l’inflation est encore un peu plus prioritaire, pour les marchés comme pour les dirigeants. La semaine dernière, nous annoncions déjà que même les colombes de la BCE se rendent compte qu’une intervention “énergique” ne peut plus tarder. Lagarde a tracé la voie de la BCE pour cet été. La fin des achats nets d’obligations, début juillet, permettra à la BCE de relever ses taux de juillet à septembre (de 25 points de base à chaque fois). Aujourd’hui et demain, les taux d’inflation pourront indiquer s’il ne faudrait pas relancer le débat sur un relèvement de 50 points de base, nonobstant la “feuille de route” de Lagarde. Ce matin, les premiers signes ne sont pas encourageants. Le taux d’inflation espagnol (0,7% en glissement mensuel, 8,5% en glissement annuel) et les premiers chiffres régionaux allemands laissent à nouveau entrevoir une hausse surprise. Un taux d’inflation de 8,0%+ en Allemagne et dans l’UEM de manière générale n’est pas exclu. À la fin de cette semaine, les membres du conseil de la BCE devront s’abstenir de tout commentaire au sujet de la politique, en raison de la période de “black-out” qui précédera la réunion de politique de la semaine prochaine. Surtout si la hausse se poursuit, le débat interne sur l’opportunité d’un relèvement de 50 points de base ne fera que s’intensifier. Ce matin, les taux européens ont de nouveau grimpé de près de 10 points de base. Quelles que soient les incertitudes liées à la croissance, la BCE devra d’abord agir sur l’inflation. Les taux à court terme de l’UEM, en particulier, se rapprochent à nouveau des sommets cycliques.

En revanche, aux États-Unis, la dynamique du marché a récemment connu une évolution quelque peu différente. La Fed a convaincu les marchés de sa volonté de venir à bout de l’inflation. Il est quasiment certain que de nouveaux relèvements de 50 points de base suivront (en juin/juillet). Jusqu’à présent, les données relatives à l’activité restent solides, surtout les dépenses des consommateurs. Néanmoins, certains indicateurs de confiance trahissent çà et là des signes de fragilité. Ce ne sont encore que des conjectures, mais contrairement à l’Europe, la Fed pourrait éventuellement ralentir le rythme par rapport aux attentes actuelles au second semestre (pic de taux d’intérêt ≥ 3%), car elle a commencé plus tôt et a fait preuve de ténacité. Ce scénario pourrait devenir plus probable si les ISM et/ou les payrolls s’avéraient faibles.

Il est certainement encore trop tôt pour prédire les trajectoires de taux de l’année prochaine. Une chose est sûre: dans l’UEM, l’attention reste focalisée sur l’inflation, tandis que le marché américain estime de son côté avoir un peu plus de marge pour atteindre un équilibre entre inflation et croissance. Récemment, une pause (temporaire) dans la surenchère des attentes à l’égard des taux d’intérêt de la Fed a aussi fait baisser quelque peu le dollar. Nous restons prudents à l’égard des perspectives de reprise de l’euro. Quoi qu’il en soit, le retour au plancher de mars à 1,0806 EUR/USD améliorerait la situation, même si ce serait en partie dû à un affaiblissement du dollar.

Taux à 2 ans aux États-Unis (noir) et dans l’UEM (orange): les taux d’inflation imposeront-ils un mouvement de rattrapage relatif dans l’UEM?