Le forint profite encore un peu des taux réels positifs

Lorsque l’inflation s’accélère dans un pays, cela a un impact positif sur sa monnaie. C’est du moins le cas sur les marchés financiers, dont la pensée à court terme entre parfois en conflit avec les implications économiques théoriques à plus long terme. Le raisonnement est que l'inflation oblige la banque centrale à relever ses taux pour ralentir l’économie et, à terme, l’inflation. Toutes autres choses étant égales par ailleurs, la hausse des taux rend une devise plus attrayante pour les investisseurs. L'inverse est vrai également :

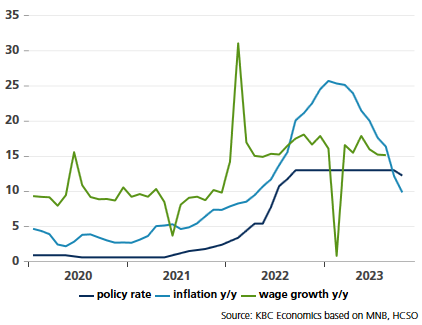

L’inflation en Hongrie a ralenti en octobre, de 12,2 % à 9,9 %. Il s'agit d'une baisse plus forte que prévu et la première fois que le taux passe sous la barre des 10 % depuis avril 2022. Le forint hongrois ? Il a atteint son niveau le plus élevé en près de quatre mois. Le cours EUR/HUF a démarré le week-end à 377,25. L’explication de cette apparente rupture de la corrélation de marché est à chercher dans les conditions réelles. La Hongrie est le pays de l’Union européenne où l'inflation est la plus élevée. En début d'année, celle-ci se trouvait à un record sur 27 ans de près de 26 %. En 2023, les salaires hongrois ont fortement augmenté. Mais même une moyenne annuelle provisoire de 14,2 % n’a pas suffi pour compenser les fortes hausses des prix. Le pouvoir d’achat réel des ménages hongrois a diminué. Et cela a pesé sur l’économie et, par conséquent, sur la devise. Le PIB hongrois se contracte depuis le troisième trimestre de l’année dernière. Mais la situation s'est récemment inversée et, depuis septembre, le pouvoir d’achat réel repart à la hausse grâce à cette forte désinflation. Il s’agit d’un pilier crucial de la reprise économique qui, selon les chiffres récemment publiés, ne cesse de se renforcer. Non seulement la Hongrie a échappé à la récession au deuxième trimestre (révision à la hausse à 0 % au lieu de -0,3 %), mais le PIB a gonflé de 0,9 % au cours du trimestre précédent.

Les salaires réels sont pour les ménages ce que sont les taux réels pour les investisseurs. L’inflation extrêmement élevée en Hongrie a poussé les investisseurs en forints vers la sortie. Avec un taux directeur à 13 %, impossible d'attirer qui que ce soit lorsque l'inflation est deux fois plus élevée. Le forint est donc passé d'un plancher à un autre jusqu’à ce que la banque centrale (MNB) intervienne avec un taux d’urgence temporaire de 18 %. En prévision de la désinflation et pour soutenir la reprise naissante de la croissance, la MNB a depuis démarré son cycle d’assouplissement. Le taux directeur actuel de 12,25 % offre à l’investisseur un taux d’intérêt réel positif de 2,35 %. En supposant que l'inflation continue de décélérer – nous nous attendons à environ 7 à 8 % en fin d’année -, les perspectives pour le forint (l'investisseur) ne semblent en principe pas du tout mauvaises...

mais ce serait sans compter sur les autorités monétaires hongroises.

La MNB a l'ADN d'une colombe monétaire, pour qui la croissance prime sur l’inflation. Les circonstances actuelles contraignent toujours la banque centrale à mener une politique monétaire suffisamment restrictive. Pour assurer un taux directeur réel positif. Mais pour la MNB, cela ne doit pas nécessairement aller jusqu'à l'extrême. Elle l’a d'ailleurs déjà prouvé en abaissant les taux plus que prévu en octobre (de 75 points de base à 12,25 %). Elle avait pu effectuer une telle intervention parce que l’inflation avait également baissé plus que prévu (12,2 % en septembre). Au vu de ce modus operandi, nous nous attendons à une forte baisse des taux de 100 pb, tant en novembre qu’en décembre. Le soutien relativement important dont bénéficie encore aujourd'hui le forint de la part des taux réels disparaîtra donc demain.