Virage, volontaire ou pas, de la BoJ

Les taux négatifs ont vécu ! Le dernier des Mohicans a jeté l’éponge à la fin de l'année dernière.. Non, la Banque du Japon n’a pas relevé son taux directeur lors de sa réunion de politique du 20 décembre. Celle-ci reste provisoirement fixé à -0,1 % (OK, les taux négatifs n'ont peut-être pas complètement disparu). Mais une autre décision inattendue de la banque centrale a provoqué une hausse des taux qui a ramené toute la courbe des taux japonaise en territoire positif pour la première fois depuis 2015. Le yen japonais s'est senti pousser des ailes. Le cours USD/JPY teste aujourd'hui une importante zone de support autour de 130.

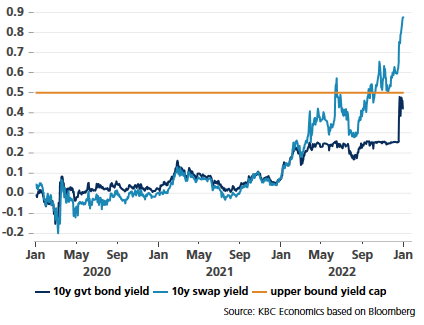

Outre le taux directeur négatif, la BoJ applique aussi des plafonds de taux dans le cadre de sa politique monétaire. Depuis 2016, Tokyo verrouille le taux à 10 ans à un niveau proche de 0 %, avec un écart autorisé de 25 points de base. Pour y parvenir, la BoJ achète/vend des obligations d’État lorsque les taux évoluent trop loin au-dessus/en dessous de ce seuil. À l’époque, cette idée avait été trouvée afin de tirer les taux à long terme de leurs planchers historiques. Avec l'espoir qu'un raidissement de la courbe des taux stimule l’octroi de crédit et, par conséquent, aussi l’économie et l’inflation, obstinément basse.

Mais une inflation obstinément basse, c’était le cas en 2021, même au Japon. En novembre 2022, la pression générale sur les prix a atteint 3,8 %, son niveau le plus élevé depuis 1990. Hors énergie et alimentation, l’inflation de base a renoué avec ses niveaux de 1992 (2,8 %). L'accélération de l’inflation dans le monde et la perspective d’interventions agressives de la part des banques centrales ont entraîné des hausses de taux quasiment inédites l’année dernière. Cette pression haussière a également touché l’île japonaise. La BoJ n’a pas chômé : à part une pause en été, la banque n'a pas cessé d'intervenir à partir d'avril afin d'ancrer le taux à dix ans à la limite supérieure de 0,25 %. Depuis décembre, la banque centrale détient par conséquent plus de la moitié des obligations en circulation.

Cette situation est évidemment intenable. Mais rien ne laissait supposer que la BoJ allait apporter du changement à la fin du mois dernier. Bien au contraire. Le président de la banque, Haruhiko Kuroda, a ainsi annoncé un doublement de l’écart autorisé, de 25 à 50 points de base. La nouvelle a provoqué des ondes de choc sur le marché. Cette décision a été interprétée comme le signal de départ de la normalisation. D’autant plus que Kuroda et certains autres membres du directoire avaient déjà dans le passé comparé une telle extension à un relèvement de taux à part entière. La BoJ relativise toutefois cette décision et explique qu’il s’agit d’une mesure visant à améliorer le fonctionnement général du marché/la liquidité. Elle a sans doute senti le vent venir.Les questions de liquidité mises à part, elle a en même temps augmenté le montant de ses achats d’obligations mensuels et a gardé la possibilité d’intervenir de manière illimitée sur toutes les échéances, si nécessaire. Cela n'a pas traîné : dans les jours qui ont suivi, les taux ont grimpé de 10 points de base et plus. Il s’agit de mouvements énormes selon les normes japonaises. Le taux à dix ans s’est immédiatement envolé en direction du nouveau plafond.

Quelle que soit la manière dont la BoJ qualifie sa décision, cela ne fait aucun doute pour le marché. Le Japon s’apprête à sortir de sa politique ultra-accommodante. En prenant ce virage, Kuroda prépare le terrain pour son successeur, qui prendra ses fonctions en avril. Selon le marché des swaps, le sort du plafond des taux sur les obligations à 10 ans est scellé. Et certains évoquent déjà un premier relèvement des taux lors de la première réunion de politique sous la nouvelle direction en avril. D’autres signes pourraient aussi pointer en ce sens dès ce mois-ci. Selon le Nikkei, un journal économique japonais généralement bien informé, la BoJ envisagerait de relever, ce 18 janvier, les nouvelles prévisions d’inflation pour la fin de l’horizon de politique à environ 2 %. La fin des taux négatifs ne serait-elle finalement pas pour bientôt ?