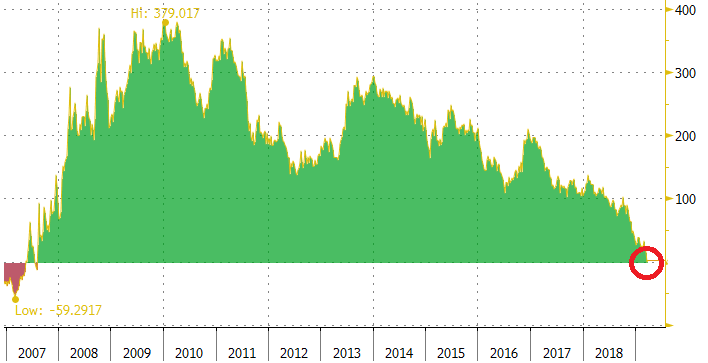

Inversion entre le taux américain à 10 ans et à 3 mois

Vendredi, les indicateurs PMI désastreux reflétant la confiance des entrepreneurs de la zone euro ont fait retomber le taux allemand à 10 ans sous le seuil de 0%. Les taux américains lui ont emboîté le pas sans hésiter et ont perdu jusqu'à plus de dix points de base. Les courbes des taux s'aplanissent dans le monde entier, et s'inversent même dans certains cas. Faut-il craindre une nouvelle récession? L'attention se détourne en tout cas de l'inflation qui reste à la traîne, et les investisseurs se concentrent désormais entièrement sur le scénario de croissance global.

En Europe, le directeur d'achat moyen se montre de plus en plus pessimiste au sujet de l'avenir de l'économie européenne. Le PMI de l'industrie manufacturière a chuté en mars à 47,6 points, son niveau le plus bas depuis avril 2013. Les indicateurs partiels axés sur l'avenir s'effondrent eux aussi, ce qui signifie que l'affaiblissement de l'économie est appelé à se poursuivre au deuxième trimestre également. Le taux allemand à 10 ans s'est retranché sous le seuil psychologique de 0%, ce qu'il n'avait plus fait depuis octobre 2016. Le rétablissement prudent de l'indicateur IFO reflétant la confiance des entrepreneurs allemands vient tout juste de nous réserver une bonne surprise, encore qu'une hirondelle ne fasse pas le printemps. Les taux d'intérêt américains ont perçu le mouvement et l'ont suivi sans hésiter. La rupture du taux à 10 ans en deçà du seuil crucial de 2,50% a accéléré la manœuvre. Plus tôt dans la semaine, la Federal Reserve avait déjà porté un premier coup de canif au contrat en décidant de se tenir sur la touche plus longtemps que prévu.

Pas moins de dix gouverneurs de la Fed se livreront cette semaine à quelque 14 déclarations publiques. Il sera certainement intéressant de voir comment ils réagissent au changement de cap de la Fed et aux récentes évolutions des marchés. La plupart des gouverneurs ne s'attendent plus à aucun relèvement des taux d'intérêt pour cette année. Peut-être un relèvement modéré sera-t-il opéré en 2020, mais ce n'est pas encore certain. Les gouverneurs Williams, Rosengren et George, plutôt faucons, vont-ils baisser d'un ton? Ou l'une ou l'autre colombe se laissera-t-elle aller à évoquer la possibilité d'un premier abaissement des taux? Nous le saurons bientôt. Charles Evans, le gouverneur de la Fed de Chicago, a en tout cas déjà parlé d'assouplissement monétaire ce matin.

Autant dire que les taux resteront bas encore plus longtemps, que ce soit en Europe ou aux États-Unis. Et comme le moins que l'on puisse dire est que l'inflation ne fait pas mine de s'envoler, les banques centrales ont tout le loisir de se montrer accommodantes. Normalement, il s'agit d'une bonne nouvelle pour les marchés financiers, vu que cela signifie que l'économie bénéficiera plus longtemps de leur soutien. Mais les investisseurs voient aussi dans ce changement de cap un signe que les banquiers centraux jugent les risques baissiers de plus en plus cuisants. De plus, la Fed se prive ainsi dans une certaine mesure de sa liberté d'action pour le cas où le ralentissement "temporaire" de la croissance viendrait à acquérir un caractère plus permanent.

Pour le moment, une récession n'est pas (encore) à l'ordre du jour. En Europe — et encore plus aux États-Unis —, les taux de croissance restent (pour ainsi dire) positifs. Cependant, les signaux d'avertissement se font de plus en plus nombreux. Le différentiel entre le taux américain à 10 ans et celui à 3 mois est notamment descendu au-dessous de zéro vendredi dernier, et ce pour la première fois depuis 2007. Le marché interprète souvent une inversion des courbes des taux comme un signe annonciateur d'une récession. En moyenne, une récession se manifeste environ un an après l'inversion, encore que ce timing soit très variable. Les marchés financiers sont donc en alerte. Toute nouvelle publication de taux de croissance sera sans aucun doute analysée avec une attention redoublée.

Figure - Pour la première fois depuis 2007, le différentiel entre le taux américain à 10 ans et celui à 3 mois est négatif