La BCE va-t-elle sortir son arsenal?

La Banque centrale européenne (BCE) vient de franchir un nouveau pas en direction d'une prolongation de sa politique exceptionnellement accommodante. L'affaiblissement "passager" de l'économie acquiert un caractère plus permanent qui exacerbe la vigilance de la BCE. Cette dernière a donc d'ores et déjà ressorti son arsenal qu'elle avait remisé entretemps et envisage de passer à l'action. Plusieurs gouverneurs plaident d'ores et déjà en faveur d'un report plus long de la normalisation de la politique. Mario Draghi va-t-il confirmer ce discours?

De récentes données économiques suggèrent une poursuite de l'effritement de la croissance économique dans la zone euro. L'Italie a entretemps plongé dans une récession technique (deux trimestres consécutifs de croissance négative), tandis que l'Allemagne est de justesse parvenue à éviter ce scénario. Jusqu'il y a peu, la BCE qualifiait de "temporaire" la dégradation des statistiques économiques, mais elle commence peu à peu à se raviser. Philip Lane, le futur économiste en chef de la BCE, reconnaît les dangers qui guettent l'économie, et le gouverneur néerlandais Klaas Knot a pour sa part déclaré qu'un relèvement des taux d'intérêt n'était pas encore à l'ordre du jour. Vendredi dernier, Benoît Cœuré, membre du directoire de la BCE, n'y a pas été par quatre chemins. Le ralentissement de la croissance économique est "manifestement plus fort et plus large" que prévu, ce qui aura également son effet sur l'inflation. Selon le Français, la BCE doit adapter la politique en conséquence. Dans la foulée, il a évoqué la possibilité d'une nouvelle TLTRO ("targeted longer-term refinancing operation"). Ces dernières années, ce programme avait déjà injecté d'importantes quantités de liquidités dans le système. Le gouverneur de la BCE François Villeroy partage l'opinion de son compatriote. Il a déclaré que la BCE pourrait modifier sa guidance en matière de taux d'intérêt s'il venait à s'avérer que la dégradation actuelle de l'économie est de nature permanente. Dit autrement : elle pourrait maintenir plus longtemps les taux directeurs à un bas niveau. L'actuelle "forward guidance" mise sur des taux directeurs stables au moins jusqu'à la fin de l'été de cette année. Ce délai sera-t-il prolongé lors de la prochaine réunion (le 7 mars)?

Le principal facteur qui pèsera dans la balance est la conjoncture économique. Dans quelle mesure la faiblesse économique actuelle est-elle "temporaire"? Si la croissance reste aussi timorée au premier trimestre de cette année, il deviendra difficile de continuer à qualifier ce phénomène de temporaire. Nous en aurons une nouvelle indication jeudi lors de la publication des PMI pour la zone euro, qui reflètent la confiance des directeurs d'achat européens. En 2018, cet indicateur est retombé de 58,8 points à tout juste plus de 50 points, le niveau symbolique marquant la limite entre expansion et contraction. L'attention se portera aussi sur les discours de quelques figures de proue de la BCE. Le président Mario Draghi, le vice-président Luis de Guindos et l'économiste en chef Peter Praet monteront tous les trois au créneau cette semaine. Mercredi, la BCE publiera le procès-verbal de sa réunion de janvier, qui est lui aussi susceptible de lever un coin du voile sur les intentions de la BCE.

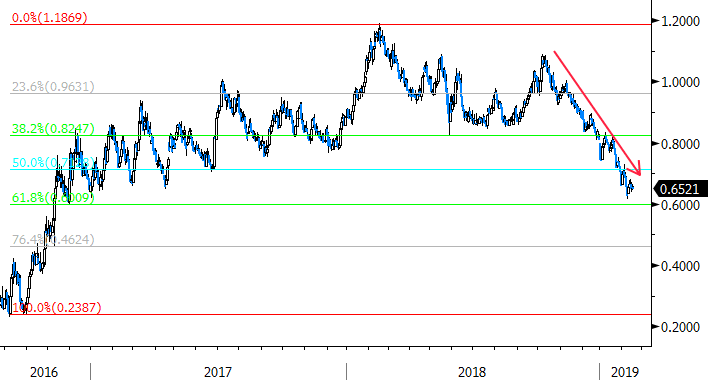

Le taux swap européen à 10 ans est en proie à une tendance baissière depuis octobre. La crainte d'un ralentissement global de la croissance (en particulier dans la zone euro), les risques politiques (guerre commerciale, Brexit, Italie, gilets jaunes…) et la prudence des banquiers centraux y sont pour beaucoup. Dans l'intervalle, les cours tiennent déjà compte d'une grande part des mauvaises nouvelles. Les négociations commerciales entre la Chine et les États-Unis évoluent notamment dans la bonne direction, mais sans progrès concrets jusqu'ici. En marge de la saga du Brexit, la crainte d'un ralentissement de la croissance est un aspect crucial. Si les statistiques, à commencer par les PMI de jeudi, laissent présager quelque amélioration, cela pourrait freiner la chute libre du taux swap européen à 10 ans.

Figure - Le taux swap européen à 10 ans atteint-il peu à peu son plancher?