La santé de fer des PMI, le silence de la BCE

À l’approche du dernier mois du troisième trimestre, l’économie européenne se maintient à un excellent niveau. Pour août, les indicateurs PMI publiés par le bureau d’étude Markit n’enregistrent qu’un léger recul par rapport aux niveaux historiquement élevés du mois de juillet. L’indicateur global cote à 59,5, contre 60,2 il y a un mois, le plus haut point jamais atteint en 15 ans. Il est en passe d’atteindre la moyenne la plus élevée en 21 ans pour le troisième trimestre. Au niveau sectoriel, la production du secteur des services (quasi stable à 59,7) a connu une croissance supérieure à celle de l’industrie manufacturière (à 59,2) pour la première fois depuis le début de la reprise. Il s’agit là d’une conséquence directe des tensions persistantes au niveau des chaînes de distribution, comme les entreprises automobiles domestiques et étrangères en ont récemment attesté. Le succès des campagnes de vaccination et l’assouplissement des mesures sanitaires entraînent cependant un dynamisme presque sans précédent de la demande de biens, de services et de personnel. Par conséquent, la pression haussière sur les prix se maintient. Il ne s’agit pas seulement de l’inflation du côté de l’offre (perturbation des chaînes de production), parfois exagérément qualifiée de temporaire. Markit s’inquiète ainsi de la nature de la poussée inflationniste, car la pénurie sur le marché de l’emploi entraîne une hausse des salaires.

Ce qui nous amène à la BCE. Ces dernières semaines, nous avons beaucoup entendu parler des analyses de la Fed, de Jackson Hole et du dollar. En revanche, le silence plane sur la politique préconisée par Lagarde et son entourage. Avec une réunion de politique potentiellement importante en vue le 9 septembre, ce calme plat nous paraît injustifié. Selon différents critères, dont les PMI publiés hier, l’économie européenne est en très bonne forme. Le taux de chômage est retombé à 7,7%, proche du creux pré-pandémique de 7,4%. L’inflation est montée à plus de 2% et ne devrait pas redescendre dans l’immédiat, d’autant plus que la pression salariale prendra bientôt le relais de l’inflation par les coûts (qu’elle soit temporaire ou non).

Tout porte à croire que la BCE reverra une nouvelle fois à la hausse ses prévisions au mois de septembre. Ce qui soulève d’emblée la question: quid du PEPP? Depuis le temps de son ancien président Draghi, la BCE s’est bâti une solide réputation de “colombe monétaire”. Mais nous en sommes venus au point où le déni devient difficile, pour ne pas dire peu crédible. Au niveau du calendrier, il devient impératif d’au moins évoquer la perspective d’un recalibrage. Officiellement, le programme de rachat d’actifs mis en place lors de la pandémie se poursuivra jusqu’en mars 2022. En théorie, la BCE pourrait donc encore attendre jusqu’à mi-décembre pour définir les lignes directrices; mais ce serait moins judicieux de sa part (volumes d’échange plus limités, etc.).

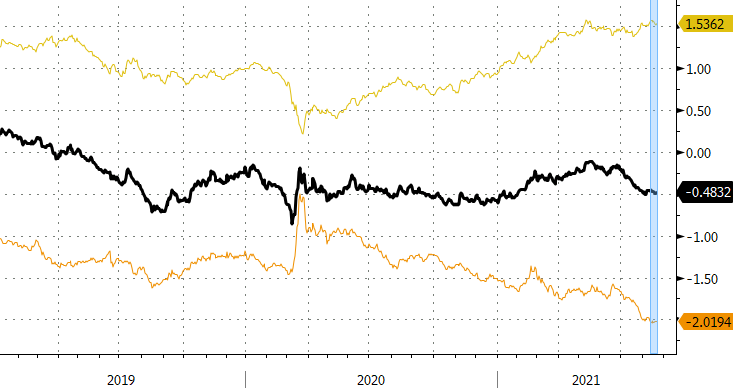

Les marchés peuvent dès lors s’attendre à passer quelques semaines intéressantes. Focalisés sur la FED, les investisseurs en oublient la BCE. C’est au point qu’à l’heure actuelle, ils ne tiennent absolument pas compte du fait que la BCE pourrait faire ne serait-ce qu’un premier pas vers la normalisation. Le taux nominal allemand à 10 ans ne dévie pas de la zone de support de -0,5%. La composante réelle, qui dépend notamment de la politique monétaire future, est même tombée à -2% ces dernières semaines! Sur le marché des changes, l’euro continue d’avoir systématiquement le dessous par rapport au dollar. La paire EUR/USD reste proche d’une zone de support clé autour de 1,17. À court terme, le billet vert maintiendra probablement son avantage. Mais le 9 septembre approche à grands pas: un investisseur averti…

Taux réels (orange) et nominaux (noir) allemands à 10 ans: le marché ne tient pas compte d’une normalisation potentielle de la BCE