Inflation : un problème ou pas ?!

Les banques centrales attendaient depuis longtemps une hausse de l'inflation. Celle-ci ne présente que des avantages. L’absence de hausses de prix entraîne un report de la demande. En temps de crise, lorsque que l'inflation est basse, il est difficile pour les banques centrales de soutenir l’économie avec des taux réels bas. Des solutions existent (taux négatif, QE), mais elles ne sont pas confortables. Une inflation élevée avec des taux réels bas/négatifs permet de maintenir les dettes sous contrôle.La conclusion unanime est que mieux vaut un peu plus d'inflation qu'un peu moins. Dans un passé lointain, on acceptait une inflation encore un peu plus faible. Dans les années 90, la Bundesbank ne se préoccupait pas d’une légère baisse de l’inflation. À l'époque, l'idée était que cela soutient le pouvoir d’achat. Une telle situation permet de mener une politique monétaire forte et a un impact favorable sur le taux de change. Vous recevez plus de marchandises étrangères pour une même quantité de marchandises nationales. Un "gain de bien-être" donc. Cette manière de penser vous pose problème ? Pas de problème, tout comme le marché, l’analyse économique ajuste ses priorités en fonction du contexte. Nous n’avons cependant pas pu nous empêcher de faire ce petit coup d'œil dans le rétroviseur après avoir entendu les agences de presse expliquer hier que la hausse de l'inflation... avait entraîné une correction "risk-off" sur la bourse.

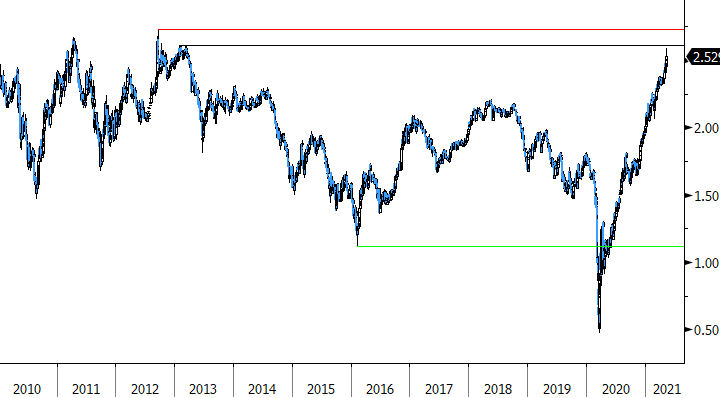

Une correction d’un jour ne fait pas une tendance. Nous restons donc prudents. Mais quelques remarques s'imposent tout de même. L’année dernière, la combinaison de la hausse de l’inflation et de la faiblesse des taux réels a nourri la dynamique de reflation que tout le monde avait accueillie avec beaucoup d’enthousiasme. La perspective d’une reprise de l’économie combinée à des taux réels fortement négatifs a été une bénédiction pour pratiquement tous les actifs risqués. Une correction avait déjà eu lieu en mars. À l'époque, celle-ci avait été attribuée à une hausse des taux d’intérêt ultra-longs, principalement due à des taux réels plus élevés. Avec un peu de "fantaisie", on pourrait appeler cela une "correction pour une bonne raison". Le marché anticipait un possible démantèlement progressif des mesures de soutien monétaires en raison de l’accélération de la croissance. La situation est différente aujourd’hui. Les actifs à risque dévissent sur fond de forte hausse des prévisions d’inflation et de récent recul des taux réels. Aujourd'hui, l’inflation (ou les prévisions d’inflation) semble être le problème. À titre d’illustration, la correction d’hier a débuté lorsque les prévisions d’inflation financières sur les obligations d’État américaines à 10 ans ont dépassé le cap des 2,5 % pour la première fois depuis le printemps 2013. Dans un même temps, plusieurs matières premières (indices) touchent des sommets qui n'avaient plus été atteints depuis des années. Si la hausse des prix des matières premières peut constituer un signe avant-coureur de reprise de la croissance, il est toutefois possible que nous arrivions tout doucement à un tournant. Ces hausses peuvent peser sur les marges bénéficiaires et, si elles sont répercutées, sur le revenu disponible du consommateur. Les banques centrales répètent déjà depuis quelque temps que ce type d’inflation est temporaire. Mais le marché n’est visiblement pas si rassuré. Dans une phase ultérieure, cette inflation pourrait entraîner une hausse des salaires par le biais d’effets secondaires. Mais est-ce ce type de hausse des salaires que les banquiers centraux envisageaient ? Qui en profitera ? Pas les entreprises et encore moins le consommateur en termes de revenu réellement disponible. À titre d’illustration, les prix à la production se sont avérés plus élevés que prévu en Chine ce matin (6,8 % en glissement annuel). Ce n’est probablement pas un hasard si les plateformes de négociation chinoises pour les matières premières ont à présent pris des mesures visant à freiner la spéculation. Selon les autorités, les coûts de cette inflation commencent apparemment à dépasser les bénéfices.

D’autres indicateurs de prix seront encore publiés dans les prochains jours, avec notamment l’inflation CPI aux États-Unis demain. Une hausse de 2,6 % à 3,6 % est attendue pour l’inflation générale. Pour l'inflation de base, le taux devrait passer de 1,6% à 2,3%. Il s’agit évidemment de la hausse tant attendue due à des "facteurs temporaires". Il faudra tout de même surveiller la réaction du marché, surtout si ce rapport nous réserve une surprise à la hausse.

Figuur - Le point mort d'inflation à 10 ans des obligations d’État américaines dépasse le cap de 2,5 %.