Correction du dollar : une simple pause?

Le scénario sur le marché (des changes) a connu un rebondissement ces derniers mois. L'année passée et au début de cette année, le schéma était clair. Il s'agissait de la "version de base du trade de reflation". Grâce à une politique globalement accommodante, le sentiment vis-à-vis de la croissance et du risque était positif et les prix des matières premières étaient en hausse, de même que les anticipations d'inflation. Les investisseurs ont donc progressivement réduit leur positions dans le "dollar", considéré comme une valeur refuge. Et l'euro, mais aussi des devises moins liquides, en ont profité. La hausse des taux n'a été d'aucune aide pour le dollar, parce que celle-ci était surtout due à une augmentation des prévisions d'inflation, avec des taux réels toujours bas. Le scénario a changé en début d'année. Les divergences au niveau du rythme des vaccinations et, dans une moindre mesure, des mesures de relance ont débouché sur des attentes différentes à propos du début de la reprise et de la réaction des banques centrales. Le dollar (mais aussi la livre) a bénéficié d'"bonus vaccination", en plus d'être soutenu par la hausse des taux réels. La Fed a approuvé. La BCE veut, quant à elle, limiter cette hausse des taux. Le dollar a commencé à se redresser progressivement. Le cours EUR/USD (mais aussi le cours EUR/GBP) s'est retrouvé dans une tendance baissière. Du "trade de reflation" au "trade de divergence".

Depuis la semaine passée, ce "trade de divergence" s'est également essoufflé. Pas vraiment pour une raison évidente. Les statistiques américaines ont d'ores et déjà confirmé que les États-Unis se trouvaient à la pointe de la reprise. Pourtant, la hausse des taux américains s'est interrompue. En Europe, on observe des signes d'une accélération (relative) des campagnes de vaccination. Et le cours EUR/USD est passé de la partie basse de 1,17 à 1,19. Une belle correction, mais rien de plus à l'heure actuelle. Pour un signal véritablement pertinent sur le plan technique, la paire devrait s'installer au-dessus de la barre de 1,1990. Nous n'en sommes pas encore là. Même constat pour le cours EUR/GBP: une belle correction de la partie haute de 0,84 à 0,8680. Le premier seuil technique véritablement important se trouve à 0,8731.

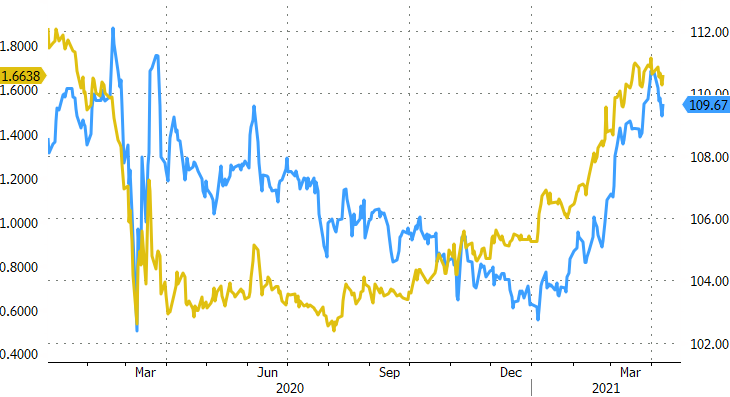

La dynamique des taux réels (américains) joue entre-temps aussi un rôle important pour des devises comme le yen et le franc suisse. Le thème "risk-on/risk-off" est (provisoirement?) passé au second plan. Jusqu'à la semaine passée, le franc et le yen étaient sous pression à cause de la hausse des taux aux États-Unis. La situation s'est inversée cette semaine. C'est également le cas pour les devises d'Europe centrale, entre autres. Après une période compliquée, elles ont aussi été dopées par la pause observée au niveau des taux cette semaine (forint, zloty).

Comment le "trade de divergence" et les taux réels vont-ils maintenant évoluer? Les mauvaises nouvelles en provenance d'Europe commencent doucement à être intégrées. À court terme, l'attention va probablement être réorientée vers les États-Unis, avec la publication des chiffres de l'inflation et d'importantes nouvelles émissions d'obligations souveraines prévues la semaine prochaine. Cet après-midi, nous aurons une première idée de la hausse attendue de l'inflation, avec les prix à la production. L'inflation CPI (publication mardi) est attendue à 2,5%! Il y a peu, Powell et ses collègues étaient parvenus assez facilement à rassurer les marchés en expliquant que la flambée de l'inflation ne serait que temporaire. La semaine prochaine, nous verrons si ce discours passera l'épreuve des statistiques et des investisseurs obligataires. Une éventuelle reprise de la hausse des taux pourrait donner un nouvel élan au billet vert. C'est surtout le cours USD/JPY qui s'est récemment montré sensible à l'évolution des taux, mais la barre de 1,20 pourrait aussi s'éloigner pour la paire EUR/USD dans un tel scénario. La situation pourrait aussi à nouveau se compliquer pour les devises "plus petites".

Figuur - Cours USD/JPY (bleu) - taux à 10 ans américain (jaune): le dollar va-t-il de nouveau pouvoir compter sur les taux?