Qui est encore satisfait du "reflation trade" (accéléré)?

Jusqu' à présent, le "reflation trade" faisait l'unanimité, tant sur le marché que chez les banquiers centraux. Pour les marchés des actifs à risque, nous ne tirerons pas encore de conclusion sur la base du regain de volatilité observé hier avec le "mini-krach" obligataire. Mais pour la plupart des banques centrales, la situation est suffisamment claire. Cette semaine, le président de la Fed, Jerome Powell, et toute une série d'autres gouverneurs, se sont encore tenus au scénario existant. S'il y a de l'inflation, celle-ci n'est que temporaire. La hausse des taux à long terme reflète la confiance dans la reprise.

Le marché place cependant les banques centrales devant un paradoxe. Jusqu'à présent, celles-ci mettaient tout en œuvre pour convaincre le marché que la politique resterait accommodante pendant encore longtemps. Désormais, le marché est même convaincu que l'intense collaboration entre la politique budgétaire et la politique monétaire, en plus d'alimenter une belle croissance, augmente le risque de surchauffe. Si tel est le cas, les banques centrales devront peut-être revenir plus rapidement sur leur engagement. Un excès de crédibilité, avec un risque de prophétie autoréalisatrice. Nous croyons Powell lorsqu' il dit ne pas voir d'inconvénients à une hausse des taux à long terme, tant que celle-ci est due à des prévisions d'inflation plus élevées. La morphologie de la hausse des taux est cependant en train de changer. Hier, c'est surtout le taux à 5 ans américain qui a fortement augmenté (+22 points de base!). Maintenant, ce sont principalement les taux réels qui progressent (18 pb pour le 10 ans, +/- 50 pb depuis le début du mois). Autre exemple: la banque centrale australienne (RBA) parvient à peine à maintenir le taux à 3 ans proche de l'objectif de 0,1%, malgré l'augmentation des achats d'obligations. Pour le taux à 10 ans australien, les récentes hausses de +/-10 pb (même 18 pb aujourd'hui) sont plutôt devenues la règle. Même s'il s'agit d'un reflet de la confiance en la reprise, on peut difficilement s'imaginer que cela réjouit la RBA. Malrgé une hausse beaucoup plus modérée, la nervosité est également de plus en plus palpable du côté de la BCE. Ce matin, la membre allemande du directoire de la banque, Isabel Schnabel, a même déclaré que la BCE pourrait encore abaisser ses taux si la hausse des taux entravait la croissance. L'idée qu'un taux directeur plus bas pourrait beaucoup aider alors que le marché estime que vous en faites déjà plus qu'assez en tant que banque centrale nous ramène au paradoxe décrit ci-dessus. La pression pourrait, par exemple, être quelque peu allégée en rendant la politique budgétaire moins accommodante. Raison pour laquelle il s'agira d'être attentif à l'évolution du programme de relance au Congrès américain au cours des prochains jours.

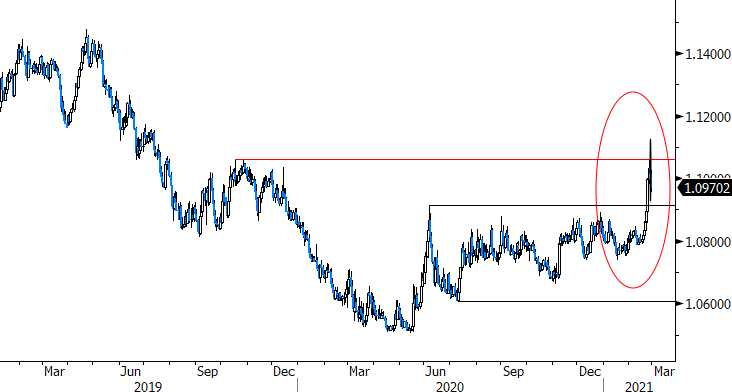

S'il y a une banque centrale qui se réjouit peut-être un peu de ce "dérapage" du "reflation trade", c'est la banque nationale suisse (SNB). Cette dernière tente depuis toujours d'affaiblir le franc et de limiter la déflation par le biais de taux extrêmement bas et, à défaut d'autres instruments, d'interventions sur le marché des changes. La SNB était probablement déjà satisfaite du fait que le franc soit resté stable depuis l'automne dernier, sans interventions supplémentaires. Mais cette semaine, le cours EUR/CHF est, quasiment sans raison, passé de 1,08 à la partie supérieure de 1,10 hier. La hausse des taux réels ailleurs dans le monde a rendu les taux suisses très bas (-0,75%) suffisamment peu attrayants pour convaincre les acteurs du marché de se défaire de la devise.

Il est encore trop tôt pour tirer de réelles conclusions, mais si les tendances à la hausse de l'inflation et des taux réels se poursuivent, cela pourrait changer la donne pour la devise suisse. S'il existe un pays où le marché ne remettra pas en cause l'engagement de sa banque centrale à maintenir une politique accommodante plus longtemps que dans le reste du monde, c'est bien en Suisse. Le franc a également joué un rôle de valeur refuge en période de volatilité sur le marché et le dérapage du "reflation trade" pourrait devenir une source d'incertitude. Nous pensons cependant que, même dans ce cas, la poursuite de l'idée de reflation modifiera fondamentalement le contexte pour le franc. Nous serions surpris que la SNB doive intervenir à court terme pour maintenir le cours EUR/CHF au-dessus de la zone de 1,06/1,08.

Figuur - EUR/CHF : Franc suisse, "victime" du "reflation trade". Probablement pas un problème pour la SNB.