Une BCE scindée en deux

La Banque centrale européenne est partagée entre deux sentiments. C'est ce qui ressort de la conférence de presse qu'a donnée son président Mario Draghi hier. Dans un moment rare de franchise, l'Italien a admis à demi-mot que les responsables de la banque n'étaient pas tous sur la même longueur d'onde. L'objet de la discorde? Le ralentissement de la croissance dans l'UEM. Personne ne nie la réalité - deux trimestres décevants d'affilée -, mais les avis divergent sur les conclusions que l'on peut en tirer.

Le premier camp regroupe les gouverneurs qui s'en tiennent au raisonnement de l'année passée. Ces derniers estiment que l'inflation de base sous-jacente, qui ne tient pas compte des composantes volatiles comme l'alimentation ou l'énergie, augmentera en direction de l'objectif de 2% de la BCE dans la zone euro. Ce qui justifie un démarrage progressif du processus de normalisation de la politique. Pour le moment, l'inflation de base tourne toujours autour de 1% en glissement annuel. Ces membres de la banque centrale pointent la pression à la hausse sur les salaires dans la plupart des pays de l'UEM, la politique extrêmement souple menée par la BCE et la performance de croissance exceptionnelle de l'UEM entre 2015 et mi-2018. L'écart de production ("output gap") est proche du niveau auquel l'économie ne peut plus croître sans créer de l'inflation. Les partisans de cette ligne au sein de la banque pensent que le ralentissement ne durera pas. Ils tablent sur un règlement définitif du conflit commercial opposant les États-Unis à la Chine, des autorités chinoises qui vont mettre tout en œuvre pour soutenir la croissance intérieure, un redressement de l'industrie automobile allemande, un essoufflement du mouvement des gilets jaunes... Par facilité, nous les appellerons les optimistes.

L'autre moitié des gouverneurs voit l'avenir d'un œil moins favorable. Ils craignent que les dégâts occasionnés ne deviennent permanents. Le moral des consommateurs et des investisseurs a été touché et les problèmes internationaux ne se résolvent pas en deux coups de cuillère à pot. La plupart des derniers indicateurs PMI de confiance des entreprises leur donnent pour le moment raison. La principale mesure pour la zone euro s'est, contre toute attente, repliée de 51,1 à 50,7. À l'exception d'un rebond isolé, cet indicateur n'a pas cessé de baisser depuis décembre 2017, se rapprochant ainsi de la barre psychologique des 50 points qui marque la frontière entre croissance et contraction économique.

Les deux camps ont apporté leur touche dans le communiqué de presse. La vision optimiste d'une pression haussière sur l'inflation sous-jacente a été retenue, tandis que les risques au niveau des perspectives économiques ont été ajustés. La BCE qualifie désormais ces risques de "baissiers" au lieu de "équilibrés". En cas de nouvelle détérioration, la voie est donc toute tracée pour une diminution des prévisions de croissance et d'inflation en mars. Dans un tel scénario, l'étape logique suivante sera une adaptation de la communication autour du taux directeur. Depuis juin de l'année passée, la banque laisse entendre que celui-ci ne sera pas relevé avant la fin de l'été. Si l'économie ne montre pas de signes d'amélioration, cette date butoir pourrait être reportée à la fin de l'année, par exemple.

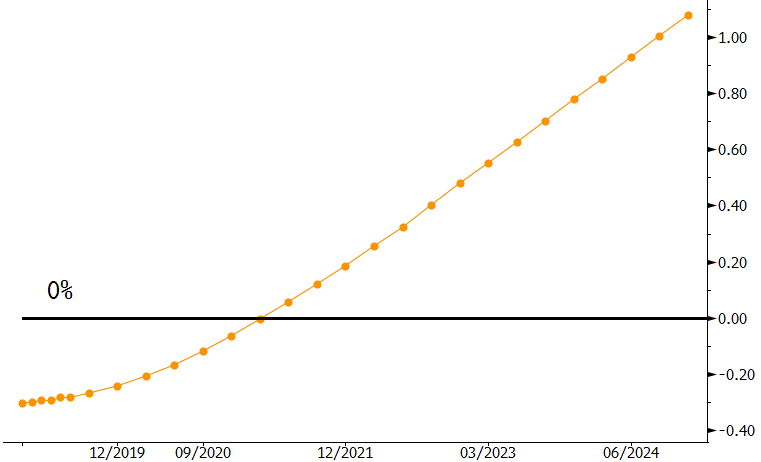

Nous n'en sommes pas encore là et Draghi ne cesse de répéter que la BCE entend maintenant récolter autant d'informations que possible. Le fait, qui mérite d'être souligné, qu'il ait admis l'existence de dissensions au sein de la BCE montre néanmoins que la banque centrale devra choisir son camp le 7 mars. Le marché a depuis longtemps choisi le camp des pessimistes et ne s'attend pas à un relèvement de taux avant fin 2020. Pour notre part, nous nous rangeons toujours du côté des optimistes, même si nous commençons à nous poser quelques questions. En 2015, dans des circonstances similaires, la banque centrale américaine avait décidé d'intervenir. Après plusieurs années de reprise, elle avait estimé que les bases de l'économie étaient devenues suffisamment solides pour supporter une hausse des taux. L'Europe se trouve aujourd'hui dans la même situation.

Figure - Courbe des forwards sur l'Euribor à trois mois: le marché ne s'attend à un taux Euribor à trois mois positif qu'au milieu de 2021!