La BoJ de facto hors-jeu?

La Bank of Japan (BoJ) a décidé hier de ne pas modifier sa politique monétaire. Dans l'intervalle, cette dernière est devenue un écheveau complexe de mesures diverses. Le taux directeur est maintenu à -0,1%. À travers ses achats, principalement d'obligations d'État, la BoJ veut faire augmenter la masse monétaire à raison de 80.000 milliards de yens par an. Enfin, la BoJ maintient le taux à 10 ans des emprunts d'État aux alentours de 0,0%.

La BoJ tente de faire converger l'inflation en direction de l'objectif de 2,0% et 'espère' aussi que les prévisions d'inflation des acteurs économiques s'établissent à ce niveau. Pour l'instant, elle n'y parvient pas. Pis encore, elle s'est vue contrainte de revoir une nouvelle fois à la baisse ses propres prévisions d'inflation. Pour l'exercice fiscal 2019, elle table désormais sur une inflation de 0,9% au lieu de 1,4% précédemment. En 2020, la BoJ entrevoit par contre à nouveau une possibilité de faire évoluer l'inflation vers 1,4%. Les perspectives ont été corrigées en fonction de l'augmentation de la TVA prévue en octobre et d'autres mesures fiscales s'assortissant d'un impact exceptionnel sur l'inflation. L'analyse de la BoJ trahit quoi qu'il en soit l'impuissance. La banque centrale avance certes toute une série d'arguments qui font que l'inflation va — ou plutôt 'doit'? — augmenter, mais ce scénario va-t-il vraiment se réaliser?

Le premier facteur est la croissance. La BoJ table pour la période 2019/2020 sur une croissance tout juste inférieure à 1,0%. Cela peut sembler peu, mais ce n'est pas si mal pour une économie qui évolue au-delà des limites de sa capacité et qui est aux prises avec un vieillissement marqué de la population. La BoJ constate que cette capacité limitée s'avère jusqu'ici insuffisante pour créer de l'inflation. Devant la ténacité de la faiblesse de l'inflation, les employeurs sont plutôt réticents à augmenter les salaires, et les travailleurs ne s'en plaignent d'ailleurs pas vraiment. Cette même faiblesse de l'inflation leur a en effet permis de conserver leur pouvoir d'achat dans le passé. Autrement dit, les prévisions en matière d'inflation se sont tout bonnement installées à un bas niveau. La BoJ elle-même reconnaît qu'il faut d'abord le voir pour le croire. Aussi longtemps que les Japonais ne voient pas d'inflation, ils n'ont aucune raison d'y croire. L'actuel recul du prix du pétrole (qui en soi est pourtant une évolution positive pour le Japon) et la révision à la baisse annoncée par la BoJ ne sont pas de nature à arranger les choses. L'inflation au Japon reste donc pour l'instant une ‘self-destroying prophecy’. Pourtant, la BoJ n'a guère d'autre choix que de s'évertuer à répéter que l'exploitation intensive de la capacité finira 'à terme' par créer de l'inflation. Dans le cas contraire, elle devrait en principe assouplir encore davantage sa politique. Et c'est là que le bât blesse. Les possibilités sont pour ainsi dire épuisées ou s'assortissent d'effets indésirables. La banque centrale veut par exemple maintenir des taux bas pour raviver l'inflation, mais le secteur financier et les fonds de pension aspirent pour leur part depuis longtemps à une courbe des taux plus raide qui leur permettrait de préserver leur rentabilité. Difficile de concilier les deux. La BoJ achète aussi des actions et des instruments dérivés de l'immobilier. Mais est-ce à terme une bonne idée qu'elle demeure ainsi indirectement un actionnaire important de nombreuses entreprises? Au sein même de la BoJ, certaines voix s'élèvent en faveur d'une atténuation du caractère extrême de cette politique particulièrement accommodante. L'utilité marginale devient vraiment négligeable. Cependant, la faiblesse de l'inflation ne permet pas à la BoJ de s'y résoudre puisque cela reviendrait à admettre que sa politique ne fonctionne pas (ou 'plus').

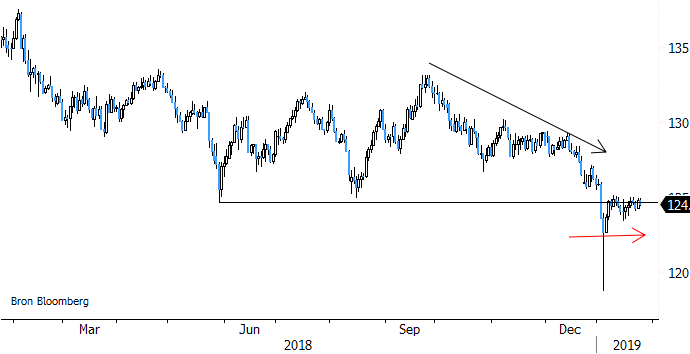

Le yen a connu hier un accès de faiblesse en réaction à la révision à la baisse des prévisions d'inflation. Mais la politique menée par la BoJ n'influence pour ainsi dire pas les mouvements journaliers du yen en ce moment. La devise est et reste en effet avant tout un baromètre de la perception du risque. À titre subsidiaire, le yen fluctue surtout au gré de l'évolution des taux américains (et dans une moindre mesure des attentes relatives à l'égard de la politique de la BCE). Et comme l'aversion au risque se fait moins cuisante après la vague de prises de bénéfices de la fin de l'année dernière, le yen pourrait s'affaiblir encore un peu, en particulier par rapport à l'euro.

Figure - EUR/JPY: le yen s'apaise après un rally inspiré par l'aversion au risque.