L’optimisme des marchés mis à l’épreuve?

Cette semaine marque la fin du deuxième trimestre. Les rapports d’activité portant sur cette période, tant au niveau des entreprises qu’au niveau macroéconomique, traduiront tout l’impact du coronavirus sur l’économie. À partir du troisième trimestre, les marchés pourront s’inspirer des données d’une reprise qui promet en tout cas d’être mouvementée. À quel rythme la demande reprendra-t-elle? Quel sera l’impact de la suppression ou de la réduction des mesures de soutien au revenu mises en place par les autorités? Les chaînes de production se reconstitueront-elles rapidement? Autant de questions ouvertes, autant d’embûches potentielles.

Ces derniers jours, les marchés ont manifesté une inquiétante tendance à la “régression”. Le sentiment ne dépend pas tant des données (parfois relativement bonnes), mais surtout du nombre de nouveaux cas à l’échelle mondiale et aux États-Unis. Jusqu’à présent, grâce à la politique généreuse de la Réserve fédérale et du Trésor américain, les marchés américains ont été la locomotive de la reprise. À la fin de la semaine dernière, il y a eu un retour de bâton: les États-Unis ont principalement été à l’origine de la détérioration du sentiment du marché. Les bourses américaines ont enregistré autant de pertes, voire davantage, que leurs homologues asiatiques ou européennes; les taux américains ont notamment connu une chute plus marquée que les taux européens. Il est remarquable de constater que le dollar ne profite pas ou pratiquement pas des incertitudes relatives à la résurgence du coronavirus: de fait, les derniers mouvements des cours nous confortent dans notre impression qu’une véritable remontée du dollar sera difficile et ce, malgré la fragilité du sentiment général.

Même si les préoccupations relatives aux nouvelles infections sont le moteur majeur du sentiment du marché, nous n’échapperons pas aux principaux indicateurs économiques traditionnellement publiés au début du mois, surtout aux États-Unis. Demain, nous aurons d’abord droit à la confiance des consommateurs; mercredi, nous recevrons le rapport ADP sur le marché de l’emploi et l’indice ISM de confiance des entreprises de l’industrie manufacturière. Les payrolls, le rapport sur le marché de l’emploi américain, seront exceptionnellement publiés jeudi, le vendredi étant un jour de congé anticipé aux États-Unis (4 Juillet).

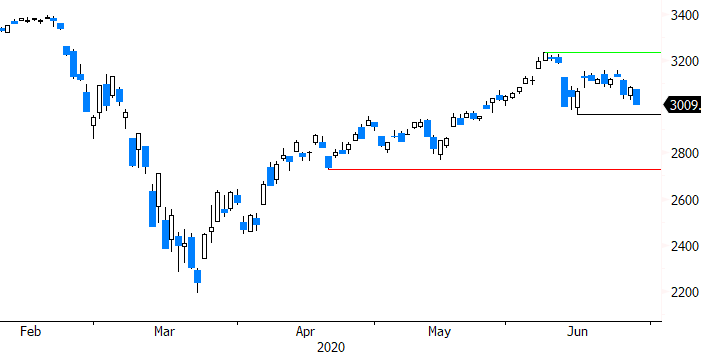

Tant au niveau des indicateurs de confiance que des statistiques du marché de l’emploi, le marché compte sur une poursuite de la reprise. Après la hausse inattendue du mois dernier, les prévisions indiquent que 3 millions de travailleurs américains de plus auront repris le travail. Mais eu égard aux incertitudes croissantes relatives aux nouvelles contaminations, la réaction du marché pourrait être asymétrique. La réaction en cas de données moins bonnes que prévu risque d’être plus forte qu’en cas de données meilleures que prévu. L’on peut noter que les bourses américaines approchent des premiers niveaux de soutien importants. Le décalage entre l’optimisme des marchés et la précarité persistante de la situation économique a fait couler beaucoup d’encre; la combinaison de données peu concluantes et de la crainte d’une nouvelle vague de virus pourrait déclencher un douloureux retour à la réalité.

Figuur - S&P 500: la bourse (américaine) approche du premier niveau de soutien important