La foi dans les mesures de soutien est plus forte que le virus

Les marchés ont de nouveau connu une journée particulière hier. Au matin, les nouvelles étaient toutes plus sombres les unes que les autres. Le rebond du coronavirus en Chine, la résurgence des cas à Tokyo et une hausse préoccupante des contaminations aux États-Unis ont alimenté le spectre d'une possible deuxième vague. Une telle flambée risque de tuer dans l'œuf la timide reprise, avant même que celle-ci ne démarre vraiment. Moins d'un jour plus tard, les bourses sont de nouveau en hausse. Qu'est-ce qui a changé? Certainement pas les attentes concernant le coronavirus. Une fois de plus, le marché s'est accroché à l'idée qu'une nouvelle détérioration de la situation finirait par déboucher sur de nouvelles mesures de soutien monétaires ou budgétaires. Hasard ou pas, mais au cours de ces dernières 24 heures, il a été rappelé de différentes manières au marché que les programmes de soutien à l'économie tournaient à plein régime et qu'ils pourraient encore être intensifiés. Cela a, une nouvelle fois, entraîné un renversement du sentiment.

Aux États-Unis, la Réserve fédérale a annoncé que les petites et moyennes entreprises pourraient solliciter un crédit (une aide) dans le cadre de son Main Street Lending Program. En résumé, la Fed propose, avec ce programme, de racheter 95% des crédits octroyés par les établissements financiers pour aider les entreprises à traverser la crise. Par la suite, la banque centrale a également annoncé qu'elle allait commencer à acheter des obligations d'entreprise individuelles de bonne qualité crédit. Ce matin, la Banque du Japon a laissé sa politique inchangée, mais a décidé d'augmenter son financement d' un programme mis en place par le gouvernement en vue d'octroyer du crédit passerelle aux entreprises (valeur: la somme astronomique de 110 000 milliards de yens!). Du côté budgétaire, le gouvernement Trump a déclaré avoir élaboré un nouveau programme d'investissements dans les travaux d'infrastructure, pour une valeur de 1.000 milliards de dollars.

Il n'y a aucun lien direct entre ces annonces et le sentiment "risk-off"/recul des bourses d'hier. Des questions se posent tout de même. Ainsi, la Fed explique que ses actions visent à faciliter le bon fonctionnement du marché. Dans ce contexte, il est tout de même symptomatique que le programme d'achat d'obligations d'entreprise a été renforcé alors même que le marché des émissions privées tourne de nouveau à plein régime et que les spreads de crédit se sont resserrés. Et comment les banques centrales pourront un jour retirer leur soutien? Le marché pourra-t-il tenir sans ces programmes de soutien et les injections permanentes de liquidités? Le démantèlement de ces programmes risque d'entraîner une correction sur les marchés qui bénéficient actuellement de ce soutien artificiel . En outre, le rôle de la banque centrale s'éloigne de plus en plus de la politique monétaire et de la garantie du bon fonctionnement du marché. Dans la réalité, les banques centrales se livrent en effet à une forme d'octroi de crédit. Et dans ce rôle, elles risquent de devoir décider de la solvabilité et de la survie d'entreprises ou de segments de l'économie qu'elles soutiennent. Un rôle difficile pour une institution qui doit viser, en toute indépendance, des objectifs de politique généraux (inflation et/ou plein emploi). Le marché ne se préoccupe pas encore de ce genre de problème à l'heure actuelle. La foi dans les mesures de soutien monétaires et budgétaires reste grande, comme en témoigne encore la manière avec laquelle les marchés ont réagi ces dernières 24 heures. Autre hasard du calendrier, le président de la Fed présentera la politique de la banque cet après-midi au Sénat. Powell défendra naturellement la politique extrêmement accommodante menée par la Fed. Reste à savoir combien de temps le marché continuera à croire que toutes les difficultés économiques peuvent être réglées grâce à un renforcement des mesures de stimulation.

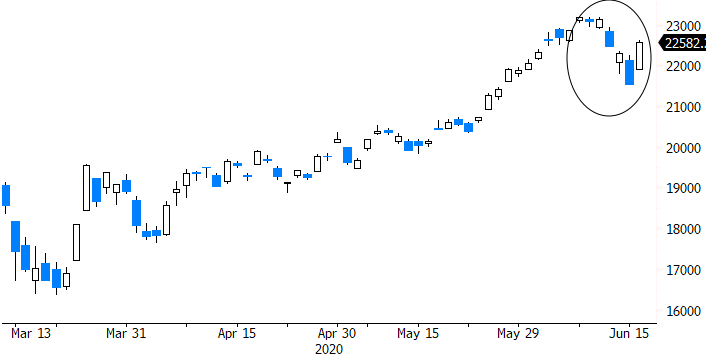

Figuur - Indice boursier Nikkei: la foi dans les programmes de relance est plus forte que la crainte du virus.