Le forint se prépare-t-il à bénéficier du soutien des taux?

Le calendrier de la semaine comporte une "inflation" de réunions de politique monétaire. Outre la Fed, la Bank of Japan, la Bank of England, la banque centrale tchèque et la Riksbank de Suède prendront également leurs décisions demain. Notre attention ira surtout à la Suède. Il se pourrait que la banque centrale relève une première fois le taux d'intérêt (qui s'élève à présent à -0,5%), mais les jeux ne sont pas encore faits. Jusqu'il y a peu, le consensus penchait encore en faveur d'un premier relèvement, mais l'accès de faiblesse des statistiques et l'incertitude globale pourraient reporter ce "grand pas" à l'année prochaine. La banque centrale hongroise (MNB) a elle aussi pris hier une décision concernant sa politique. Comme prévu, les taux n'ont pas été modifiés. Le communiqué révélait par contre quelques changements d'accents.

La MNB amorce-t-elle un léger virage?

Jusqu'ici, la MNB menait une politique résolument incitative, surtout compte tenu des brillantes prestations économiques du pays. La MNB table en effet pour cette année sur une croissance de 4,7%! Force est d'admettre que dans ce contexte, des taux directeurs de -0,15% (taux d'intérêt de la facilité de dépôt) et 0,90% (taux des emprunts) sont pour le moins étonnants. De plus, la banque centrale dispose encore aussi de toute une série d'incitants peu conventionnels. Certes, la banque centrale hongroise doit avant tout garder à l'œil son objectif d'inflation. La Hongrie vise une inflation de 3%. L'inflation générale s'était installée depuis l'été au-delà de cet objectif de 3%, mais est contre toute attente retombée en novembre de 3,8% à 3,1% en glissement annuel. L'inflation sous-jacente, qui ne tient pas compte des prix volatils de l'énergie, évolue en revanche toujours en direction de 3%.

Au cours du cycle économique écoulé, la MNB avait une interprétation généralement prudente et accommodante des évolutions de la croissance et de l'inflation, ce qui lui permettait de maintenir une politique incitative. Hier, cependant, le ton rappelait nettement moins le chant des colombes. Les perspectives de croissance restent vigoureuses pour 2019 (3,5%), 2020 et 2021 (3,0%). L'économie n'a donc plus vraiment besoin du soutien monétaire dont elle bénéficie en ce moment. De plus, la MNB admet que l'inflation sous-jacente pourrait s'installer de manière durable aux alentours de l'objectif de 3%, voire au-delà. La banque centrale conclut en se disant prête à amorcer une normalisation très prudente et progressive de sa politique. Dans un premier temps, elle abandonnera pour ce faire peu à peu les mesures monétaires non conventionnelles.

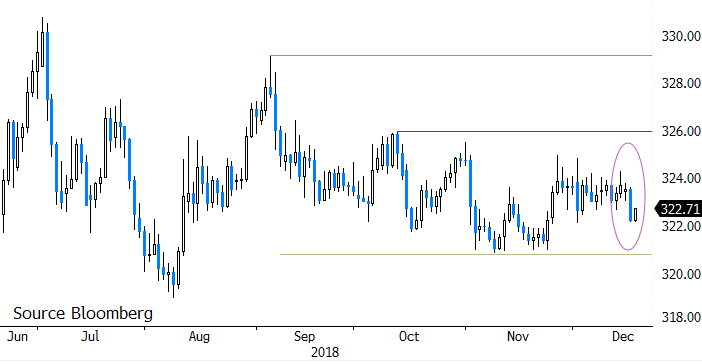

Sans le dire aussi clairement, la MNB surveille aussi de près l'attitude de la BCE. Jusqu'ici, la MNB se refusait à diverger de la politique attendue de la part de la BCE. À cet égard, il est frappant qu'elle entreprenne à présent les premières démarches en direction d'une normalisation monétaire, précisément au moment où le marché commence à craindre que la BCE ne reporte pour plus longtemps son premier relèvement des taux d'intérêt. Le potentiel échange de timing entre la MNB et la BCE n'a pas échappé au marché des changes. Le forint a progressé de 323,5 à 322,25 EUR/HUF. Un petit pas, certes, mais qui n'en est pas moins remarquable vu la faible volatilité du différentiel EUR/HUF ces dernières semaines. Quoi qu'il en soit, beaucoup d'eau passera encore sous les ponts du Danube avant que la MNB ne relève formellement les taux. Si la MNB continue à accorder plus d'importance à la solidité des fondamentaux intérieurs qu'au timing de la politique de la BCE, le forint pourra bientôt entamer son processus de stabilisation. La zone de 326/328 EUR/HUF deviendra dans ce cas un niveau de résistance difficilement franchissable.

Figure - EUR/HUF: le forint se prépare-t-il à bénéficier du soutien des taux?