Powell la joue à la Draghi

La fameuse formule "whatever it takes" de Draghi et le programme OMT qui avait par la suite été lancé en 2012 avait à l'époque permis de sauver la zone euro de l'implosion suite à la crise de la dette européenne. Certains avaient placé quelques-unes des mesures impressionnantes prises par les banques centrales de par le monde pour protéger l'économie de l'actuelle crise du coronavirus sur un même pied. Cette comparaison ne tient plus depuis hier et l'intervention de la Fed.

Hier, la banque centrale américaine a créé la surprise en annonçant de nouvelles mesures drastiques et pour le moins historiques. La plus marquante d'entre elles étant l'extension du programme d'achat existant d'un total de 700 milliards de dollars à ... autant que nécessaire. En théorie, cela veut dire un montant infini. Dans la pratique, cela renvoie à la maîtrise de la courbe des taux américaine. Une approche pour laquelle le gouverneur de la Fed Lael Brainard avait déjà plaidé auparavant en évoquant les avantages d'un écrêtement des taux des obligations d’État de courte à moyenne durée (ce que l’on appelle les "yield curve caps"), à condition que la Fed indique ("forward guidance") en même temps clairement qu’elle ne relèvera son taux directeur à partir de sa limite inférieure effective que si la croissance de l’emploi et l’inflation ont atteint un niveau clairement défini. La Fed a annoncé la mise en place de nouvelles facilités de crédit liées directement aux entreprises. D'un point de vue juridique, ces facilités ne sont accessibles qu'en cas d'urgence et via un véhicule séparé. Deux conditions aujourd'hui remplies. Les nouveaux programmes baptisés PMCCF et SMFFC visent quant à eux respectivement les marchés obligataires primaire et secondaire des grandes entreprises de bonne qualité. Pour les PME, la Fed a annoncé la création du "Main Street Business Lending Program" ou MSBLP. Ce programme prévoit également un financement direct, mais la banque centrale n'a pas encore donné plus de détails à ce sujet. Enfin, avec le TALF, la Fed tentera aussi de garantir des conditions de crédit souples pour les consommateurs.

Nous n'irons pas jusqu'à affirmer que cela va résoudre totalement la crise du coronavirus. Nous pensons cependant que ces mesures permettront (à court terme) de soulager la situation du côté de l'offre. En procédant de la sorte, la Fed endosse en quelque sorte aussi un rôle de "prêteur en dernier ressort" pour l'économie réelle. Un pas important en vue de briser le cercle vicieux dans lequel l'assèchement de la trésorerie dans une entreprise a pour effet de plonger une autre dans les difficultés financières. Les entreprises ne pourront évidemment pas indéfiniment se reposer uniquement sur (les mesures de) la banque centrale. Il est essentiel que les consommateurs (la demande) résistent à la crise du coronavirus. Le plan de relance budgétaire américain, d'un montant inédit de 2.000 milliards de dollars, pourrait aider à ce niveau. Hier, les démocrates ont pour la deuxième fois bloqué ce programme au Sénat, mais nous pensons tout de même que la raison finira par l'emporter sur la politique partisane.

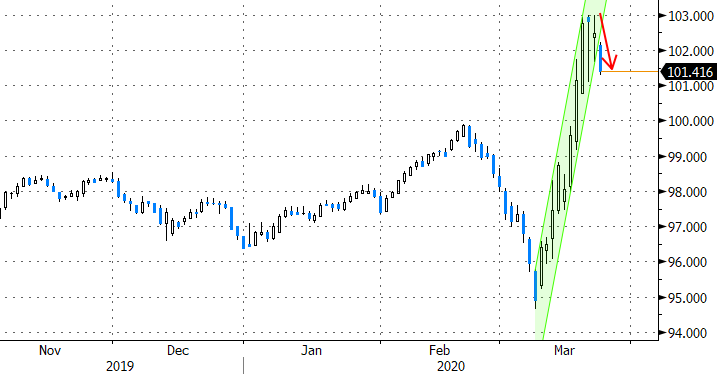

Nous sommes parfaitement conscients que les mesures de confinement parfois drastiques qui sont prises à l'heure actuelle empêchent l'économie de tourner normalement. Produire ou consommer n'est simplement pas possible si les Américains sont contraints de rester à la maison. Pour que l'économie réelle puisse se stabiliser ou se redresser, il faudra attendre les premiers signes d'une levée de la quarantaine aux États-Unis. Et - quoiqu'en "tweete" Trump - cela n'est pour le moment pas du tout à l'ordre du jour. Bien au contraire. Combinée à un plan de relance budgétaire ambitieux, l'intervention agressive de la Fed pourrait provisoirement ramener un peu de stabilité financière. Ce matin, les bourses européennes sont de nouveau en forte hausse. Les futures sur la bourse US se heurtent à la limite de +5%. Les taux américains se stabilisent. Leur forte hausse de ces derniers jours était due à une vague massive de ventes et à une fuite vers le dollar. Cette "ruée vers le cash" est pour le moment terminée et ne devrait, selon nous, pas reprendre à court terme. À la fin de la semaine passée, le billet vert pondéré des échanges commerciaux cotait encore à 103, contre 101,41 aujourd'hui.

Le dollar pondéré des échanges commerciaux (DXY) a-t-il passé son pic?