BCE préoccupée par la stabilité financière

La politique monétaire pourrait-elle être encore assouplie si nécessaire? L'économiste en chef de la Banque centrale européenne, Philip Lane, est d'ores et déjà de cet avis. L'appel de plus en plus pressant de la BCE en faveur d'une relance budgétaire montre cependant que la banque centrale se rend également compte qu'elle aura bientôt atteint les limites de ce qu'elle peut accomplir avec sa seule politique monétaire. Malgré une politique extrêmement accommodante, avec notamment le redémarrage du programme d'achat d'obligations d'État, l'inflation sous-jacente dans la zone euro reste en effet coincée autour de 1%, soit la moitié de l'objectif d'inflation sur le moyen terme.

Effets secondaires de la cure monétaire

Le médicament monétaire comporte en outre de plus en plus d'effets secondaires négatifs, comme l'explique d'ailleurs la BCE dans sa dernière Financial Stability Review (FSR, revue de stabilité financière), sans pour autant pointer explicitement du doigt la politique monétaire. Dans sa FSR, la BCE se dit essentiellement préoccupée par quatre problèmes potentiels pour l'économie financière européenne, à savoir une formation faussée des prix sur les marchés financiers, le niveau toujours élevé de l'endettement dans les secteurs public et privé, la fragilité de la rentabilité du secteur bancaire européen et, enfin, l'accroissement du risque en raison du regain d'appétit des investisseurs institutionnels pour le risque de crédit et le risque de liquidité.

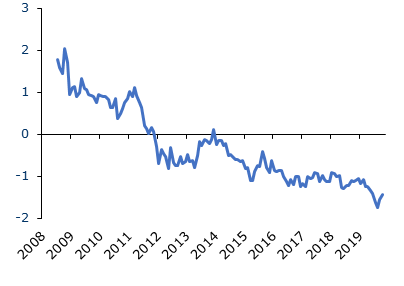

Pour les investisseurs, c'est surtout le premier facteur qui est particulièrement important. En effet, les cours excessifs des actifs financiers peuvent à un moment ou à un autre provoquer des corrections. En sommes-nous déjà là? Pour la BCE, on peut en tous les cas déjà parler d'un certain risque systémique. Celui-ci se reflète surtout dans l'extrême faiblesse des taux et dans la diminution, voire la disparation totale, des primes de risque.

En outre, pour que leurs valorisations se maintiennent, de nombreux actifs financiers dépendent en grande partie des taux bas. Selon les modèles de valorisation de la BCE, le recul des taux directeurs a en effet joué un rôle important dans la hausse des cours des actions et des obligations d'entreprise de la zone euro depuis le milieu de 2012.

La prudence reste de mise

La quête de rendement a entre-temps entraîné une baisse continue de la qualité de crédit moyenne et de la liquidité des obligations dans les portefeuilles de investisseurs institutionnels. Environ 45% des obligations d'entreprise avec un rating négociées dans la zone euro sont aujourd'hui notées BBB. La combinaison d'une qualité de crédit plus basse, d'une liquidité plus faible et de valorisations plus élevées forment un cocktail qui doit inciter à la prudence. La crise financière avait en effet aussi commencé avec un problème de liquidité, qui avait par la suite dégénéré.

Figuur - Taux à 10 ans allemand moins la prévision d'inflation dans l'UEM (swap d'inflation 10 ans): une bulle sur le marché obligataire?