Grave récession mondiale

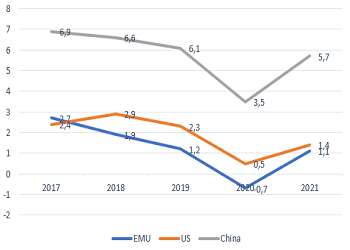

KBC Economics revoit ses prévisions de croissance à la baisse pour l'économie mondiale. La crise du coronavirus va provoquer un recul passager mais brusque de l'économie dans le courant de 2020, avec déjà une reprise progressive en fin 2020 et en 2021. Les prévisions sur le long terme sont maintenues. Concrètement, nous tablons pour 2020 sur une croissance économique réelle de -0,7% pour la zone euro, +0,5% pour les États-Unis et +3,5% pour la Chine. Pour 2021, nous prévoyons à une croissance de +1,1% en zone euro, +1,4% aux États-Unis et +5,7% en Chine.

Nous nous attendons à un ralentissement synchronisé de la croissance économique dans tous les pays européens, dans l'hypothèse où le virus poursuivra sa rapide progression partout. L'ampleur du recul dans chaque pays dépendra d'une série de facteurs, parmi lesquels l'importance du tourisme, l'intégration dans les chaînes de production européennes et mondiales, la disponibilité et la qualité des services médicaux et les marges budgétaires disponibles pour amortir le choc sur l'économie. Compte tenu de tous ces éléments, nous prévoyons pour 2020 une forte récession en Italie (-2%), mais également une croissance négative en Allemagne (-0,7%) et en France (-0,5%). Les difficultés logistiques provoquées par les fermetures de frontières et les perturbations des canaux de transport ont par ailleurs aussi un impact sur les prévisions de croissance. Enfin, force est également de constater que la consommation intérieure s'effondre dans tous les pays européens à cause, d'une part, des mesures de quarantaine qui sont prises et, d'autre part, du recul de la confiance des consommateurs. La crise du coronavirus touche donc autant l'offre que la demande.

La crise du coronavirus laisse aussi des traces sur les marchés. Tout d'abord, les primes de risque de crédit sont à la hausse pour les entreprises et les pays. Depuis la dernière crise, l'ambiance sur les marchés pouvait, grâce à la faiblesse de la volatilité et à une politique monétaire extrêmement souple, être résumée par la célèbre formule "la marée montante soulève tous les bateaux". Cette période est désormais révolue. Les entreprises et les gouvernements seront de nouveau jugés sur leurs mérites/équilibres économiques. Il en ira de même pour les cours boursiers. À l'heure actuelle, la volatilité reste trop importante. Et pour reprendre une autre expression aussi souvent utilisée dans le jargon, "il ne faut pas attraper un couteau qui tombe".

Les banques centrales ont déjà réagi, surtout aux États-Unis. Au cours des deux prochaines années, les taux directeurs vont continuer d'évoluer autour de leurs niveaux actuels des deux côtés de l'Atlantique. Nous ne sommes toujours pas en faveur de taux encore plus négatifs en Europe, vu que cela n'aidera pas vraiment l'économie et que cela aura en outre d'importants effets secondaires. Il faudra maintenant compter sur une coordination avec les autorités budgétaires afin qu'elles mettent en œuvre des mesures de soutien suffisamment importantes, mais sélectives étant donné les taux d'endettement déjà élevés.

La partie longue des courbes de taux européennes et américaines a cessé de se replier. Dans le climat de panique actuel, le cash est roi et les obligations connaissent le même sort que les actions. Ou cette hausse de taux refléterait-elle déjà l'apparition d'une prime de risque même dans les obligations d'État allemandes et américaines?

Sur le marché des changes, deux forces contradictoires s'exercent actuellement sur le dollar. D'une part, le billet vert a perdu une très grande partie du soutien de ses taux vis-à-vis d'autres grandes devises, parmi lesquelles l'euro. D'autre part, la profondeur du marché du dollar continue d'attirer les investisseurs en cette période de stress. Cela explique la résilience actuelle du cours EUR/USD. Comme les risques sont plus importants pour l'économie américaine que pour celle de la zone euro, nous continuons de tabler sur une hausse de la paire EUR/USD en 2020.

Croissance en Chine, aux États-Unis et en zone euro.