Le dollar teste son plus haut de l'année

La plupart des dirigeants veulent aujourd'hui une monnaie "faible". Cette faiblesse permet de rapprocher l'inflation, trop basse, de l'objectif et joue aussi en faveur de la croissance et des exportations. Ce mécanisme fonctionne quand les pays ne se trouvent pas dans le même cycle conjoncturel. Si tout le monde veut une monnaie faible en même temps, on en arrive évidemment à une situation de "jeu à somme nulle". Quelle monnaie peut alors être considérée comme la plus forte? Nous aurions tendance à l'oublier, mais une monnaie relativement forte peut aussi avoir des avantages. Cela permet notamment de soutenir le pouvoir d'achat externe du pays concerné, à condition évidemment que les entreprises maintiennent leur productivité à niveau. Même si plus personne ne pense de cette manière à l'heure actuelle, la combinaison d'une monnaie forte, d'une productivité solide et d'une inflation basse a pendant longtemps profité à des pays comme l'Allemagne et la Suisse.

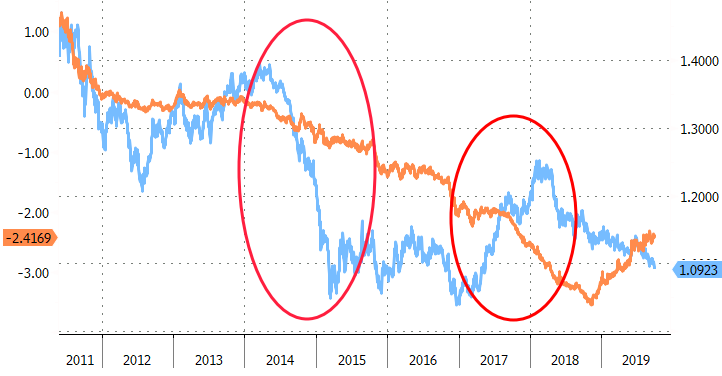

À l'heure actuelle, le dollar bénéfice, par défaut, d'une préférence. Le cours EUR/USD est ainsi en train de tester son plancher de 2019. Le dollar pondéré des échanges commerciaux flirte avec son plus haut de l'année. Le différentiel de taux positif pèse certainement dans la balance à court terme. Par rapport aux monnaies des autres pays développés, le billet vert est devenu une monnaie "à haut rendement". Un qualificatif qui était autrefois utilisé pour des monnaies comme l'Aussie ou le dollar kiwi, mais les taux dans ces deux pays sont aujourd'hui (nettement) plus bas qu'aux États-Unis. Le différentiel de taux joue donc un rôle important, mais n'explique néanmoins pas tout. Même avec un "beau" différentiel de taux, les investisseurs ne sont pas prêts à concentrer tous les risques dans une seule monnaie. Des facteurs techniques jouent aussi sur le court terme. Ainsi, les grandes combinaisons de devises comme la paire EUR/USD montrent peu de volatilité ces derniers temps. Toutes choses étant égales par ailleurs, cela signifie donc que vous pouvez profiter du différentiel de taux positif en ne prenant qu'un risque de marché "limité". Cela explique en partie la tendance baissière, faible mais continue, du cours EUR/USD depuis un an et demi. À très court terme, la demande pour la liquidité du dollar US (cf. les tensions sur le marché monétaire en USD) joue peut-être aussi légèrement en faveur du billet vert. Ensuite, il y a évidemment aussi les facteurs classiques comme le statut de valeur refuge dont bénéficie le dollar lors de périodes agitées. Reste qu'il est difficile de comprendre que le dollar augmente à cause... de troubles politiques aux États-Unis! On pourrait parler d'un ajustement de la "couverture de corrélation" dans ce cas-ci.

Sur le plan monétaire, les monnaies réagissent souvent aux modifications relatives de politique (ou aux perspectives de modifications). Ainsi, l'euro s'est apprécié en 2017 malgré le creusement du différentiel de taux en faveur du dollar parce que le marché s'attendait à ce que la BCE commence à normaliser sa politique. Cet ajustement relatif n'a finalement pas eu lieu. Tant la BCE que la Fed sont reparties en "mode assouplissement". Dans ce contexte, le dollar n'a pas perdu de terrain depuis le début de l'année (bien au contraire) et ce, malgré une contraction du différentiel en termes absolus.

Pratiquement tous les modèles font état d'un dollar fondamentalement surévalué. Qu'une monnaie dévie pendant longtemps et de manière significative de sa valeur théorique n'a cependant rien d'exceptionnel. À court terme, rien n'est vraiment fait pour faire disparaître le différentiel de taux et/ou la tentation de garder des monnaies sous-évaluées est encore plus forte. Il n'y donc aucune raison d'aller à contre-courant, surtout tant que le dollar (cours EUR/USD) restera plus ou moins stable. L'ampleur de la sous-évaluation de l'euro/surévaluation du dollar laisse supposer que le mouvement pourrait doucement suivre son cours. Il est ainsi frappant de constater que la rupture/le test d'importants niveaux (comme le plus bas de l'année) n'a jusqu'à présent entraîné aucune accélération. Reste que les États-Unis, si cela devait s'avérer nécessaire, disposent de plus de marge pour affaiblir leur monnaie que des pays comme le Japon et l'Europe pour contrer une hausse indésirable de leur monnaie. Trump le rappellera d'ailleurs régulièrement à la Fed. À cet égard, nous sommes curieux de voir si/dans quelle mesure les entreprises américaines pointeront l'éventuel impact négatif de la vigueur du dollar sur leurs résultats du troisième trimestre.

Figuur - EUR/USD (blauw) vs Duits-VS renteverschil (oranje)