Les différentiels d'intérêt limités que l'on observe en Europe sont exceptionnels et temporaires

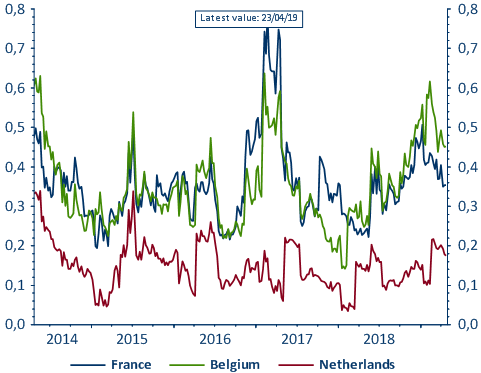

Ces dernières semaines, les taux à long terme étaient sous pression dans le monde entier. Le ton prudent des banques centrales, dicté par la baisse des taux de croissance et d'inflation ainsi que des prévisions en la matière, peut être vu comme la principale raison de ce constat. Dans le même temps, les facteurs de risque internationaux continuent à pousser les investisseurs vers les valeurs refuges. La tendance baissière observée est un phénomène mondial qui connaît un déroulement synchrone à l'échelle internationale. Bien que les évolutions économiques présentent de nombreuses similitudes d'un pays à l'autre, le contexte national n'est pas tout à fait le même. En particulier en Europe, il existe des différences marquées entre les États membres, tant du point de vue conjoncturel que structurel. Et pourtant, les taux d'intérêt sont en repli pour ainsi dire partout en Europe. Les différentiels d'intérêt par rapport au taux à long terme allemand se sont à nouveau amenuisés après s'être creusés quelques mois plus tôt.

La logique économique qui sous-tend cette réduction des différentiels d'intérêt — pour autant que logique il y ait — reste cependant un mystère. Seules les performances économiques relativement faibles de l'Allemagne pourraient éventuellement expliquer que le différentiel d'intérêt par rapport aux autres économies européennes diminue. Si c'est le cas, le repli des différentiels d'intérêt devrait être un phénomène passager vu que l'économie allemande connaît en ce moment un ralentissement temporaire de la croissance qui sera probablement suivi d'une relance à venir. Mais d'autres facteurs jouent un rôle également. Nombre d'économies européennes sont aujourd'hui perçues comme des valeurs sûres sur les marchés internationaux. La quête de rendements positifs fait rapidement quitter l'Allemagne aux investisseurs. Leur demande d'obligations, renforcée par les interventions continuelles de la BCE dans le cadre du refinancement des emprunts arrivant à échéance, pèse sur les taux d'intérêt. Les liquidités qui submergent l'économie européenne ne font qu'accentuer ce processus. C'est ce qui fait que les différentiels d'intérêt entre les obligations d'État des différents pays européens sont si limités. Ils ne reflètent d'ailleurs presque plus les différences économiques fondamentales et structurelles entre les pays, notamment en termes de dette publique et de compétitivité internationale.

Ces différentiels d'intérêt relativement réduits en Europe semblent dès lors devoir rester une situation temporaire et exceptionnelle. En marge d'une normalisation plus rapide que prévu de la politique monétaire, d'autres facteurs sont susceptibles de provoquer un prompt revirement. Les événements politiques inattendus marquent souvent le coup d'envoi de tels mouvements. Avec quelques élections en perspective eu Europe du Sud (élections nationales en Espagne, élections régionales en Italie, élections européennes…), les marchés pourraient être réveillés en sursaut. Mais les facteurs économiques peuvent jouer un rôle également. Les taux de croissance qui seront publiés pour le premier trimestre de 2019 seront cruciaux dans ce contexte. Un rétablissement plus marqué que prévu en Allemagne pourrait faire rapidement augmenter les différentiels d'intérêt. À l'inverse, des statistiques décevantes rapportées par d'autres pays d'Europe pourraient susciter la même réaction de la part du marché.

Dans tous les cas, un retour à des différentiels d'intérêt représentatifs des différences économiques réelles qui existent en Europe serait une bonne chose. La situation actuelle, qui est surtout le résultat de la politique monétaire peu conventionnelle, est une distorsion temporaire du marché. Les pays doivent emprunter à des taux induisant une prime de risque qui correspond au profil de risque de leur économie. Il n'y a que de cette manière que la discipline du marché peut conduire à un mécanisme économique efficace.

Figure - Différentiel du taux allemand à 10 ans