Dette, découplage et diversification de la croissance : Les nombreux défis de la Chine

Inhoud:

I.

Inleiding

II.

Schuldproblemen en -risico's

Vastgoedcrisis schoolvoorbeeld van onderliggende risico's

Parallellen op het gebied van financiële stabiliteit

III.

Nieuwe groeimotoren vinden

Agenda voor tweesporenbeleid

IV.

Conclusie

Lees de publicatie hieronder of klik hier voor de PDF.

I. Introduction

L’économie chinoise s’est développée à un rythme sans précédent au cours des trente dernières années, devenant la deuxième plus grande économie du monde et représentant environ quatorze pour cent du commerce mondial. Une grande partie de ce développement peut être attribuée à l’intégration de la Chine dans l’économie mondiale sur fond d’abondance de main-d’œuvre bon marché, d’investissements importants dans les infrastructures et de croissance générale de rattrapage. Alors que la croissance a tendance à baisser depuis plus de dix ans, les perspectives macroéconomiques de la Chine sont devenues plus complexes ces dernières années, car d’importants vents contraires continuent de s’accumuler.

Au cours de l’année écoulée en particulier, l’évolution économique de la Chine est devenue de plus en plus turbulente, ce qui soulève la question de savoir si la Chine pourrait se diriger vers une crise plus grave. Si plusieurs vents contraires – dont certains sont de nature structurelle – semblent faire pencher la balance dans cette direction, il existe également d’importants facteurs compensatoires. Des problèmes de longue date, comme une économie déséquilibrée avec une consommation faible, des projections démographiques troublantes et des tensions avec l’Occident, semblent se heurter à des problèmes à plus court terme, comme les politiques face au Covid de la Chine (dont le revirement en cours pose ses propres problèmes), la crise du secteur immobilier et les nouvelles tensions géopolitiques qui accélèrent le découplage entre les États-Unis et la Chine. En outre, les problèmes d’endettement de la Chine ne se limitent pas au secteur de l’immobilier, et les risques liés aux véhicules de financement des gouvernements locaux semblent augmenter.

Tout n’est cependant pas si sombre. Malgré les niveaux d’endettement élevés de la Chine, la plupart de ces dettes sont en monnaie locale et détenues localement, tandis que la dette extérieure, lorsqu’elle est mesurée par rapport à des sources de revenus telles que le PIB ou les exportations (nettes), reste relativement limitée.

La Chine dispose également de leviers politiques très puissants sur lesquels elle peut s’appuyer, notamment la capacité d’intervenir, si nécessaire, en cas de crise plus importante. En outre, certains progrès ont été réalisés en termes de rééquilibrage de la croissance, bien que des défis subsistent, et trois années de politiques sanitaires strictes ont constitué un revers pour ce rééquilibrage. Dans une perspective à plus long terme, toutefois, le programme de politique de double circulation de la Chine vise à remédier aux moteurs économiques déséquilibrés en même temps qu’il la protège des effets négatifs du découplage. Il reste toutefois à voir si les objectifs (parfois contradictoires) de cette politique peuvent être atteints. La manière dont ces nombreux vents contraires et ces questions sans réponse se résoudront contribuera à déterminer si la Chine peut échapper au piège du revenu moyen et poursuivre sur la voie de la convergence avec les économies à revenu élevé, ou si elle sera confrontée à une longue période de croissance inférieure au potentiel, voire à une crise majeure.

Difficultés et risques liés à la dette

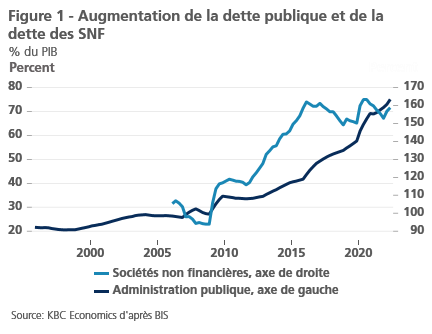

Bon nombre des défis structurels de la Chine (et les risques qui en résultent pour la stabilité financière) découlent d’un problème global de surendettement de l’économie. La croissance des investissements tirée par la dette et dirigée par l’État a soutenu le taux de croissance élevé et le rattrapage de la Chine pendant de nombreuses années et a été fortement sollicitée en période de ralentissement économique pour maintenir une croissance et un emploi stables. Cela a été particulièrement le cas depuis la crise financière mondiale, la dette publique par rapport au PIB et la dette du secteur des sociétés non financières (SNF) par rapport au PIB étant passées de 27 % et 94 %, respectivement, en 2008, à 73 % et 157 %, respectivement, au premier trimestre 2022 (figure 1). Dans le même temps, l’endettement des ménages a également augmenté de manière significative, comme nous le verrons plus loin.

La croissance de la dette des administrations publiques et des SNF est toutefois étroitement liée. En fait, une grande partie de la dette hors bilan des administrations locales est enregistrée comme une dette du secteur des entreprises. Comme cela soulève des questions de garanties implicites et de passifs éventuels, le FMI considère un indicateur non augmenté et augmenté de la dette publique chinoise, la dette publique augmentée étant beaucoup plus élevée (elle devrait avoir atteint près de 110 % du PIB en 2022).

Ce modèle d’investissement fondé sur la dette est devenu de plus en plus inefficace au fil du temps, une augmentation plus importante de la dette étant nécessaire pour obtenir la même augmentation du PIB nominal. Par exemple, le ratio de la variation annuelle de la dette par rapport à l’augmentation annuelle du PIB nominal était en moyenne de 1,8 entre 1997 et 2008. En réponse aux crises récentes, ce ratio a atteint 5,6 en 2009, 4,9 en 2015 et 13,1 en 2020, et s’est établi en moyenne à 4,1 sur la période 2009-2021. Comme on peut le constater, les mêmes leviers ont été utilisés pendant des années, ce qui a conduit à une accumulation de risques sous-jacents.

La crise immobilière, un cas d’école des risques sous-jacents

Les risques pour la stabilité financière qui découlent du surendettement de l’économie chinoise peuvent être clairement illustrés par la crise de liquidité qui frappe le secteur immobilier depuis 2021. Si la crise elle-même est relativement récente, les problèmes renvoient aux évolutions des vingt-cinq dernières années, lorsque l’immobilier est devenu un moteur important de l’économie chinoise, représentant finalement un quart du total des investissements en actifs fixes en 2021.

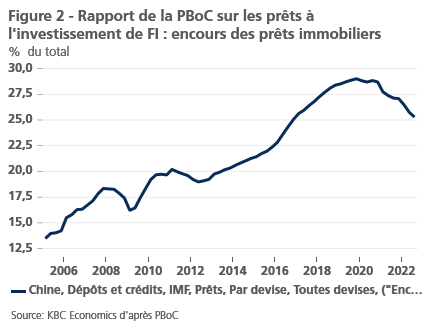

L’importance croissante du secteur immobilier s’est également traduite par une augmentation du poids de la dette – non seulement pour les ménages qui contractent des prêts hypothécaires, mais aussi pour les promoteurs immobiliers – et, partant, par des risques potentiels pour la stabilité financière. Les prêts immobiliers représentaient près de 30 % de l’encours des prêts des institutions financières en 2019. Ce chiffre a depuis baissé (à 25 % au troisième trimestre 2022), reflétant en partie un changement de politique visant à essayer de limiter le surendettement du secteur et, en particulier, l’endettement des promoteurs immobiliers (figure 2). L’un des principaux éléments de ce changement de politique, connu sous le nom de “Trois lignes rouges”, a été introduit en 2020 et a imposé des limites à la capacité d’emprunt d’un promoteur immobilier en fonction de l’encours de sa dette par rapport aux actifs, aux fonds propres et aux liquidités. Ces règles ont provoqué la crise de liquidité chez les promoteurs immobiliers (moins solvables) et la baisse des prix de l’immobilier qui s’en est suivie, mais les préoccupations en matière de durabilité couvaient déjà depuis un certain temps.

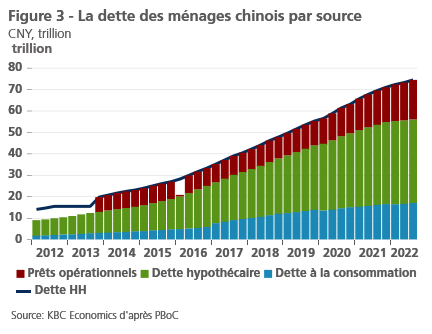

Ce qui rend l’évolution de l’immobilier particulièrement préoccupante pour l’économie dans son ensemble, c’est que le secteur est lié à d’autres secteurs de nombreuses manières différentes et complexes, ce qui en fait un risque systémique. Tout d’abord, il y a le lien avec le secteur des ménages. Avec l’importance croissante de l’immobilier, le marché du logement est devenu une destination majeure de l’épargne des ménages ; on estime qu’entre 50 et 75 % de la richesse des ménages est détenue dans des actifs immobiliers(1/2 ). Parallèlement, plus de la moitié de la forte hausse de l’endettement des ménages au cours des deux dernières décennies est due à la dette hypothécaire (figure 3).

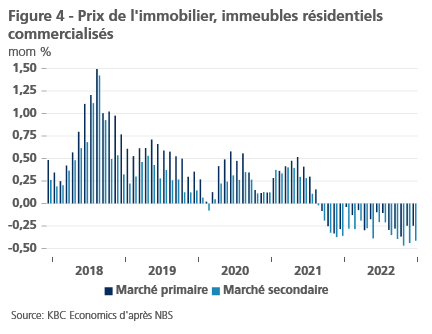

En Chine, les acheteurs de maisons contractent souvent des prêts hypothécaires pour des maisons ou des appartements inachevés. Cela peut fonctionner sans problème, tant que les paiements aux promoteurs immobiliers sont canalisés vers l’achèvement de ces projets. Mais comme indiqué précédemment, la dette des promoteurs immobiliers a considérablement augmenté au fil des ans, empruntant aussi bien auprès des banques traditionnelles que du secteur bancaire parallèle. Les mesures de répression prises par le gouvernement à l’encontre du secteur bancaire parallèle ces dernières années, ainsi que la politique susmentionnée visant à limiter l’endettement des promoteurs immobiliers en 2020, ont incité les promoteurs à consacrer de plus en plus les recettes des nouveaux projets au remboursement des dettes et à d’autres coûts. Les projets ont donc été bloqués, ce qui a conduit certains acquéreurs de logements à cesser leurs paiements hypothécaires au cours de l’été 2022 (boycott hypothécaire). Les problèmes des promoteurs immobiliers ont, plus généralement, ébranlé la confiance dans le secteur, ce qui explique en grande partie la baisse des prix de l’immobilier tout au long de 2022 (figure 4).

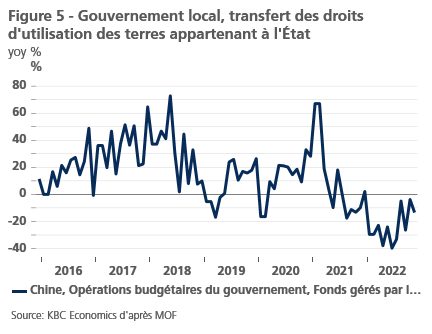

Les ménages ne sont pas le seul secteur exposé au marché de l’immobilier. Les collectivités locales, qui sont censées soutenir l’activité économique et atteindre les objectifs de croissance, sont également directement touchées par le ralentissement du secteur immobilier. Plus précisément, les ventes de terrains (c’est-à-dire la vente des droits d’utilisation de terrains appartenant à l’État) constituent l’un des principaux moyens pour les collectivités locales de percevoir des recettes non fiscales. Ces transferts de droits fonciers ont été faibles depuis le milieu de l’année 2021, et bien qu’il puisse y avoir des signes d’une certaine reprise, les ventes de terrains sont toujours négatives en termes d’année en année (figure 5). Cela n’est pas surprenant compte tenu du ralentissement du secteur immobilier et de l’incapacité de certains promoteurs à couvrir les paiements de la dette et d’autres coûts, sans parler de l’achat de nouveaux droits fonciers.

Face à l’assèchement des ventes de terrains et donc des recettes des collectivités locales, il a été annoncé que les véhicules de financement des collectivités locales (LGFV) interviennent pour acheter des terrains aux collectivités locales à des prix excessifs (3). Les bilans des LGFV sont essentiels pour comprendre la stabilité et la durabilité financières des gouvernements locaux. Étant donné que, par le passé, les gouvernements locaux étaient limités dans le montant de la dette qu’ils pouvaient émettre, ces LGFV sont souvent utilisées comme moyen de financer des projets d’infrastructure et d’atteindre les objectifs de croissance imposés par le gouvernement central. Ces LGFV sont détenues par et liées à un gouvernement local (ce qui conduit à des hypothèses de garanties implicites et de passifs contingents), mais les LGFV sont hors bilan pour les gouvernements locaux, et donc la dette LGFV n’est pas incluse dans les mesures de la dette publique. Elles sont plutôt considérées comme des entreprises d’État et contribuent au ratio d’endettement très élevé des entreprises chinoises. Malgré cette séparation comptable, lorsque les LGFV achètent des droits fonciers aux gouvernements locaux, ces derniers se vendent en fait à eux-mêmes. Le gouvernement central a reconnu le danger de cette situation et, en octobre 2022, le ministère des Finances a introduit une nouvelle règle limitant la capacité des gouvernements locaux à gonfler les revenus des ventes de terrains par le biais d’achats par des entreprises d’État liées. Si cette règle peut aider à se protéger contre un nouvel affaiblissement de la stabilité financière des LGFV, elle exerce une pression supplémentaire sur les recettes des gouvernements locaux. Cela signifie moins de marge de manœuvre et de soutien en matière de politique budgétaire à un moment où la croissance économique peine à se redresser.

Le gouvernement central a depuis changé de cap et ne se concentre plus sur le désendettement de l’immobilier, mais tente de soutenir à nouveau le secteur ; l’application de la politique des trois lignes rouges a été assouplie, la PBoC a réduit les taux d’intérêt hypothécaires et les banques d’État et autres prêteurs ont été invités à continuer de prêter aux promoteurs. En particulier, en août 2022, la PBoC, en collaboration avec le ministère des Finances, a autorisé l’octroi de prêts spéciaux d’un montant de 29 milliards de dollars aux promoteurs immobiliers (via les banques d’État). Ces prêts devraient être utilisés spécifiquement pour achever des projets bloqués, ce qui pourrait potentiellement stabiliser la confiance, mais sans s’attaquer à la dette sous-jacente des promoteurs. Puis, en novembre, le gouvernement a présenté un plan de sauvetage du secteur en 16 points, principalement axé sur l’atténuation de la crise des liquidités en encourageant les prêteurs (y compris les banques, les sociétés fiduciaires et les sociétés de gestion d’actifs) à soutenir les promoteurs immobiliers et en prolongeant les délais de paiement des prêts en cours des promoteurs qui doivent être remboursés dans les six prochains mois. L’assouplissement temporaire du plafonnement des prêts immobiliers accordés par les banques a constitué un élément majeur. Le train de mesures comprenait également des mesures visant à encourager l’achat de logements (par exemple, en modifiant les exigences en matière d’apport personnel et en encourageant les banques à prolonger les remboursements hypothécaires). Si ces mesures peuvent effectivement atténuer le manque de liquidités et soutenir la confiance dans le secteur, il reste à voir comment les autorités vont s’attaquer au problème plus structurel de la dépendance excessive à l’égard de la croissance liée à l’immobilier et du surendettement du secteur.

Parallèles avec la stabilité financière

Comme indiqué plus haut, les problèmes du secteur immobilier ne sont qu’une manifestation du problème plus vaste de l’endettement de la Chine. En effet, de forts parallèles peuvent être observés en examinant les risques de stabilité financière des LGFV. La dette des LGFV est montée en flèche ces dernières années, atteignant, selon le FMI, 39 % du PIB en 2020 (5). Bien qu’il y ait un manque de transparence autour des LGFV, le FMI estime également que 80 à 90 % de leurs dépenses proviennent de nouveaux financements externes, principalement sous forme de dette. Les fonds levés par les LGFV sont censés financer des infrastructures et d’autres projets publics (y compris le développement immobilier) qui aident les gouvernements locaux à atteindre leurs objectifs de croissance. Mais comme nous l’avons mentionné précédemment, ces investissements sont devenus de moins en moins productifs et efficaces au fil du temps. Cela signifie que les revenus de ces projets ne suffisent plus à couvrir les remboursements de la dette, et qu’une part importante des nouveaux financements serait utilisée pour couvrir les coûts de fonctionnement.

Pour pousser plus loin le parallèle avec le secteur de l’immobilier, il a été signalé que les LGFV ont de plus en plus de mal à lever des fonds (6). Cela pourrait être lié à la répression du gouvernement contre le secteur bancaire parallèle et à la lutte contre le surendettement. En conséquence, les LGFV se tourneraient davantage vers les investisseurs particuliers et paieraient des taux d’intérêt plus élevés – un signe potentiellement inquiétant pour la liquidité des LGFV.

Il est beaucoup trop tôt pour dire si les LGFV rencontreront le même problème que les promoteurs immobiliers surendettés. Pour commencer, leurs bilans sont opaques, ce qui entraîne une incertitude accrue. En outre, les garanties implicites du gouvernement soutiennent, pour l’instant, la capacité d’emprunt des LGFV. Mais il n’est pas exclu qu’une éventuelle quête d’assainissement de la situation de la dette des gouvernements locaux et des LGFV puisse conduire à une crise de liquidité similaire. Une telle crise nécessiterait presque certainement l’intervention du gouvernement central. Celui-ci a la capacité d’intervenir et d’endiguer une crise de la dette, mais non sans mal pour le paysage macroéconomique. Cela est d’autant plus vrai que les LGFV jouent un rôle important dans le financement des projets d’infrastructure qui sont normalement un moteur majeur de la croissance économique et qu’elles sont étroitement liées à la situation budgétaire des gouvernements locaux.

Trouver de nouveaux moteurs de croissance

Les problèmes mentionnés précédemment sont préoccupants, mais une crise de la dette chinoise n’est, au stade actuel, certainement pas inévitable. Cependant, qu’un simple désendettement ou des réformes plus substantielles du secteur immobilier et des LGFV soient nécessaires pour résoudre le problème de l’endettement de la Chine, dans tous les cas, la Chine doit s’éloigner du modèle de croissance fondé sur l’endettement sur lequel elle s’appuie depuis de nombreuses années. En d’autres termes, la Chine doit trouver de nouveaux moteurs de croissance.

Programme de double circulation

C’est ici que le programme de double circulation de la Chine entre en jeu. À bien des égards, la double circulation reflète l’objectif de longue date consistant à faire progresser les exportations chinoises dans la chaîne de valeur tout en développant la demande intérieure. Toutefois, ce programme comporte de plus en plus un élément d’autonomie, voire d’isolement. Remonter la chaîne de valeur vers des exportations de haute technologie signifie être moins dépendant des exportations de haute technologie d’autres pays – un problème qui ne fait que s’intensifier avec les relations actuelles entre la Chine et les États-Unis. L’expansion de la demande et de la consommation intérieures signifie également que l’on dépend moins des exportations (et des investissements) comme principal moteur de la croissance.

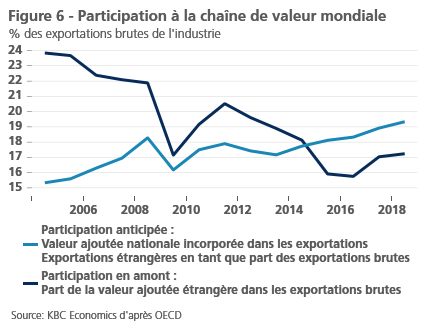

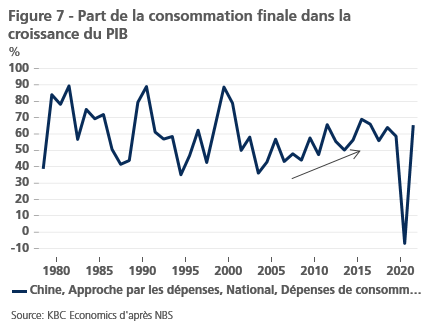

Dans un certain sens, nous constatons des progrès vers ces objectifs de rééquilibrage. La participation en amont de la Chine aux chaînes de valeur mondiales (la valeur ajoutée étrangère incorporée dans les exportations brutes de la Chine) a diminué au fil du temps, tandis que la participation en aval de la Chine (la valeur ajoutée propre de la Chine dans les exportations étrangères) a augmenté (figure 6). Dans le même temps, entre 2005 et les années qui ont précédé la pandémie, la part de la consommation finale dans la croissance du PIB de la Chine a clairement augmenté (figure 7). Cependant, cette part accrue de la consommation n’est pas tout à fait ce qu’elle semble être. Sur cette même période, la croissance du PIB s’est ralentie, ce qui signifie que l’augmentation de la consommation par rapport au PIB reflète une part plus importante d’un ensemble en déclin, principalement en raison de la baisse de la contribution des investissements plutôt que d’une augmentation significative de la consommation. Parallèlement, plusieurs facteurs sont susceptibles de peser sur la croissance de la consommation à l’avenir, notamment l’endettement élevé des ménages, les inégalités et la démographie.

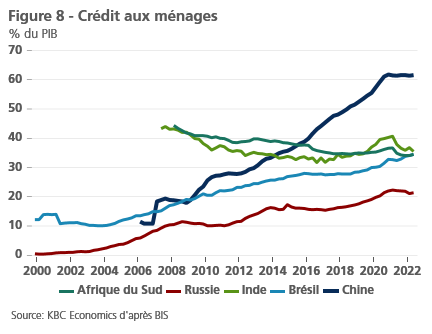

Comme le montre la figure 8, l’endettement des ménages chinois a explosé ces dernières années et, à 61 % du PIB, il est bien supérieur à celui des autres marchés émergents ou des grandes économies à revenu intermédiaire et se situe davantage au niveau des économies avancées comme la zone euro et le Japon. Un ratio d’endettement des ménages aussi élevé constitue potentiellement une vulnérabilité économique, car les ménages peuvent se concentrer sur la réparation du bilan en cas de chocs. Certaines recherches suggèrent que les dettes des ménages supérieures à 60 % et 80 % du PIB ont des effets négatifs sur la consommation et la croissance, respectivement (7). De plus, comme plus de la moitié de cette accumulation de dettes est due à des prêts hypothécaires et qu’une part importante de la richesse chinoise est liée à des actifs immobiliers, le ralentissement du secteur immobilier nuit aux bilans des ménages et à leur confiance, et pèse sur la consommation.

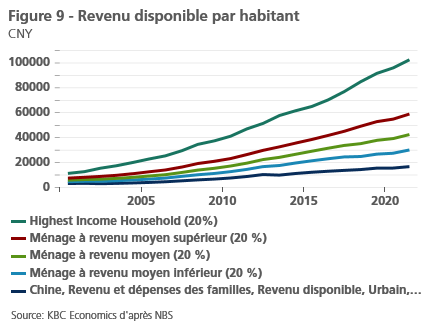

Parallèlement, l’accroissement des inégalités de revenus (et de richesse) en Chine au cours des deux dernières décennies (figure 9) est également lié à une augmentation de l’épargne et à une réduction de la consommation. Cette situation est exaspérée par les tendances et les projections démographiques pour la Chine également, la population chinoise devant continuer à vieillir (et à un rythme plus rapide que celui de nombreux pays du G20) dans les années à venir. Cela signifie non seulement que, toutes choses égales par ailleurs, la productivité du travail doit continuer à augmenter pour maintenir la croissance économique. Cette tendance au vieillissement, conjuguée au creusement des inégalités et à un filet de sécurité sociale insuffisant, encourage également l’épargne. En effet, le taux d’épargne des ménages chinois est encore très élevé au niveau mondial, et bien supérieur à celui des économies à haut revenu. Il est donc clair que des réformes sociales et économiques sont encore nécessaires pour parvenir à un rééquilibrage structurel de l’économie vers un modèle de croissance axé sur la consommation.

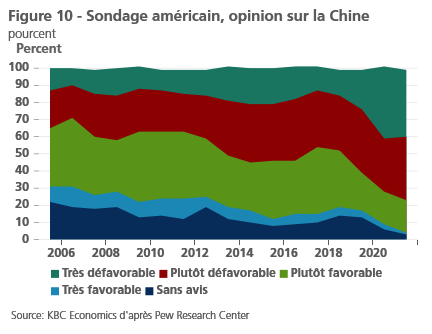

L’aspect autarcique de l’agenda de la double circulation devient de plus en plus important à la lumière du découplage potentiel avec les États-Unis (ou l’Occident plus généralement). Le découplage peut concerner de nombreuses facettes de la relation économique entre les États-Unis et la Chine, du commerce des biens aux liens financiers en passant par les liens technologiques. Mais la détérioration des relations géopolitiques et la dégradation de la perception de la Chine aux États-Unis (figure 10) menacent ces liens sur tous les fronts.

Toutefois, le conflit technologique, qui couve sous la surface des conflits commerciaux et financiers, s’est récemment intensifié. La Chine reste toujours dépendante des importations de haute technologie (comme les semi-conducteurs), notamment de Taïwan et d’ailleurs (y compris des États-Unis). Cela devient un point d’inquiétude pour la Chine étant donné les tensions géopolitiques croissantes avec Taïwan et les États-Unis. Les États-Unis ont récemment adopté la loi CHIPS afin de sécuriser leur propre approvisionnement en puces, mais ils sont allés plus loin il y a quelques mois en imposant des restrictions à l’exportation vers la Chine de puces avancées fabriquées avec des équipements américains. L’interdiction s’étend aux équipements et logiciels de fabrication de puces, et même à la possibilité pour les citoyens et résidents américains de travailler pour des fabricants de puces chinois. Compte tenu de l’utilisation étendue des équipements américains pour la fabrication de puces dans le monde, cette politique constitue une mesure importante en termes d’isolement et de limitation des progrès technologiques de la Chine. Mais si cette politique a été présentée comme une mesure de protection des intérêts de la sécurité nationale et de la politique étrangère des États-Unis, elle s’applique également aux puces à double usage, c’est-à-dire celles qui sont utilisées dans la fabrication de biens civils de haute technologie. Par conséquent, l’escalade des tensions avec les États-Unis pourrait signifier un revers majeur pour le secteur manufacturier chinois en général. C’est pourquoi l’autosuffisance technologique reste un pilier majeur de l’agenda économique actuel de la Chine.

Bien entendu, si la Chine souhaite s’isoler de l’influence extérieure et promouvoir l’autosuffisance, un véritable découplage est délicat et compliqué et entraînerait des pertes économiques importantes pour les deux parties. En effet, un véritable découplage peut nuire aux perspectives de croissance de la Chine et faire planer l’incertitude sur les relations économiques de la Chine avec d’autres économies.

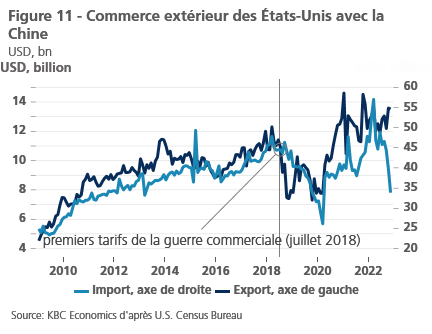

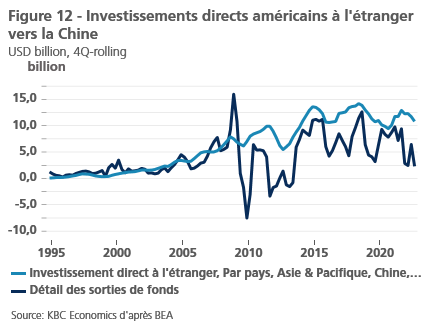

Mais jusqu’à présent, les indications de découplage d’un point de vue commercial et financier restent limitées. Du côté du commerce, il y a les effets persistants de la guerre commerciale de Trump, notamment les tarifs douaniers qui restent en place. Cependant, les liens commerciaux entre les deux économies restent robustes pour le moment, plongeant après l’introduction des tarifs douaniers en 2018, mais se redressant fortement pendant la pandémie (figure 11). Les investissements directs américains en Chine n’ont pas non plus connu de perturbations significatives (figure 12). Cela reflète probablement le fait que, malgré les évènements politiques entre les pays, les économies sont encore très interconnectées et que le découplage est coûteux. Toutefois, à la lumière de l’escalade de la guerre technologique au cours des derniers mois, le risque d’une nouvelle détérioration des relations commerciales et financières entre les deux pays a augmenté.

IV. Conclusion

Les défis décrits ci-dessus ont des implications importantes pour les perspectives macroéconomiques de la Chine dans les années à venir. En outre, ils surviennent à un moment où l’économie chinoise est déjà aux prises avec un certain nombre de vents contraires à court terme qui ont conduit à une croissance bien inférieure au potentiel en 2022. Bien que les politiques strictes de zéro Covid qui ont largement contribué à cette croissance médiocre aient été levées et que la Chine doit maintenant faire face à une vague de contaminations extrêmement perturbatrice, la normalisation éventuelle de la situation sanitaire en Chine (peut-être d’ici le printemps 2023) ne signifie pas nécessairement que la voie économique à venir sera toute tracée. La Chine doit encore faire face à l’héritage d’une accumulation inefficace de dettes au cours des dernières années et trouver de nouveaux moteurs de croissance, tout en faisant face à une population vieillissante et à un environnement extérieur plus hostile.

1 Li, Cheng. 2017. “China’s Household Balance Sheet: Accounting Issues, Wealth Accumulation, and Risk Diagnosis.” Munich Personal RePEc Archive No 79838.

2 Xie, Yu and Yongai Jin. 2015. “Household Wealth in China.” Chinese Sociological Review, vol. 47, no. 3, pp. 203-229, doi: 10.1080/21620555.2015.1032158.

3 China’s local government financing vehicles go on land-buying spree | Financial Times (ft.com)

4 China’s 16-Point Plan to Rescue Its Ailing Property Sector - BNN Bloomberg

5 Hoyle & Jeasakul. 2021. “Local Government Financing Vehicles Revisited.” IMF Country Report No. 22/22: People’s Republic of China, Selected Issues.

6 China’s growth hopes rest on troubled local government financing vehicles | Financial Times (ft.com)

7 Lombardi, Marco, Madhusudan Mohanty, and Ilhyock Shim. 2017. “The real effects of household debt in the short and long run.” BIS Working Papers No 607.

En relation

- La croissance de la Chine tirée par les investissements est une arme à double tranchant (30/09/2020)

- Le secteur de la construction se redresse mais reste confronté à des défis majeurs (26/02/2021)

- Deux défis, les variants et le climat (16/07/2021)

- Une mesure plus pertinente de la dette publique rassurerait (20/10/2020)